La cotisation de solidarité est une contribution importante pour de nombreux exploitants agricoles en France. Elle concerne les exploitants individuels qui dirigent des entreprises agricoles ne dépassant pas certains seuils de revenu et de superficie. Cette cotisation permet de contribuer aux charges sociales sans pour autant être affilié au régime général des exploitants.

Dans cet article, nous explorerons en détail les critères d’assujettissement, le calcul de cette cotisation, les exemptions possibles, et les sanctions en cas de non-respect. Nous aborderons également les modifications apportées au cours des dernières années et ce que cela signifie pour les exploitants aujourd’hui.

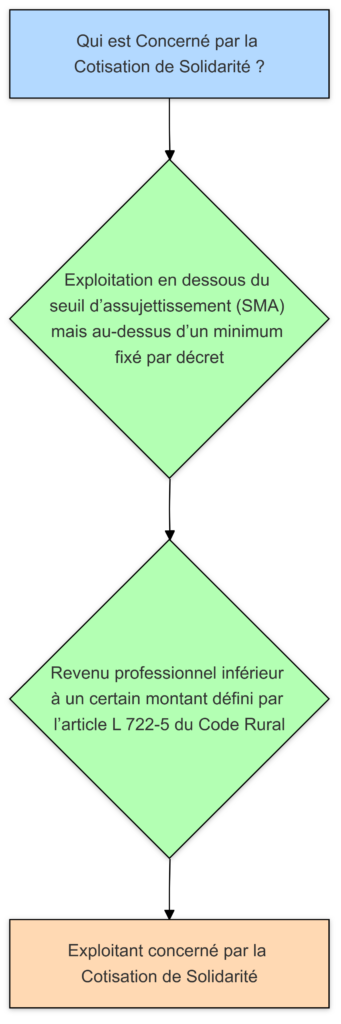

La cotisation de solidarité concerne-t-elle quelqu’un.

La cotisation de solidarité concerne les exploitants agricoles individuels qui :

- Dirigent une exploitation en-dessous du seuil d’assujettissement (SMA) mais au-dessus d’un minimum fixé par décret.

- Ont un revenu professionnel inférieur à un certain montant défini par l’article L 722-5 du Code Rural.

Critères de Taille d’Exploitation

Le critère de taille repose sur la Surface Minimale d’Assujettissement (SMA), et seuls les exploitants ayant une surface :

- Inférieure à la SMA,

- Mais supérieure au quart de la SMA, peuvent être assujettis, en fonction des productions agricoles spécifiques.

Pour les exploitations ne pouvant pas être évaluées en termes de SMA (par exemple, les activités agricoles intensives mais sur petite superficie), le temps de travail est utilisé comme critère. Il est donc nécessaire que l’exploitation demande entre 150 et 1 200 heures de travail chaque année.

| Critère | Description |

|---|---|

| Taille de l’exploitation | Entre 25 % et 100 % de la SMA |

| Temps de travail | Entre 150 et 1 200 heures par an |

| Revenu professionnel | Inférieur à un montant spécifique défini par décret |

Montant de la Cotisation : Assiette et Taux

La cotisation de solidarité est déterminée en fonction des revenus professionnels générés l’année antérieure à celle où la cotisation est versée. Toutefois, une assiette forfaitaire est mise en place pour les nouveaux agriculteurs dont les recettes ne sont pas encore identifiées. Une fois que les revenus réels ont été déclarés, cette assiette temporaire est ajustée.

La cotisation s’élève à 14 % à compter du 1er janvier 2018. Il est directement appliquable sur la base établie par le Code rural. Le Smic horaire à la date du 1er janvier est aussi considéré pour établir la base de calcul forfaitaire.

| Année | Taux de Cotisation | Assiette Forfaitaire |

|---|---|---|

| 2024 | 14 % | 1 165 € (100 x Smic horaire) |

| 2023 | 14 % | 1 120 € |

| 2022 | 14 % | 1 095 € |

Pour les exploitants sous le régime micro-BA, un abattement de 87 % est appliqué sur leurs recettes, ce qui diminue considérablement leur assiette imposable.

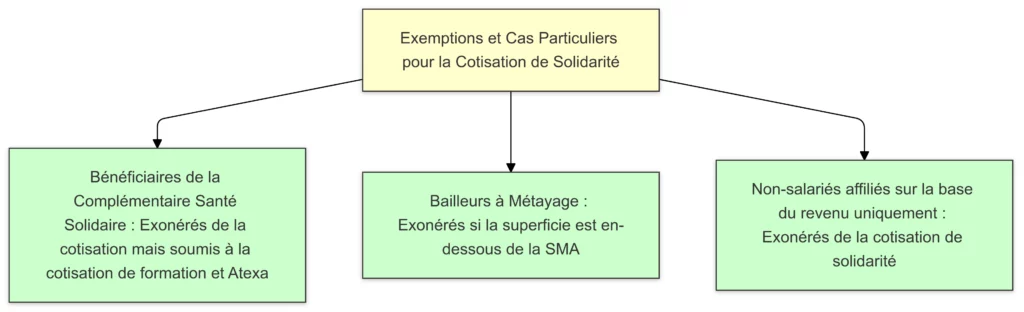

Exemptions et Cas Particuliers

Cette cotisation de solidarité est déduite pour certains exploitants. Les bénéficiaires de la complémentaire santé solidaire sont par exemple exemptés, bien qu’ils restent soumis aux cotisations de formation professionnelle continue et Atexa. De plus, les bailleurs à métayage ne sont pas redevables de la cotisation de solidarité, à condition que la superficie de leur exploitation soit en-dessous de la SMA.

Exemptions de Cotisation de Solidarité

- Bénéficiaires de la Complémentaire Santé Solidaire : Exonérés de la cotisation mais soumis à la cotisation de formation et Atexa.

- Bailleurs à Métayage : Exonérés si la superficie est en-dessous de la SMA.

- Non-salariés affiliés sur la base du revenu uniquement : Exonérés de la cotisation de solidarité.

Ces exemptions permettent à certains exploitants de bénéficier de la couverture sociale sans pour autant être soumis à cette cotisation, réduisant ainsi leur charge financière.

Proratisation de la Cotisation pour les Nouveaux et Anciens Exploitants

La cotisation de solidarité est proratisée lorsque l’activité débute ou cesse en cours d’année. Par exemple, si un exploitant commence son activité en juillet, la cotisation est calculée pour les mois restants de l’année, soit de juillet à décembre. De même, si l’exploitant cesse son activité avant la fin de l’année, la cotisation est ajustée pour les mois d’activité réels.

| Situation | Proratisation de la Cotisation |

|---|---|

| Début d’activité en cours d’année | Calculée au prorata du temps d’activité restant |

| Cessation d’activité en cours d’année | Calculée au prorata jusqu’à la date de cessation |

| Début et fin d’activité dans la même année | Calculée pour la période exacte d’activité |

Ce système de proratisation rend la cotisation plus équitable pour les exploitants qui ne travaillent pas toute l’année.

Sanctions en Cas de Non-déclaration

La non-déclaration des revenus entraîne des sanctions. En cas de retard, la cotisation est calculée sur la base de l’année précédente et majorée de 5 % en cas de non-régularisation dans les délais. L’exploitant a un mois après la notification de mise en demeure pour transmettre sa déclaration de revenus.

| Infraction | Pénalité |

|---|---|

| Non-déclaration des revenus | Calcul sur l’assiette de l’année précédente |

| Retard dans la déclaration | Majorations de 5 % |

| Non-régularisation après mise en demeure | Possibilité de nouvelles majorations |

Ce dispositif vise à garantir que tous les exploitants redevables de la cotisation respectent leurs obligations, assurant ainsi l’équité au sein du système social agricole.

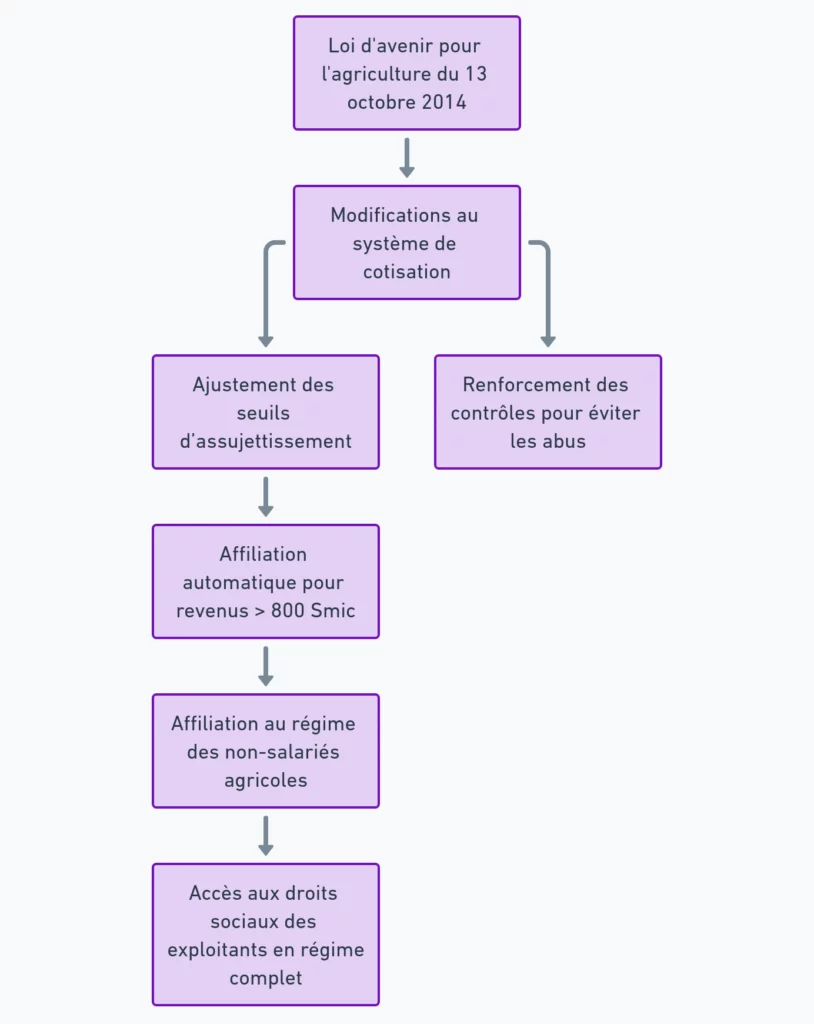

Les Dernières Réformes Impactant la Cotisation de Solidarité

La loi d’avenir pour l’agriculture du 13 octobre 2014 a apporté des modifications notables au système de cotisation. Ces réformes ont ajusté les seuils d’assujettissement et ont renforcé les contrôles pour éviter les abus. Les cotisants qui dépassent le seuil de 800 Smic de revenus sont désormais affiliés automatiquement au régime des non-salariés agricoles, leur permettant d’accéder aux mêmes droits sociaux que les exploitants en régime complet.

Conclusion : Une Cotisation Nécessaire mais Adaptée

La cotisation de solidarité constitue un élément clé du financement de la protection sociale agricole. En prenant en compte la taille de l’exploitation, le revenu professionnel, et des critères d’assujettissement spécifiques, cette cotisation garantit que les exploitants contribuent de manière juste et adaptée à leur activité réelle.