Les avantages en nature logement sont une aide précieuse pour de nombreux salariés, leur permettant de bénéficier d’un logement à moindre coût, voire sans coût supplémentaire. En 2024, les règles encadrant ce dispositif évoluent avec des ajustements fiscaux et des seuils d’exonération réévalués.

Que vous soyez employeur ou salarié, comprendre ces avantages peut se traduire par des économies significatives et un meilleur équilibre entre vie professionnelle et personnelle.

Table des matières

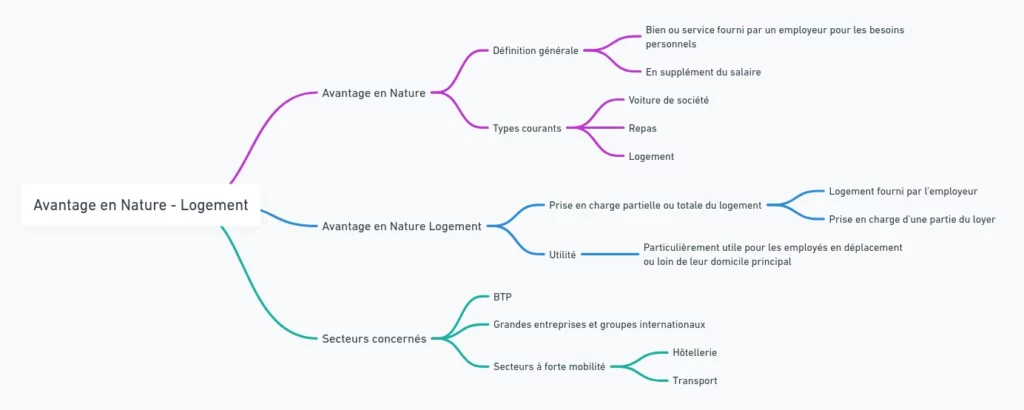

1. Qu’est-ce qu’un Avantage en Nature Logement ?

Un avantage en nature, de manière générale, correspond à un bien ou service fourni par un employeur pour les besoins personnels d’un salarié, en plus de son salaire. Cela peut inclure l’usage d’une voiture de société, des repas ou, dans notre cas, un logement. Un avantage en nature logement signifie que l’employeur prend en charge le coût total ou partiel du logement du salarié, soit en lui fournissant un logement, soit en prenant en charge une partie de son loyer.

Ce type d’avantage est particulièrement utile dans les secteurs avec lesquels les employés sont souvent en déplacement ou loin de leur domicile principal. Il est très courant dans le BTP, les grandes entreprises et les groupes internationaux, mais aussi dans des secteurs à forte mobilité comme l’hôtellerie et le transport.

2. Nouveautés de 2024 : Quels Changements Apportés aux Avantages en Nature Logement ?

Avec la mise à jour de la législation en 2024, quelques ajustements importants sont entrés en vigueur. L’objectif est de rendre ce dispositif plus équitable et de s’adapter à l’augmentation du coût de la vie. Voici les changements principaux :

- Hausse du plafond d’exonération : Les montants exonérés ont été revus pour tenir compte de l’inflation et de la hausse des prix de l’immobilier.

- Révision des taux de cotisations : Les entreprises doivent intégrer ces avantages dans le calcul de leurs cotisations sociales, mais certaines catégories bénéficient désormais de réductions spécifiques.

- Définition des critères d’éligibilité : Des critères plus clairs pour déterminer qui est éligible, en fonction du type de contrat (CDD, CDI, temps plein, temps partiel) et du secteur d’activité.

| Nouveautés 2024 | Description |

|---|---|

| Plafond d’exonération | Montant révisé pour s’adapter à l’augmentation des loyers |

| Taux de cotisations révisé | Réductions possibles pour certains types de contrats |

| Clarification des critères | Meilleure définition selon le secteur et le type de poste |

Ces changements visent à faciliter l’utilisation de ce dispositif tout en rendant le calcul plus simple et plus juste pour les employeurs et salariés.

3. Comment Calculer l’Avantage en Nature Logement ?

Le calcul de l’avantage en nature logement peut varier, mais il se base généralement sur la valeur locative du logement mis à disposition et le salaire brut du salarié. Voici les éléments pris en compte dans le calcul :

- Salaire brut du salarié : Les avantages en nature sont souvent proportionnels au salaire du salarié, surtout pour les contrats à temps partiel.

- Valeur locative du logement : C’est le montant estimé pour louer le logement sur le marché. Pour les avantages en nature logement, cette valeur est cruciale pour définir l’avantage à déclarer.

- Taux de prise en charge de l’employeur : Si l’employeur ne prend en charge qu’une partie du logement, ce pourcentage impacte le montant final de l’avantage en nature.

TÉLÉCHARGER LE MODÈLE DE FICHE DE PAIE AVANTAGE EN NATURE LOGEMENT

Télécharger le Tableau des montants mensuels de l’avantage logement pour 2024

Voici un exemple de calcul pour illustrer :

| Élément | Montant/Pourcentage |

|---|---|

| Salaire mensuel brut du salarié | 3000 € |

| Valeur locative du logement | 900 € |

| Taux de prise en charge employeur | 80 % |

| Avantage en nature logement | 720 € |

Avec un salaire brut de 3 000 €, une valeur locative de 900 €, et une prise en charge de 80 %, l’avantage en nature logement s’élève à 720 €. Ce montant peut être déclaré comme un supplément de revenu pour le salarié, et devra être pris en compte dans les cotisations sociales de l’employeur.

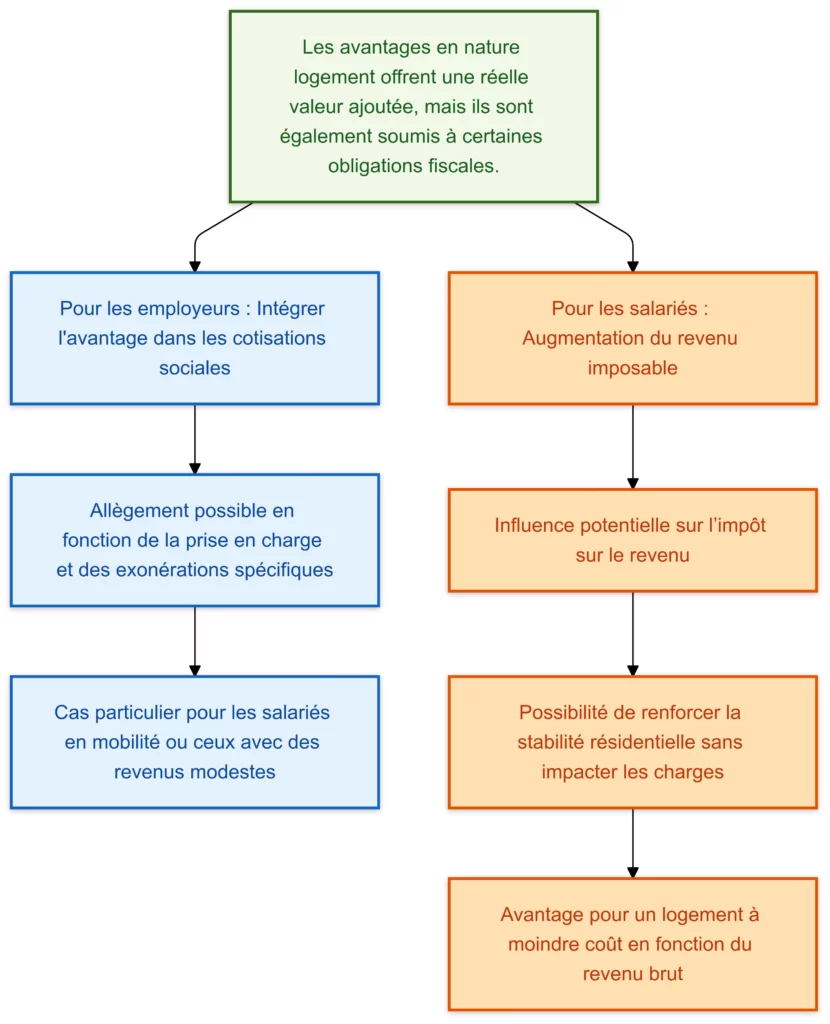

4. Impact pour les Employeurs et les Salariés

Les avantages en nature logement offrent une réelle valeur ajoutée, mais ils sont également soumis à certaines obligations fiscales. En fonction de la situation, cela peut modifier la fiscalité et les cotisations sociales pour les employeurs et les salariés.

Pour les employeurs : Les employeurs doivent intégrer cet avantage dans le calcul des cotisations sociales. Cependant, en fonction de la prise en charge et des exonérations spécifiques, cet impact peut être allégé, notamment pour les salariés en mobilité ou ceux ayant des revenus plus modestes.

Pour les salariés : Les avantages en nature logement augmentent le revenu imposable, ce qui peut influencer l’impôt sur le revenu. Toutefois, ce n’est pas systématiquement un inconvénient, car cela peut aussi renforcer leur stabilité résidentielle sans que leurs charges de logement n’en pâtissent. En fonction de leur revenu brut et du montant de l’avantage, ils peuvent bénéficier d’un logement à moindre coût sans pour autant réduire leur pouvoir d’achat.

5. Plafonds et Exonérations : Les Montants en 2024

Pour l’année 2024, les plafonds et montants exonérés sont ajustés pour mieux correspondre aux réalités économiques et salariales. Ces plafonds sont cruciaux, car ils déterminent le montant d’exonération possible pour chaque type de contrat.

| Type de salarié | Plafond d’exonération annuel |

|---|---|

| Salarié à temps plein | Jusqu’à 3600 € |

| Salarié à temps partiel | Proportionnel aux heures de travail |

| CDD de moins de 3 mois | Exonération totale sous conditions spécifiques |

| Salarié en mission (cadre) | Plafond plus élevé pour les cadres en mobilité |

Ainsi, un salarié à temps plein bénéficie d’une exonération allant jusqu’à 3 600 €, alors qu’un salarié à temps partiel a un plafond calculé au prorata de ses heures de travail. Les CDD de courte durée peuvent également bénéficier d’une exonération totale, si le logement est justifié par des besoins urgents ou de courte durée.

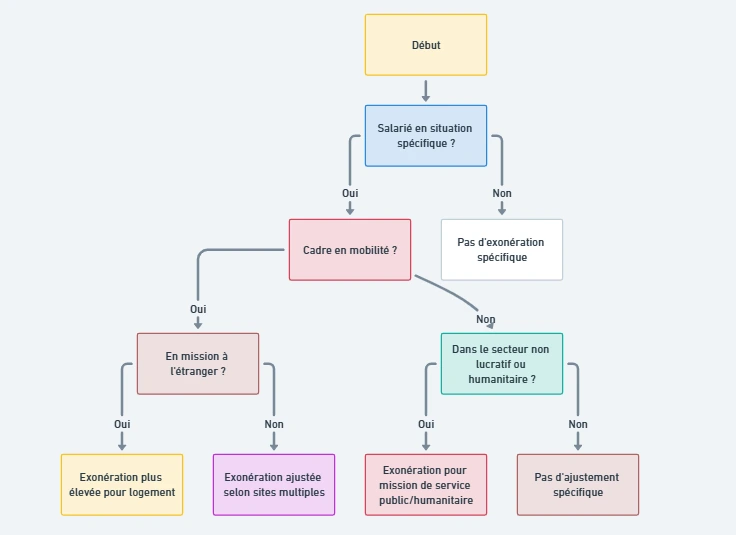

6. Cas Spécifiques : Les Situations Particulières à Prendre en Compte

Certaines catégories de salariés peuvent bénéficier d’exonérations ou d’ajustements spécifiques. Cela est souvent le cas dans les organisations à but non lucratif ou les structures humanitaires.

Cas des cadres en mobilité : Les cadres en mission à l’étranger ou en mobilité entre plusieurs sites peuvent bénéficier de plafonds d’exonération plus élevés, adaptés aux spécificités de leur poste. Par exemple, un cadre en mission longue à l’étranger peut recevoir une exonération plus étendue pour couvrir les dépenses de logement.

Secteur non lucratif et organisations humanitaires : Les salariés d’organisations caritatives ou humanitaires bénéficient fréquemment d’exemptions fiscales supplémentaires pour les avantages en nature logement, surtout lorsque leur mission est considérée comme un service public ou humanitaire.

Qui est éligible aux avantages en nature logement ?

Tout salarié peut en bénéficier, sous réserve des conditions définies par l’employeur et du respect des critères d’exonération établis par la législation.

L’avantage en nature logement est-il imposable ?

Oui, cet avantage est intégré dans le revenu imposable du salarié, mais certaines exonérations peuvent s’appliquer selon le montant et le type de contrat.

Quelles sont les démarches pour bénéficier d’un avantage en nature logement ?

En général, l’employeur est responsable des démarches administratives. Cependant, le salarié doit s’assurer que le montant de l’avantage est correctement déclaré dans ses revenus.

Y a-t-il des exceptions pour les salariés à bas revenu ?

Oui, pour les salariés à bas revenu, des plafonds plus élevés ou des exonérations supplémentaires peuvent être appliqués, selon le secteur et le type de poste.

Les avantages en nature logement sont un véritable atout pour les salariés et les employeurs. En 2024, les ajustements apportés aux plafonds d’exonération et aux cotisations rendent ce dispositif plus accessible et mieux adapté aux réalités économiques actuelles. Grâce à ce guide, employeurs et salariés ont désormais toutes les clés pour utiliser efficacement cet avantage en optimisant ses effets fiscaux et sociaux.

Pour les employeurs, cela représente un levier intéressant pour attirer et fidéliser les talents, surtout dans un marché de l’emploi compétitif. Quant aux salariés, ils peuvent profiter d’un logement adapté à leurs besoins sans que cela impacte lourdement

[…] avantages en nature comme la nourriture gratuite ajoutent une valeur à la paie du salarié, mais impliquent aussi des […]

[…] son logement est une étape importante pour tout propriétaire ou locataire soucieux de protéger son patrimoine. […]