On le sait, les cotisations sociales peuvent vite peser lourd pour les travailleurs indépendants, les entrepreneurs, et les autres non-salariés. La bonne nouvelle, c’est que certaines cotisations peuvent être déduites de vos revenus, ce qui aide à alléger la note fiscale en fin d’année. Dans cet article, on va faire un tour d’horizon des cotisations déductibles, des plafonds à ne pas dépasser, et des astuces pour en tirer le meilleur. L’objectif ? Réduire votre impôt tout en sécurisant votre avenir.

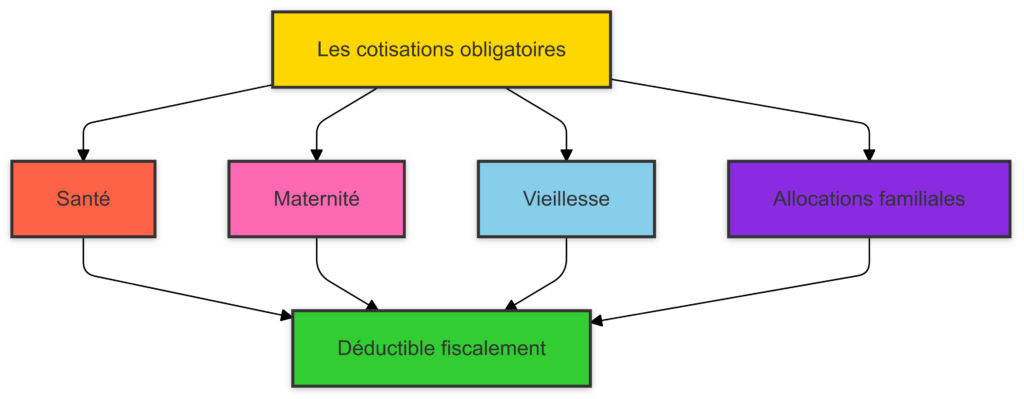

1. Les Cotisations Obligatoires

Les cotisations obligatoires sont celles que l’on verse pour obtenir une protection de base. Elles couvrent des éléments essentiels comme la santé, la maternité, la vieillesse et les allocations familiales. Bonne nouvelle : toutes ces cotisations sont déductibles sans limitation. Cela veut dire que vous pouvez soustraire leur montant intégral de votre revenu imposable.

| Type de Cotisation | Exemples Concrets | Déduction |

|---|---|---|

| Santé | Assurance maladie, maternité | Oui |

| Vieillesse | Retraite de base et complémentaire | Oui |

| Famille | Allocations familiales | Oui |

| Invalidité-Décès | Cotisations pour protection en cas de décès | Oui |

Ces cotisations constituent la base de la sécurité sociale en France. Ce sont les montants que vous payez pour être protégé si vous tombez malade, si vous partez en congé maternité ou si vous approchez de la retraite. Vous pouvez donc déduire l’ensemble de ces montants, ce qui réduit déjà de façon significative le montant total imposable.

2. Régimes Complémentaires Obligatoires : Une Protection en Plus, Déductible Aussi

Les régimes complémentaires viennent renforcer la protection de base. En effet, si vous êtes un travailleur non-salarié, vous êtes tenu de souscrire à des régimes obligatoires pour la retraite complémentaire et l’invalidité-décès. Ces régimes ajoutent une couche de sécurité supplémentaire et, comme les cotisations de base, elles sont entièrement déductibles.

| Type de Régime | Exemples Concrets | Déductibilité |

|---|---|---|

| Retraite Complémentaire Obligatoire | Cotisations pour une pension de retraite supplémentaire | Oui |

| Assurance Invalidité-Décès | Protection en cas d’accident ou décès prématuré | Oui |

Ces cotisations additionnelles sont bénéfiques pour les travailleurs indépendants, car elles assurent une protection plus robuste tant pour eux que pour leurs proches. Ceci offre une retraite plus agréable et une protection en cas d’incapacité ou de mortalité.

3. Contrats Madelin : La Solution pour Préparer l’Avenir

Le contrat Madelin, ça te dit quelque chose ? C’est un type de contrat réservé aux indépendants, qui permet de cotiser pour sa retraite ou pour une protection complémentaire, tout en profitant d’une déduction fiscale. Il permet de déduire les montants versés pour la retraite, la prévoyance complémentaire (santé, décès, invalidité), et même la perte d’emploi.

Les plafonds de déduction des contrats Madelin sont établis en fonction du Plafond Annuel de la Sécurité Sociale (PASS). Pour 2024, ces plafonds sont les suivants :

| Type de Garantie | Plafond de Déduction |

|---|---|

| Retraite | Jusqu’à 85 781 € |

| Prévoyance (santé, invalidité) | Jusqu’à 11 128 € |

| Perte d’Emploi | Jusqu’à 6 955 € |

Les contrats Madelin sont très appréciés des indépendants car ils permettent de mettre de côté pour la retraite ou de s’assurer contre les coups durs tout en réduisant son revenu imposable. Par contre, il est important de respecter les plafonds de déduction pour en tirer le maximum.

4. Plans d’Épargne Retraite (PER) : Un Nouveau Dispositif Flexible et Déductible

Le Plan d’Épargne Retraite (PER) est le dispositif plus récent pour la retraite. Il est ouvert à tous et permet aux travailleurs non-salariés de mettre de l’argent de côté pour plus tard, tout en profitant d’avantages fiscaux. Le PER individuel et le PER collectif (PERECO) sont les deux variantes les plus intéressantes pour les non-salariés.

| Type de Plan | Déduction Possible |

|---|---|

| PER Individuel | Oui |

| PERECO (PER Collectif) | Oui |

| Garantie de Valeur de Capital | Non |

Le PER est apprécié pour sa flexibilité, car vous pouvez choisir une sortie en rente (comme un revenu régulier) ou en capital (un montant unique) à la retraite. Cependant, il y a un point important : si le PER garantit la valeur du capital, les versements ne sont pas déductibles.

5. Cotisations pour le Conjoint Collaborateur : Une Déduction à Ne Pas Oublier

Si votre conjoint travaille avec vous sans salaire, vous pouvez déduire ses cotisations pour la retraite et l’invalidité-décès, à condition qu’il ait un statut de conjoint collaborateur. Cela signifie que votre conjoint participe effectivement à votre activité professionnelle, sans être payé.

| Cotisations pour Conjoint Collaborateur | Types de Régimes | Condition de Déduction |

|---|---|---|

| Retraite | Régimes Obligatoires et Madelin | Statut collaborateur |

| Invalidité-Décès | Régimes Obligatoires et Madelin | Statut collaborateur |

Ce point est souvent oublié, mais il peut vous permettre de faire des économies fiscales si votre conjoint vous aide dans votre entreprise. Tant qu’il n’est pas salarié, les cotisations pour sa protection sociale sont déductibles.

6. Rachat de Cotisations : Pour Valider des Années Manquantes

Les rachats de cotisations sont une option si vous avez des années sans cotisation (par exemple, si vous avez fait des études longues ou pris une pause professionnelle). En rachetant des cotisations, vous améliorez votre future retraite tout en bénéficiant d’une déduction.

| Type de Rachat | Condition de Déduction |

|---|---|

| Rachat de Périodes Incomplètes | Régimes Obligatoires |

| Rachat pour Années d’Études | Régimes Obligatoires |

Ce dispositif est utile pour les indépendants avec des carrières atypiques. En rachetant des cotisations, ils peuvent augmenter leur future retraite et réduire leur revenu imposable pour l’année du rachat.

7. Conditions de Déductibilité et Exceptions

Attention, certaines cotisations ne sont pas déductibles. Par exemple, les contrats d’assurance groupe doivent répondre aux critères des contrats Madelin pour être éligibles.

| Cotisation | Déductible ou Non |

|---|---|

| Contrat Madelin | Oui |

| Participation Forfaitaire Médicale (1€) | Non |

| Franchise Médicale | Non |

Pour être déductible, une cotisation doit suivre des règles spécifiques. Par exemple, les participations forfaitaires pour chaque acte médical et les franchises ne sont pas déductibles.

8. Exercice Comptable et Déduction des Cotisations

Les cotisations déductibles sont celles qui sont dues au cours de l’exercice, même si elles ne sont pas encore payées. Pour les contrats d’assurance groupe, la règle dépend du type de couverture : les cotisations pour une assurance vie, par exemple, sont déductibles l’année où elles sont payées.

| Type de Cotisation | Moment de la Déduction |

|---|---|

| Assurance Vie | Année de Paiement |

| Autres Risques (Madelin, Santé) | Année du Risque |

9. Avantages Fiscaux et Optimisation des Déductions

En optimisant vos cotisations déductibles, vous pouvez réduire votre revenu imposable, ce qui signifie moins d’impôts à payer. Les plafonds de déduction permettent de ne pas dépasser certaines limites, mais en respectant les règles, vous pouvez maximiser votre économie fiscale.

Conclusion : Simplifiez Vos Déductions et Payez Moins

Les cotisations déductibles sont une belle opportunité pour alléger vos impôts tout en assurant votre avenir et votre protection. Connaître les différents régimes, les plafonds, et les conditions de déduction vous permettra de réduire efficacement votre base imposable. En prenant soin de bien comprendre les règles et les exceptions, vous pouvez optimiser vos déductions et réduire votre charge fiscale tout en bénéficiant de prestations de sécurité sociale.