Les cotisations sociales en France, c’est un peu comme une grande machine à engrenages qui fait tourner tout le système de protection sociale. Que tu sois salarié ou employeur, tu y contribues d’une façon ou d’une autre, et elles impactent directement ton bulletin de paie ou les coûts de ton entreprise. C’est le passage obligé pour financer la santé, la retraite, le chômage, et bien plus encore. Alors, voyons comment tout cela fonctionne et pourquoi ça pèse si lourd dans les dépenses.

Qu’est-ce que les cotisations sociales ?

Les cotisations sociales, ce sont des sommes prélevées sur ton salaire pour financer différents services de la sécurité sociale. Il y a deux grandes catégories :

- Les cotisations salariales : celles que tu vois sur ta fiche de paie et qui viennent grignoter ton salaire brut pour arriver au net.

- Les cotisations patronales : elles sont payées par ton employeur, en plus de ton salaire brut. En gros, c’est ce qui fait que ton coût pour l’entreprise est plus élevé que ce que tu touches à la fin du mois.

Ces cotisations financent des secteurs clés comme la santé, les retraites, l’assurance chômage, les allocations familiales, etc. Sans elles, pas de sécurité sociale et, surtout, pas de filet de protection en cas de pépin.

Le rôle de l’URSSAF

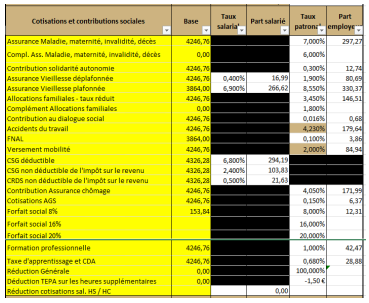

C’est l’URSSAF qui collecte ces fameuses cotisations, mais pas pour les garder dans un coffre. Elles sont redistribuées pour assurer la couverture des soins de santé, le versement des pensions de retraite, ou encore des allocations chômage. Voici les principaux prélèvements que l’URSSAF s’occupe de récolter :

- Cotisation maladie, maternité, invalidité, décès

- Cotisation vieillesse (retraite de base)

- Allocations familiales

- CSG et CRDS (deux petites bêtes bien connues sur la fiche de paie)

- Assurance chômage et AGS (garantie des salaires)

Les différents types de cotisations sociales

| Type de cotisation | Taux 2024 | Qui paye ? | Base de calcul |

|---|---|---|---|

| Cotisation maladie, maternité, invalidité | 0,75 % (salariale) | Salarié | Salaire brut |

| Cotisation vieillesse (retraite de base) | 6,90 % (salariale) | Salarié | Salaire brut |

| Allocations familiales | 3,45 % (patronale) | Employeur | Salaire brut |

| Assurance chômage | 4,05 % (patronale) | Employeur | Salaire brut jusqu’à 15 464 € |

| CSG | 9,20 % | Salarié | 98,25 % du salaire brut |

| CRDS | 0,50 % | Salarié | 98,25 % du salaire brut |

Comment sont calculées les cotisations sociales ?

Tout dépend du salaire brut et des taux de cotisation fixés par la loi. En gros, le calcul se fait ainsi :

Montant des cotisations sociales = Base de cotisation x Taux de cotisation

La base de cotisation, généralement le salaire brut, peut varier en fonction de certains plafonds, notamment pour la retraite. Par exemple :

- Tranche 1 : jusqu’à 3666 € par mois (plafond de sécurité sociale en 2023).

- Tranche 2 : au-delà de ce plafond, avec un taux de cotisation plus élevé.

Réductions de cotisations : Un coup de pouce pour les employeurs

Pour alléger la charge des employeurs, surtout sur les bas salaires, il existe des dispositifs comme la réduction générale des cotisations patronales. Concrètement, plus le salaire est proche du SMIC, plus l’employeur bénéficie d’une réduction. Voici un exemple rapide :

- Pour un salarié payé 1850 € brut, la réduction peut atteindre 519,11 €.

- À 2050 €, la réduction tombe à 413,69 €.

Ces coups de pouce permettent aux entreprises d’embaucher plus facilement sans exploser leurs coûts.

L’assurance chômage et l’AGS

Les cotisations chômage concernent à la fois les salariés et les employeurs, et elles sont plafonnées à quatre fois le plafond de la sécurité sociale (environ 15 464 € mensuels en 2024). Cela veut dire que même les gros salaires ne cotisent que jusqu’à ce seuil.

L’AGS (Assurance Garantie des Salaires) garantit, en cas de faillite de l’entreprise, que les salariés seront payés. Un filet de sécurité qui rassure bien des travailleurs, surtout en période de turbulence économique.

Cotisations de prévoyance et mutuelles

En plus des cotisations sociales, il y a aussi celles liées à la prévoyance (incapacité, invalidité, décès) et aux mutuelles santé. Les mutuelles sont souvent obligatoires en entreprise, et l’employeur doit en financer au moins 50 %. Ça permet de couvrir les frais médicaux que la Sécu ne rembourse pas.

CSG et CRDS : Les contributions qui pèsent lourd

La CSG et la CRDS sont des contributions spécifiques qui s’appliquent sur presque tous les revenus. Elles ne sont pas des cotisations sociales à proprement parler, mais elles sont quand même prélevées sur la base de ton salaire brut (environ 98,25 % après abattement de 1,75 % pour frais pro). Elles pèsent surtout sur les fiches de paie, et leur taux d’abattement est un petit soulagement pour les salaires modestes.

Le forfait social : Un coût pour l’employeur

Ce forfait social, c’est une taxe que l’employeur paye sur certaines rémunérations exonérées de cotisations sociales (comme l’intéressement ou la participation). Le taux est généralement de 20 %, sauf pour certaines prestations où il peut être réduit à 8 %. Encore un truc à prendre en compte pour calculer le coût réel d’un salarié.

Cotisations pour la complémentaire santé et prévoyance

Enfin, les cotisations liées à la complémentaire santé et à la prévoyance sont souvent obligatoires. Ces contrats collectifs permettent de couvrir les risques comme l’invalidité ou l’incapacité de travail, et l’employeur doit là aussi mettre la main à la poche (au moins 50 % de la cotisation).

Récap:

Les cotisations sociales sont des prélèvements obligatoires effectués sur les salaires pour financer les branches de la sécurité sociale, notamment :

- Maladie

- Maternité

- Invalidité

- Retraites

- Allocations familiales

- Chômage

Il existe deux types de cotisations :

- Cotisations salariales : celles qui réduisent le salaire brut pour obtenir le net.

- Cotisations patronales : celles que l’employeur verse en plus du salaire brut.

Les différents types de cotisations sociales

| Type de cotisation | Taux 2024 | Qui paye ? | Base de calcul |

|---|---|---|---|

| Cotisation maladie, maternité, invalidité | 0,75 % (salariale) | Salarié | Salaire brut |

| Cotisation vieillesse (retraite de base) | 6,90 % (salariale) | Salarié | Salaire brut |

| Allocations familiales | 3,45 % (patronale) | Employeur | Salaire brut |

| Assurance chômage | 4,05 % (patronale) | Employeur | Salaire brut jusqu’à 15 464 € |

| CSG | 9,20 % | Salarié | 98,25 % du salaire brut |

| CRDS | 0,50 % | Salarié | 98,25 % du salaire brut |

Le rôle central de l’URSSAF

L’URSSAF est l’organisme chargé de récupérer les cotisations et contributions de sécurité sociale. Ces montants sont ensuite redistribués pour financer :

- Les soins de santé

- Les retraites

- Les allocations chômage

- Les prestations familiales

Le calcul des cotisations sociales

Le montant des cotisations sociales dépend de la base de cotisation (souvent égale au salaire brut) et des taux de cotisation. Par exemple :

| Salaire brut (€) | Cotisations salariales (€) | Cotisations patronales (€) | Total des cotisations (€) |

|---|---|---|---|

| 2 000 | 345 | 815 | 1 160 |

| 3 500 | 603 | 1 426 | 2 029 |

| 5 000 | 862 | 2 037 | 2 899 |

5. Les allègements de cotisations sociales pour les employeurs

Pour réduire le coût du travail, des mécanismes d’exonération existent, comme la réduction générale de cotisations patronales. Cela permet aux entreprises d’embaucher plus facilement, notamment pour les bas salaires.

| Exemple de salaire brut | Réduction générale (€) | Coût pour l’employeur (€) |

|---|---|---|

| 1 850 € | 519,11 | 2 150 |

| 2 050 € | 413,69 | 2 463,69 |

Cotisations pour l’assurance chômage et l’AGS

L’assurance chômage est financée par les cotisations sociales. Les hauts revenus cotisent jusqu’à un plafond mensuel (15 464 € en 2024). L’AGS garantit, en cas de faillite, que les salariés reçoivent leur salaire.

| Salaire brut (€) | Cotisations chômage (patronales) (€) |

|---|---|

| 2 000 | 81,00 |

| 5 000 | 202,50 |

| 10 000 | 202,50 |

Cotisations de prévoyance et mutuelles santé

Les cotisations pour la prévoyance et les mutuelles sont souvent obligatoires. Les employeurs sont tenus de financer au moins 50 % de la mutuelle.

| Contrat collectif | Taux moyen (%) | Part employeur (€) | Part salarié (€) |

|---|---|---|---|

| Prévoyance | 1,50 % | 25 | 25 |

| Mutuelle | 2,00 % | 40 | 40 |

CSG et CRDS : Un poids supplémentaire

La CSG et la CRDS sont des prélèvements effectués sur le revenu brut après un abattement de 1,75 %. Voici comment elles sont calculées :

| Salaire brut (€) | CSG (€) | CRDS (€) |

|---|---|---|

| 2 000 | 180 | 9,75 |

| 5 000 | 450 | 24,37 |

Le forfait social : Une charge pour l’employeur

Le forfait social est dû sur les rémunérations exonérées de cotisations mais assujetties à la CSG (participation, intéressement, etc.). Le taux de base est de 20 %.

| Type de rémunération | Forfait social (€) |

|---|---|

| Intéressement | 200 |

| Participation | 150 |

Conclusion : Un système complexe mais indispensable

On ne va pas se mentir, le système des cotisations sociales en France, c’est du lourd. Il est complexe, parfois dur à suivre, mais sans lui, adieu la protection sociale. Salariés et employeurs y participent, chacun à son niveau, et ça permet de financer un modèle de solidarité unique en son genre. Bien le comprendre, c’est essentiel pour optimiser les coûts, que tu sois salarié ou employeur. Un système indispensable qui, malgré ses lourdeurs, assure à chacun une protection solide.

[…] Annuellement : Obligatoire pour les entreprises de plus de 11 salariés. […]

[…] cet article, nous explorerons en détail les critères d’assujettissement, le calcul de cette cotisation, les exemptions possibles, et les sanctions en cas de non-respect. Nous aborderons également les […]