La protection sociale en entreprise n’est pas seulement un avantage pour les salariés, c’est également un cadre essentiel pour assurer la sécurité et le bien-être au travail. En France, la mise en place d’un régime de prévoyance, incluant la couverture santé, l’incapacité, l’invalidité, et le décès, fait partie intégrante des responsabilités des employeurs.

Cet article vous guide à travers les obligations, les enjeux et les bénéfices de la protection sociale en entreprise, avec un accent particulier sur les points clés du régime de prévoyance.

Qu’est-ce que la protection sociale ?

La protection sociale en entreprise recouvre plusieurs types de couvertures destinées à protéger les salariés contre divers risques de la vie. En termes simples, il s’agit de garanties pour des événements tels que la maladie, les accidents de travail, la maternité, l’incapacité, l’invalidité, et le décès.

Ces protections permettent aux employés de continuer à percevoir un revenu en cas d’arrêt de travail ou d’obtenir des aides financières dans des situations complexes. Cela se traduit par la mise en place d’un régime de prévoyance qui, au sens large, inclut :

- Les frais de santé et maternité : remboursement des soins médicaux et hospitaliers.

- L’incapacité de travail : prise en charge en cas de maladie ou accident entraînant une incapacité temporaire.

- L’invalidité et le décès : couverture partielle du revenu pour une invalidité permanente, et allocation aux ayants droit en cas de décès.

Tableau 1 : Les composants principaux de la protection sociale

| Composant | Description |

|---|---|

| Santé et maternité | Remboursement des frais médicaux et hospitaliers |

| Incapacité | Indemnités journalières en cas d’incapacité temporaire |

| Invalidité | Rente d’invalidité pour les cas permanents |

| Décès | Allocation ou rente pour les ayants droit |

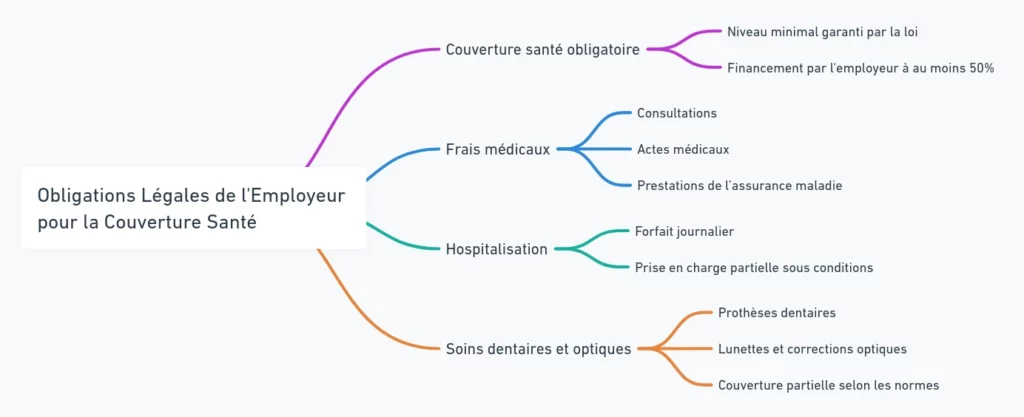

Les obligations légales de l’employeur– Protection sociale

Les employeurs en France sont tenus de proposer une couverture minimale pour les frais de santé et de maternité, financée à au moins 50 %. Ces obligations sont fixées par la loi afin de garantir aux salariés un niveau de protection de base.

Voici les principaux éléments couverts :

- Frais médicaux : remboursement du ticket modérateur pour les consultations, les actes médicaux et les prestations couvertes par l’assurance maladie.

- Hospitalisation : gestion du forfait journalier de l’hôpital.

- Soins dentaires et optiques : certains soins, comme les prothèses dentaires et les lunettes, sont pris en charge partiellement, sous certaines conditions.

Tableau 2 : Les obligations de couverture pour l’employeur

| Type de Soins | Couverture minimale requise |

|---|---|

| Consultations | Remboursement du ticket modérateur |

| Forfait journalier hospitalier | Pris en charge intégralement par l’entreprise |

| Prothèses dentaires | Partiellement couvertes |

| Équipement optique | Lunettes, lentilles dans certaines limites |

Les salariés sont obligés de souscrire à ce régime, même si cela implique une contribution financière de leur part. Cependant, certains salariés peuvent être dispensés, notamment les employés en CDD de courte durée (moins de 3 mois) s’ils prouvent qu’ils bénéficient déjà d’une couverture équivalente.

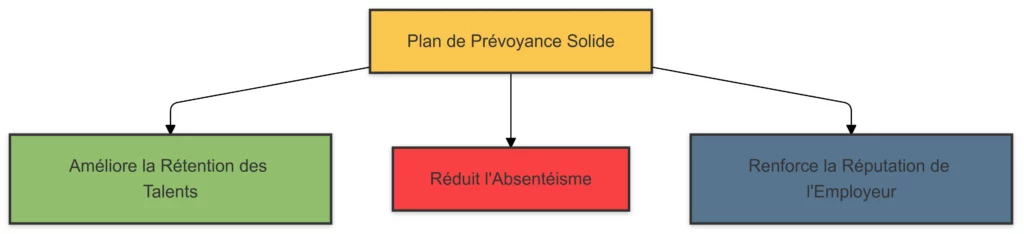

Les avantages pour l’entreprise d’un régime de prévoyance

Un régime de prévoyance solide ne profite pas seulement aux salariés ; il renforce également l’attractivité de l’entreprise. Pour les employeurs, proposer une couverture étendue au-delà des minima légaux peut :

- Améliorer la rétention des talents, car les salariés se sentent protégés.

- Réduire l’absentéisme, en permettant aux employés malades de bénéficier d’une prise en charge rapide.

- Consolider la réputation de l’employeur en manifestant un dévouement pour le bien-être des employés.

En France, une bonne protection sociale est perçue comme un facteur essentiel pour la satisfaction des employés. Cela crée un environnement de travail plus stable et rassurant.

Les droits sont transférés en cas de fin de contrat.

La portabilité des droits est une mesure qui permet aux salariés de conserver leur couverture santé même après la fin de leur contrat, à condition qu’ils aient droit au chômage. Cette portabilité est financée par les salariés en activité et l’employeur.

- Durée de portabilité : cette couverture est maintenue pour une période correspondant à la durée d’indemnisation du chômage, avec un maximum de 12 mois.

- Financement : les droits sont prolongés sans que l’ancien salarié ait besoin de cotiser pendant cette période, car le financement est mutualisé.

Tableau 3 : Conditions de la portabilité des droits

| Critère | Condition |

|---|---|

| Rupture du contrat | Doit ouvrir droit aux allocations chômage |

| Durée de portabilité | Maximum de 12 mois |

| Financement | Salariés en activité et employeur |

Cette mesure est particulièrement bénéfique pour les salariés en période de transition professionnelle, leur assurant une continuité de couverture.

Procédure de mise en place d’un régime de prévoyance

La mise en place d’un régime de prévoyance peut se faire via différents moyens :

- Accord collectif de branche : un accord global qui s’applique à toute une branche professionnelle.

- Accord d’entreprise : un accord signé par l’entreprise et la majorité des représentants des salariés.

- Décision unilatérale de la part de l’employeur : sans consensus collectif, il est possible pour l’employeur d’opter unilatéralement pour instaurer le régime.

Une fois le régime décidé, l’employeur doit choisir un organisme assureur (société d’assurance, mutuelle ou institution de prévoyance) pour gérer les prestations.

Avant la mise en place, il est essentiel que les salariés soient informés des détails du régime, avec une notice d’information préparée par l’assureur.

Fiscalité et avantages sociaux des contributions

Les contributions patronales au financement du régime de prévoyance bénéficient d’avantages fiscaux et sociaux. En effet, ces contributions sont généralement exonérées de cotisations sociales sous certaines conditions et limites.

Tableau 4 : Régime fiscal et social des contributions

| Type de Contribution | Cotisations de Sécurité Sociale | CSG et CRDS | Impôt sur le Revenu |

|---|---|---|---|

| Contribution patronale | Exonérée sous certaines limites | Oui | Déductible |

| Contribution salariale | Exonérée | Oui | Déductible du revenu sous conditions |

Les entreprises peuvent ainsi déduire une partie des contributions de leurs charges imposables, ce qui permet de réduire le coût global du régime tout en optimisant la protection offerte aux salariés.

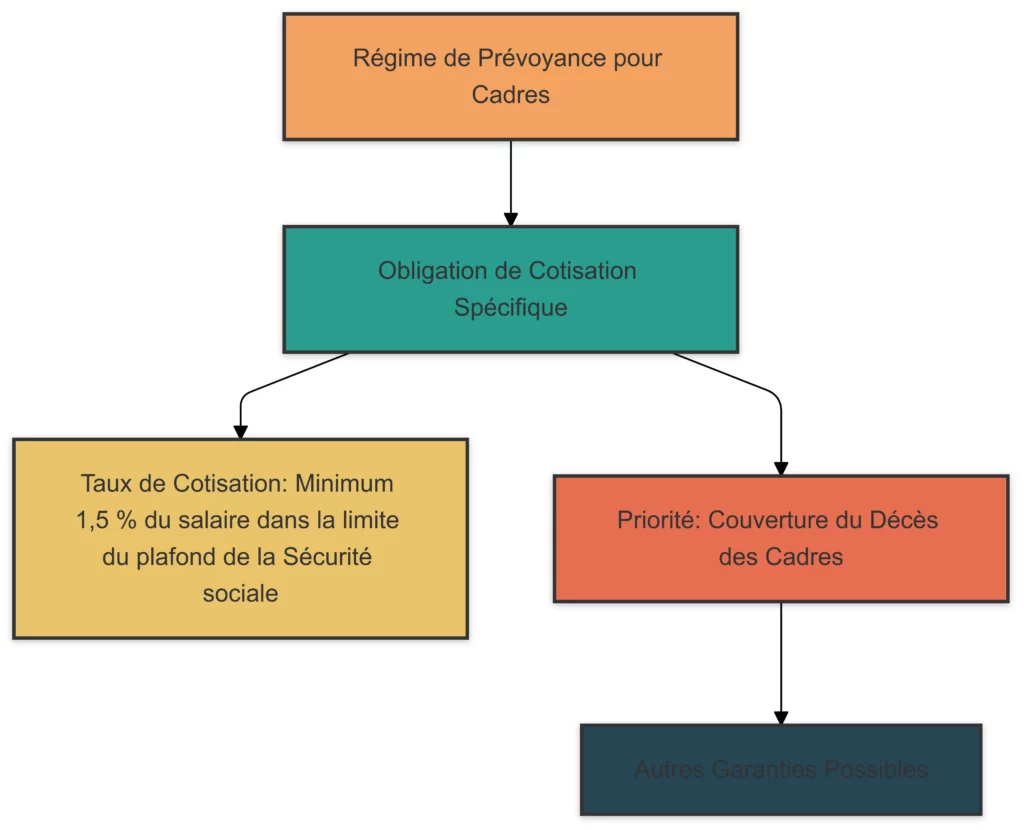

Régime de prévoyance et obligations pour les cadres

En plus des obligations de base, la loi impose à l’employeur de verser une cotisation spécifique pour ses cadres et assimilés. Cette cotisation est destinée à financer une garantie en cas de décès.

- Taux de cotisation : la cotisation minimale est de 1,5 % du salaire, dans la limite du plafond de la Sécurité sociale.

- Priorité au décès : cette cotisation est en priorité affectée à la couverture du décès des cadres, bien que d’autres garanties puissent également être incluses.

Conclusion

La protection sociale est un pilier de la sécurité des salariés en France. En tant qu’employeur, respecter les obligations légales et éventuellement offrir des garanties supérieures peut être un avantage stratégique pour attirer et retenir les talents. Le régime de prévoyance joue un rôle central, assurant une couverture essentielle pour des risques varié