Les réformes fiscales les plus significatives de ces dernières années en France ont été le prélèvement à la source. Entré en vigueur en 2019, ce système a pour objectif de collecter l’impôt directement sur les revenus perçus, simplifiant ainsi la gestion des impôts pour les contribuables français. L’année 2025 ne fait pas exception à la règle avec la mise à jour annuelle des grilles de taux neutres, prévue par le projet de loi de finances pour 2025.

Chaque année, les taux neutres sont ajustés pour prendre en compte l’évolution des revenus et les nouvelles orientations fiscales du gouvernement. Ces taux s’appliquent lorsqu’aucun taux personnalisé n’est disponible, ou lorsque le salarié choisit de préserver la confidentialité de sa situation fiscale auprès de son employeur.

Optimisation du prélèvement à la source et taux neutres 2025

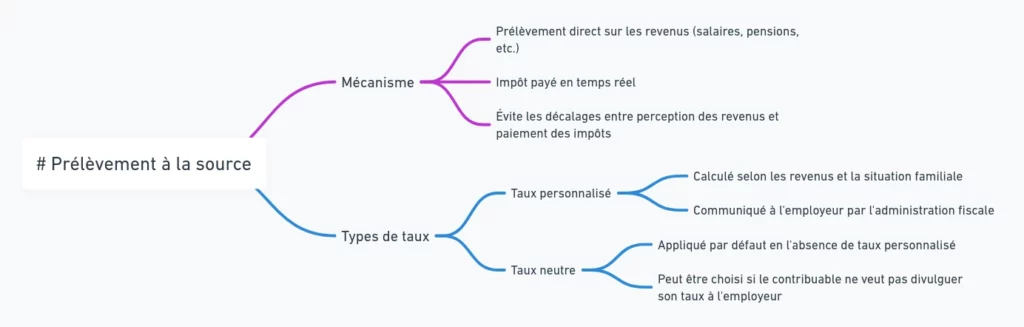

Les Bases du Prélèvement à la Source

Avant d’entrer dans les détails de la grille 2025, il est essentiel de comprendre ce qu’est le prélèvement à la source. Ce mécanisme permet à l’administration fiscale de prélever l’impôt directement sur les salaires, pensions ou revenus d’activité, au moment où ces revenus sont perçus. Ainsi, l’impôt est payé au fil de l’eau, en temps réel, ce qui évite les décalages entre la perception des revenus et le paiement des impôts.

Deux types de taux sont utilisés dans le cadre du prélèvement à la source :

- Le taux personnalisé : Ce taux est calculé en fonction des revenus et de la situation familiale du contribuable. Il est directement communiqué à l’employeur par l’administration fiscale, qui applique alors ce taux pour prélever l’impôt.

- Le taux neutre : Ce taux s’applique par défaut lorsque le contribuable n’a pas de taux personnalisé ou choisit de ne pas divulguer son taux à son employeur.

Pourquoi le Taux Neutre ?

Le taux neutre, souvent appelé taux par défaut, a été mis en place pour protéger la confidentialité des salariés. Par exemple, si un contribuable perçoit des revenus annexes ou a une situation familiale particulière qui pourrait affecter son taux, il peut préférer que son employeur ne soit pas informé de ces détails. Dans ce cas, le taux neutre s’applique, mais cela peut entraîner des ajustements lors de la déclaration d’impôt annuelle. Si le prélèvement effectué est trop élevé ou trop bas, l’administration fiscale procède à une régularisation.

Les Grilles de Taux Neutres en 2025 : Ce qui Change

Le projet de loi de finances pour 2025 prévoit une actualisation des grilles de taux neutres. Ces taux varieront en fonction du revenu mensuel du contribuable, comme chaque année, avec des ajustements pour s’adapter à l’évolution des salaires et à la situation économique du pays.

Voici les taux proposés pour 2025 :

| Base mensuelle de prélèvement | Taux neutre (France Métropolitaine) | Taux neutre (DOM : Guadeloupe, Martinique, La Réunion) | Taux neutre (DOM : Guyane, Mayotte) |

|---|---|---|---|

| < 1 623 € | 0 % | < 1 862 € : 0 % | < 1 994 € : 0 % |

| 1 623 € – 1 686 € | 0,5 % | 1 862 € – 1 975 € : 0,5 % | 1 994 € – 2 155 € : 0,5 % |

| 1 686 € – 1 794 € | 1,3 % | 1 975 € – 2 176 € : 1,3 % | 2 155 € – 2 403 € : 1,3 % |

| 1 794 € – 1 915 € | 2,1 % | 2 176 € – 2 376 € : 2,1 % | 2 403 € – 2 709 € : 2,1 % |

| 1 915 € – 2 046 € | 2,9 % | 2 376 € – 2 623 € : 2,9 % | 2 709 € – 2 813 € : 2,9 % |

Ces taux seront appliqués à partir de janvier 2025, mais ne deviendront officiels qu’après l’adoption du projet de loi par le Parlement et leur publication au Journal Officiel, prévue pour la fin décembre 2024. Il est à noter que les employeurs pourront continuer d’utiliser les grilles de 2024 pour le mois de janvier 2025 si la nouvelle loi de finances n’est pas encore promulguée à ce moment-là.

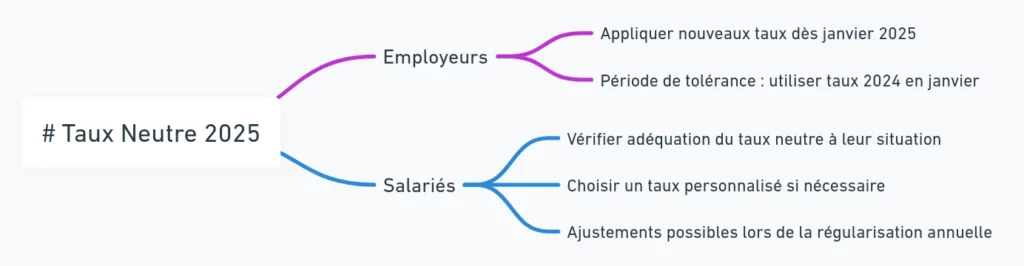

Comment les Employeurs et les Salariés Doivent-ils se Préparer ?

Pour les employeurs, l’application des grilles de taux neutres est une étape incontournable. Ils doivent s’assurer que les bons taux sont appliqués dès le premier versement de salaire en janvier 2025. Toutefois, une période de tolérance est prévue, permettant aux entreprises d’utiliser les taux de l’année précédente pendant le mois de janvier si les nouvelles grilles ne sont pas encore disponibles.

Les salariés, quant à eux, doivent être conscients que le taux neutre peut ne pas refléter fidèlement leur situation fiscale réelle. Il peut donc être judicieux de vérifier si ce taux est adéquat ou s’il vaut mieux opter pour un taux personnalisé. Dans le cas où un salarié choisit le taux neutre, il doit se préparer à des ajustements potentiels lors de la régularisation annuelle de l’impôt.

- Employeurs : Appliquer les nouveaux taux neutres dès janvier 2025.

- Tolérance : Utiliser les taux 2024 en janvier si besoin.

- Salariés : Vérifier si le taux neutre correspond à leur situation fiscale.

- Option : Choisir un taux personnalisé si nécessaire.

- Ajustements : Prévoir des régularisations éventuelles lors de l’impôt annuel.

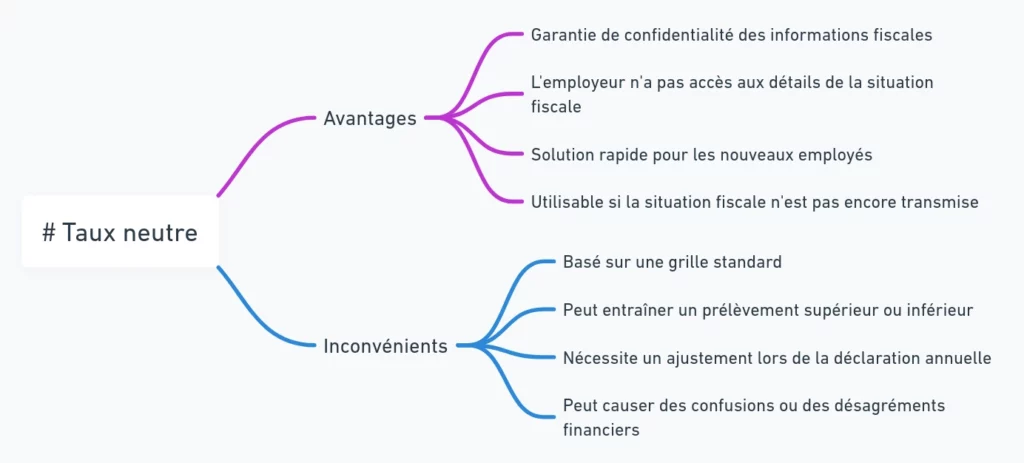

Les Avantages et Inconvénients du Taux Neutre

Le taux neutre présente plusieurs avantages. Tout d’abord, il garantit la confidentialité des informations fiscales. L’employeur ne peut pas avoir accès aux détails de la situation fiscale d’un salarié, ce qui est un atout pour ceux qui souhaitent garder leur vie privée intacte. En outre, il offre une solution rapide pour les nouveaux employés ou ceux dont la situation fiscale n’a pas encore été transmise à l’employeur.

Cependant, le taux neutre présente aussi quelques inconvénients. Comme il est basé sur une grille standard et non sur la situation individuelle du contribuable, il peut entraîner un prélèvement supérieur ou inférieur à celui qui serait calculé avec un taux personnalisé. Ce décalage doit ensuite être ajusté lors de la déclaration d’impôts annuelle, ce qui peut être source de confusion ou de désagréments financiers pour certains contribuables.

Conclusion : Un Système en Évolution Constante

En conclusion, les grilles de taux neutres pour 2025 constituent une composante clé du système de prélèvement à la source. Elles permettent une certaine flexibilité et confidentialité pour les contribuables, tout en assurant que l’impôt sur le revenu soit prélevé de manière juste et en temps réel. Cependant, il est crucial que les employeurs et les salariés soient bien informés des mises à jour annuelles et des implications que ces taux peuvent avoir sur le montant d’impôt prélevé.

L’année 2025 marquera une nouvelle étape dans la mise en place de ces grilles, avec des ajustements nécessaires pour s’adapter aux réalités économiques actuelles. Les contribuables doivent rester vigilants et s’assurer que le taux appliqué correspond bien à leur situation fiscale, afin d’éviter toute mauvaise surprise lors de la régularisation annuelle.

[…] tu as choisi la version papier pour ta déclaration, la marche à suivre est un peu différente […]

[…] revanche, les personnes physiques et les sociétés de personnes dont aucun associé n’est soumis à l’impôt sur les sociétés ne sont pas tenues de payer cette […]