Les charges sociales et fiscales, on en entend souvent parler, mais qu’est-ce que c’est vraiment ? Pourquoi sont-elles si importantes pour les salariés et les employeurs ? Dans cet article, nous allons explorer en profondeur ces prélèvements, leur impact sur les salaires, et ce que cela signifie pour vous.

I. Introduction aux charges sociales

Les charges sociales sont des contributions prélevées sur les salaires qui servent à financer notre système de protection sociale. Elles assurent la couverture de divers risques, comme la maladie, la vieillesse, les accidents du travail et les allocations familiales. En France, ces charges sont principalement gérées par l’URSSAF (Union de recouvrement des cotisations de sécurité sociale et d’allocations familiales).

A. Pourquoi les charges sociales ?

Ces charges permettent de garantir des droits fondamentaux aux travailleurs, notamment :

- Assurance Maladie : prise en charge des frais médicaux.

- Retraite : garantir un revenu après la vie active.

- Allocations familiales : Soutien aux familles avec enfants.

- Accidents du travail : Couverture en cas de blessures liées au travail.

II. Détails des charges sociales

Les charges sociales se répartissent en plusieurs catégories, chacune ayant son propre taux et sa finalité. Voici un tableau récapitulatif :

| Type de charge | Taux employeur ( %) | Taux salarié ( %) | Plafond |

|---|---|---|---|

| Assurance Maladie | 7,00 ou 13,00 | 7,00 ou 13,00 | Illimité |

| Assurance Vieillesse | 8,55 | 6,90 | Salaire limité à 1 P. |

| Allocations familiales | 3,45 | 0,00 | Illimité |

| Accidents du travail | Variable selon le secteur | 0,00 | Illimité |

| Contribution sociale généralisée | 9,70 | 0,00 | Illimité |

B. Précisions sur les taux

- Assurance Maladie : le taux peut varier en fonction de la situation personnelle. Par exemple, pour les salariés en Alsace-Moselle, une cotisation salariale maladie de 1,30 % est due.

- Allocations familiales : elles sont utilisées pour financer les aides familiales, essentielles pour les familles à revenu modeste.

- Accidents du travail : Le taux dépend de la dangerosité du poste, ce qui signifie que des secteurs à risque (comme le bâtiment) peuvent avoir des taux plus élevés.

III. Cotisations de retraite complémentaire

Les cotisations de retraite complémentaires sont également cruciales, car elles complètent la pension de base. En général, elle se répartit comme suit :

| Type de cotisation | Taux employeurs (en %) | Taux salarié ( %). | Plafond |

|---|---|---|---|

| Cotisation de Base | 7,87 | 4,72 | Salaire limité à 1 P. |

| Cotisation Complémentaire (T2) | 21,59 | 12,95 | Salaire compris entre 1 et 8 P. |

| Contribution exceptionnelle | 0,35 | 0,21 | Salaire dans la limite de 8 P |

A. Pourquoi cotiser pour la retraite ?

Les cotisations pour la retraite permettent de garantir une sécurité financière après la vie active. Plus vous cotisez, plus votre pension sera élevée. Les jeunes travailleurs devraient être particulièrement attentifs à ces cotisations, car elles auront un impact significatif sur leur future pension.

IV. Impact des charges sociales sur le salaire net

Les charges sociales ont un impact direct sur le salaire net perçu par le salarié. Voici un exemple concret :

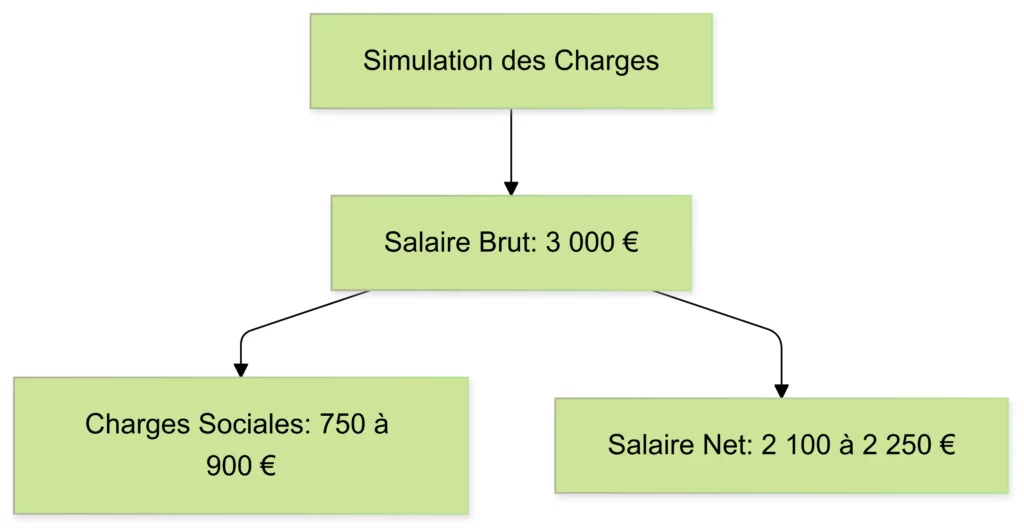

A. Examen d’un Salaire Brut

Prenons un salarié avec un salaire brut de 3 000 €. Voici comment les charges peuvent être décomposées :

- Total des charges sociales : environ 25 % à 30 % de prélèvements.

- Charges : 750 € à 900 €.

- Salaire Net : En fin de compte, le salarié pourrait toucher entre 2 100 € et 2 250 €.

B. Simulation des charges

Voici un tableau qui illustre la répartition des charges pour un salaire brut de 3 000 € :

| Détails | Montant (€) |

|---|---|

| Salaire Brut | 3 000 |

| Charges Sociales (25-30%) | 750 à 900 |

| Salaire Net | 2 100 à 2 250 |

V. Conséquences fiscales de la retraite

Les charges fiscales, quant à elles, se rapportent aux impôts que le salarié doit payer. Cela inclut l’impôt sur le revenu, la contribution sociale généralisée (CSG) et la contribution pour le remboursement de la dette sociale (CRDS).

A. Contribution Sociale Généralisée (CSG)

La CSG est prélevée sur les revenus d’activité et les revenus du patrimoine. Son taux est de 9,70 % et elle impacte directement le revenu disponible du salarié.

B. Remboursement de la Dette Sociale (CRDS)

La CRDS est également une contribution obligatoire, avec un taux de 0,50 %. Elle vise à rembourser la dette de la Sécurité sociale.

VI. Points Clés à Retenir

- Importance des Charges : Les charges sociales et fiscales sont essentielles pour garantir le fonctionnement du système de protection sociale.

- Variation des taux : Les taux peuvent varier selon le secteur, le type de contrat, et même la localisation géographique.

- Préparation Financière : Une bonne compréhension de ces charges permet de mieux gérer son budget personnel.

Conclusion

Les charges sociales et fiscales sur les salaires jouent un rôle clé dans le financement de notre système de protection sociale. Comprendre leur fonctionnement est crucial pour anticiper leur impact sur votre salaire net. En étant conscient de ces éléments, vous serez mieux préparé à gérer votre budget et à prendre des décisions financières éclairées.

[…] fossé entre les salaires des hommes et des femmes ne peut pas être attribué à une seule cause. Plusieurs facteurs jouent […]

[…] de recouvrer les sommes dues. En effet, la nullité de la mise en demeure empêche tout recouvrement forcé, comme l’a récemment confirmé la Cour de cassation. Cette annulation peut offrir à […]

[…] des intérêts déductibles est un outil essentiel pour les entreprises souhaitant optimiser leur fiscalité. En 2024, les nouvelles valeurs du taux de référence doivent être scrupuleusement respectées, […]