L’avantage en nature logement est une composante essentielle de la rémunération pour de nombreux salariés en France. Il offre des solutions intéressantes aux employeurs tout en posant des défis fiscaux et sociaux. Avec les évolutions réglementaires prévues pour 2025, il est crucial de maîtriser ce sujet, tant pour éviter les erreurs que pour maximiser ses bénéfices. Cet article explore en profondeur les différents aspects de l’avantage en nature logement, en apportant des exemples concrets et des explications claires.

Table des matières

Qu’est-ce que l’avantage en nature logement ?

L’avantage en nature logement représente la mise à disposition d’un logement par l’employeur à son salarié. Cet avantage peut prendre plusieurs formes : un logement gratuit, un loyer réduit, ou encore la prise en charge de certaines charges liées au logement (eau, électricité, chauffage, etc.).

Cet avantage est considéré comme une forme de rémunération et, à ce titre, il est imposable. Il doit figurer sur le bulletin de paie et être intégré dans l’assiette des cotisations sociales.

Exemples typiques de mise à disposition d’un logement :

- Les cadres en déplacement longue durée, logés par l’entreprise.

- Les gardiens ou agents de sécurité, pour lesquels le logement est une nécessité absolue de service.

- Les salariés bénéficiant d’un logement en raison de leur fonction stratégique ou pour répondre à des contraintes géographiques.

Pourquoi l’avantage en nature logement est-il imposable ?

Conformément à l’article 82 du Code Général des Impôts (CGI), tout avantage en nature fourni par un employeur doit être considéré comme une rémunération. Par conséquent, il est soumis aux mêmes règles fiscales et sociales que les salaires. L’objectif est de garantir une égalité de traitement entre les salariés bénéficiant d’une rémunération monétaire et ceux bénéficiant d’avantages en nature.

Cependant, cet avantage présente des spécificités. Son évaluation peut se faire de deux manières principales : une méthode forfaitaire ou une méthode basée sur la valeur locative cadastrale.

Méthodes d’évaluation de l’avantage en nature logement

1. L’évaluation forfaitaire

Cette méthode repose sur un barème national fixé par l’administration. Le calcul est basé sur deux critères principaux :

- La rémunération brute du salarié.

- Le nombre de pièces principales du logement.

Le barème est actualisé chaque année pour tenir compte de l’inflation et des évolutions économiques.

Barème forfaitaire 2025 :

| Rémunération brute mensuelle (€) | Avantage pour une pièce (€) | Avantage par pièce supplémentaire (€) |

|---|---|---|

| Moins de 1962,50 | 78,70 | 42,10 |

| Entre 1962,50 et 2354,99 | 91,80 | 58,90 |

| Entre 2355 et 2747,49 | 104,80 | 78,70 |

| Entre 2747,50 et 3532,49 | 117,90 | 98,20 |

| Plus de 5887,50 | 222,70 | 209,60 |

Exemple :

Un salarié gagnant 2 500 € brut par mois et bénéficiant d’un logement de 3 pièces verra son avantage calculé comme suit :

Avantage pour 1 pièce : 104,80 €

Avantage total pour 3 pièces : 104,80 € + (78,70 € x 2) = 262,20 €

Ce montant sera ajouté à la rémunération brute pour le calcul des cotisations sociales.

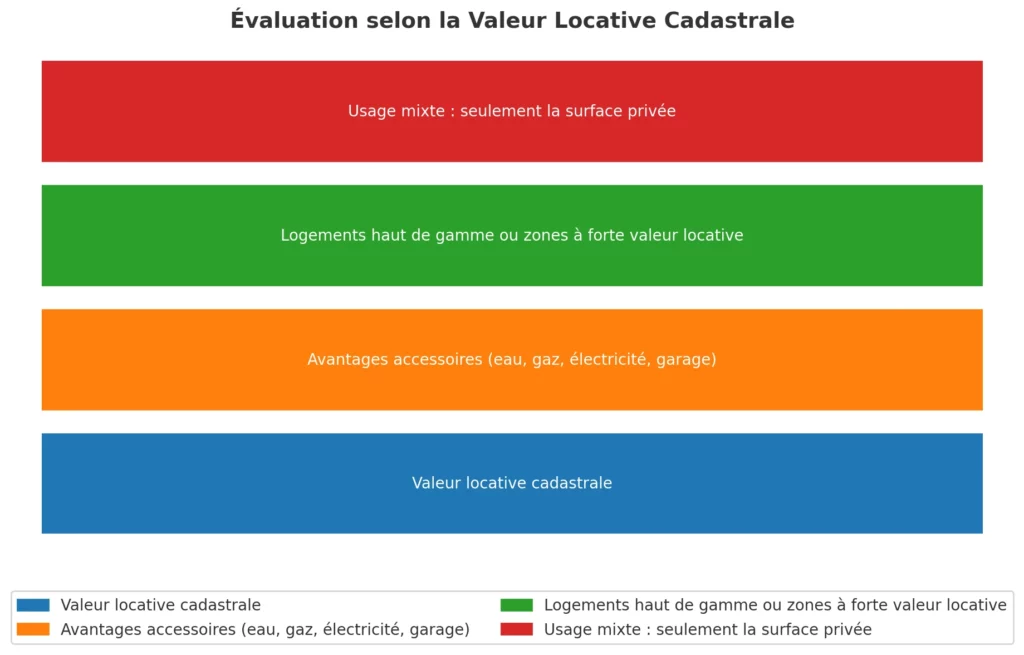

2. L’évaluation selon la valeur locative cadastrale

Cette méthode repose sur la valeur locative cadastrale utilisée pour établir la taxe d’habitation. Avec la suppression de cette dernière, la valeur locative reste la référence pour évaluer l’avantage en nature.

Les avantages accessoires (eau, gaz, électricité, garage) sont également pris en compte pour leur valeur réelle. Cette méthode est souvent utilisée pour les logements haut de gamme ou dans des zones où la valeur locative est significative.

Cas particulier :

Pour un logement à usage mixte (privé et professionnel), seule la surface utilisée à des fins privées est prise en compte dans le calcul de l’avantage.

Exemples concrets de calcul

Pour mieux comprendre, voici un tableau récapitulatif des différents cas d’évaluation.

| Type de logement | Méthode | Valeur de l’avantage (€) |

|---|---|---|

| Appartement 2 pièces, salarié cadre | Forfaitaire | 104,80 |

| Maison individuelle 4 pièces | Valeur locative cadastrale | Selon estimation locale |

| Logement partagé avec un autre salarié | Forfaitaire (divisé) | Calcul basé sur la répartition |

Particularités et cas spécifiques

Couples salariés dans la même entreprise

Si deux conjoints ou partenaires de PACS travaillent dans la même entreprise, l’avantage en nature peut être réparti entre eux. Par défaut, il est attribué au salarié mentionné dans le contrat de travail ou réparti proportionnellement à leur rémunération.

Logement à usage mixte

Dans le cas d’un logement à la fois privé et professionnel, seule la surface destinée à un usage privé est intégrée dans l’évaluation de l’avantage.

Nécessité absolue de service

Pour certaines fonctions comme le gardiennage, l’avantage en nature peut être réduit grâce à un abattement de 30 %, en raison des sujétions imposées par l’emploi.

Impact de l’avantage en nature logement sur la fiscalité et les cotisations

L’inclusion de l’avantage en nature dans la rémunération brute a des conséquences directes pour le salarié et l’employeur.

Pour le salarié :

- Augmentation de l’assiette des cotisations sociales.

- Revenu imposable plus élevé, ce qui peut entraîner un impôt sur le revenu plus important.

- Prise en compte dans le calcul de certains droits (prestations sociales, retraite).

Pour l’employeur :

- Obligation de calculer et déclarer correctement l’avantage.

- Risque de sanctions en cas de non-conformité.

Les erreurs à éviter

Les erreurs dans la gestion de l’avantage en nature logement peuvent avoir des conséquences lourdes, notamment en cas de contrôle fiscal ou social. Voici les principales erreurs à éviter :

- Omission dans la DSN : Tout avantage doit être déclaré mensuellement dans la déclaration sociale nominative.

- Utilisation d’un barème obsolète : Il est essentiel de se tenir informé des mises à jour annuelles.

- Non-prise en compte des avantages accessoires : Les charges comme l’eau ou le chauffage doivent être intégrées dans le calcul.

Les changements prévus en 2025

Avec l’arrêté du 28 mai 2024, des ajustements importants ont été introduits. Parmi les évolutions notables :

- Application stricte de la valeur locative cadastrale comme base de calcul.

- Simplification des règles pour les logements à usage mixte.

- Revalorisation annuelle basée sur l’indice des prix hors tabac.

Ces changements visent à harmoniser les pratiques tout en garantissant une meilleure transparence.

Pourquoi bien gérer l’avantage en nature logement ?

La bonne gestion de l’avantage en nature logement est essentielle, tant pour éviter les sanctions que pour optimiser les coûts. Pour les employeurs, il s’agit également d’un outil de fidélisation, en offrant des conditions avantageuses à leurs salariés.

Astuces pour une gestion efficace :

- Utiliser un logiciel de paie pour automatiser les calculs.

- Former les responsables RH sur les règles spécifiques à l’avantage en nature.

- Se tenir informé des évolutions législatives.

Conclusion

L’avantage en nature logement est un sujet complexe mais incontournable pour les entreprises et les salariés. Avec une bonne compréhension des règles, il est possible d’optimiser sa gestion tout en respectant les obligations légales. Les évolutions prévues pour 2025 offrent une opportunité de simplification et de meilleure harmonisation des pratiques.

En restant vigilant et en appliquant les méthodes d’évaluation adéquates, employeurs et salariés peuvent tirer pleinement parti de cet avantage, tout en évitant les écueils fiscaux et sociaux.