Le Projet de Loi de Financement de la Sécurité Sociale (PLFSS 2025) a été finalisé en commission mixte paritaire (CMP) le 27 novembre 2024. Cette réforme apporte son lot de changements majeurs pour les entreprises, les salariés et les employeurs. Entre modifications des dispositifs d’allégements, intégration des primes de partage de la valeur, et ajustements sur les exonérations des apprentis, cette loi va redéfinir la gestion des charges sociales.

Voici un tour d’horizon détaillé de ce que cette réforme implique et comment s’y préparer efficacement.

Table des matières

1. Une Journée de Solidarité Supplémentaire Écartée– PLFSS 2025

La proposition et le contexte

Le Sénat avait proposé une seconde journée de solidarité, accompagnée d’un doublement de la Contribution de Solidarité pour l’Autonomie (CSA), qui serait passée de 0,3 % à 0,6 %. Ces mesures visaient à financer les besoins croissants des personnes âgées et des personnes en situation de handicap.

Décision finale

Cette idée n’a pas été retenue en commission mixte paritaire. Résultat :

- Pas de 2ème journée de solidarité.

- Le taux de la CSA reste inchangé.

Pour les employeurs, cela évite une surcharge administrative et financière en 2025.

2. Réforme des Allégements de Cotisations Patronales– PLFSS

2025 : Une Année de Transition

L’année 2025 est marquée par des ajustements ciblés des allégements existants :

- Réduction de cotisation maladie :

- Réduction de 6 points pour les salariés gagnant jusqu’à 2,25 SMIC.

- Ce plafond est légèrement inférieur à celui de 2023 (2,5 SMIC).

- Réduction de cotisation allocations familiales :

- Réduction de 1,8 point pour les rémunérations jusqu’à 3,3 SMIC (contre 3,5 SMIC en 2023).

| Dispositif | Plafond 2023 | Plafond 2025 |

|---|---|---|

| Réduction Assurance Maladie | 2,5 SMIC | 2,25 SMIC |

| Réduction Allocations Familiales | 3,5 SMIC | 3,3 SMIC |

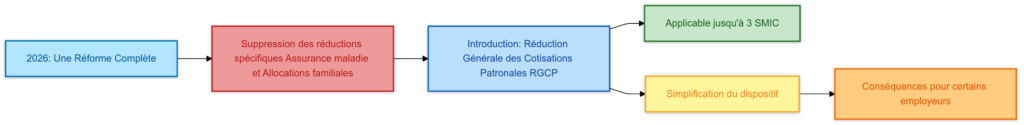

2026 : Une Réforme Complète– PLFSS

Dès 2026, le paysage des allégements change totalement :

- Les réductions spécifiques pour l’assurance maladie et les allocations familiales seront supprimées.

- Une réduction générale des cotisations patronales (RGCP) prendra le relais, s’appliquant uniquement jusqu’à 3 SMIC.

Cela vise à simplifier le dispositif, mais certains employeurs pourraient y perdre, notamment ceux dont les salariés se situent dans les tranches de rémunération élevées.

3. Primes de Partage de la Valeur : Un Nouveau Calcul

Les primes de partage de la valeur (PPV), versées à partir du 10 octobre 2024, seront désormais prises en compte dans le calcul de la RGCP. Cela aura plusieurs implications :

- Si la PPV fait dépasser le plafond d’éligibilité (2,25 SMIC en 2025, puis 3 SMIC en 2026), l’entreprise pourrait perdre l’allégement pour le salarié concerné.

- Même sous le seuil, la prise en compte de la PPV pourrait réduire le coefficient de la réduction.

Conséquence : Les entreprises devront surveiller attentivement les effets de ces primes sur leurs charges sociales.

4. Apprentis : Baisse des Exonérations Salariales

Les contrats d’apprentissage signés après le 1er janvier 2025 verront leurs exonérations salariales réduites :

- La part exonérée passe de 79 % à 50 % du SMIC.

- Les rémunérations au-delà de ce seuil seront désormais soumises à la CSG et la CRDS.

Exemple : Impact d’un contrat d’apprentissage

| Rémunération Apprenti | Exonération actuelle | Exonération après 2025 | CSG/CRDS |

|---|---|---|---|

| 1 SMIC | 79 % | 50 % | Oui |

5. Neutralisation de la Hausse du SMIC

Pour éviter une explosion des charges sociales en raison de la hausse du SMIC prévue le 1er novembre 2024, le gouvernement pourra intervenir par décret pour neutraliser cette augmentation dans le calcul de la RGCP. Cela garantira une stabilité pour les entreprises.

6. Branches Professionnelles Sous le SMIC : Un Avertissement

Certaines branches professionnelles maintiennent des grilles salariales en dessous du SMIC. Pour y remédier, un mécanisme incitatif sera mis en place dès 2026 :

- Dans ces branches, le paramètre SMIC dans le calcul des allégements sera remplacé par le salaire minimum applicable dans la branche.

- Ce calcul s’appliquera uniquement si aucun accord d’entreprise ou décision unilatérale n’a relevé les salaires au-dessus du SMIC.

Les entreprises ont jusqu’au 31 décembre 2025 pour se conformer, sinon elles risquent de perdre une partie des exonérations.

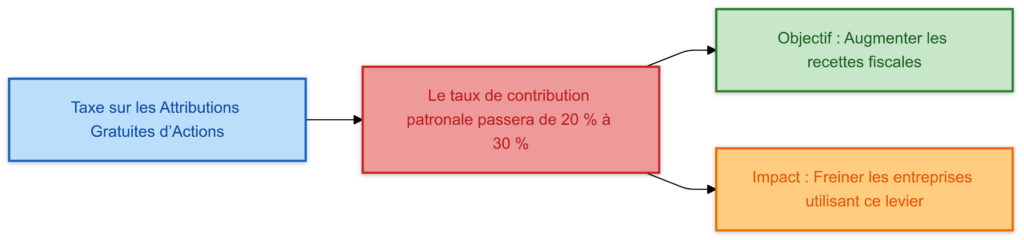

7. Taxe sur les Attributions Gratuites d’Actions

Le taux de la contribution patronale sur les attributions gratuites d’actions passera de 20 % à 30 %. Cette mesure, ajoutée au Sénat, vise à augmenter les recettes fiscales, mais pourrait freiner les entreprises qui utilisent ce levier pour fidéliser leurs talents.

8. Maintien des Exonérations pour les Jeunes Entreprises

Les exonérations pour les jeunes entreprises innovantes (JEI) et les jeunes entreprises de croissance (JEC) seront maintenues, malgré des rumeurs de suppression. Cependant, le seuil d’intensité en recherche exigé passe de 15 % à 20 % pour être éligible au statut de JEI.

Résumé des Mesures Clés– PLFSS 2025

| Mesure | Impact Principal |

|---|---|

| Pas de 2ème journée de solidarité | Moins de charges pour les employeurs. |

| Réforme des allégements patronaux | Transition en 2025, réforme totale en 2026. |

| Intégration des PPV dans le calcul des allégements | Moins d’éligibilité pour certaines entreprises. |

| Apprentis : réduction des exonérations | Augmentation des coûts pour les nouveaux contrats. |

| Taxe sur les actions gratuites | Hausse à 30 %. |

| Sanctions pour les branches sous le SMIC | Incitation à revoir les grilles salariales. |

| Maintien des exonérations pour JEI/JEC | Encouragement à l’innovation. |

Quelles Stratégies pour les Entreprises ?

Anticiper les Coûts

Les employeurs doivent dès maintenant :

- Identifier les salariés concernés par les nouveaux plafonds d’allégements.

- Ajuster leurs politiques de rémunération pour maximiser les bénéfices des exonérations.

Surveiller les Primes de Partage de la Valeur

Avec l’intégration des PPV dans les allégements, il devient crucial d’évaluer leur impact sur les charges sociales globales.

Revoir les Contrats d’Apprentissage

Les nouvelles règles sur les apprentis vont augmenter les coûts pour les entreprises. Il est donc essentiel d’intégrer ces changements dans les budgets RH.

Conclusion

Le PLFSS 2025 marque une étape importante dans l’évolution de la gestion de la paie en France. Entre les ajustements des allégements, l’impact des PPV, et la baisse des exonérations pour apprentis, les employeurs devront faire preuve d’anticipation et d’adaptabilité. Ce texte, bien qu’encore en débat, montre une volonté de simplification et de responsabilisation des branches professionnelles.

Pour les entreprises, ces changements représentent autant de défis que d’opportunités pour optimiser leurs coûts salariaux et rester compétitives. Une veille continue et une adaptation rapide seront les clés pour naviguer dans ce nouveau paysage législatif.