Le Projet de Loi de Financement de la Sécurité Sociale (PLFSS) pour 2025 marque un moment clé dans la réorganisation des cotisations sociales patronales. Présenté au Conseil des ministres et déposé à l’Assemblée nationale le 10 octobre 2024, il a pour ambition de fusionner progressivement les différents dispositifs d’allègements actuels en une réduction dégressive unique. La grande idée derrière cette réforme ? Simplifier un système jugé trop complexe, tout en permettant à l’État de réaliser des économies. Mais au-delà de ça, il y a aussi l’envie de corriger un effet bien connu : la « trappe à bas salaires », qui décourage parfois les augmentations de rémunération.

Un système d’allègements qui change- PLFSS 2025 / Réduction des charges sociales et optimisation fiscale pour les entreprises.

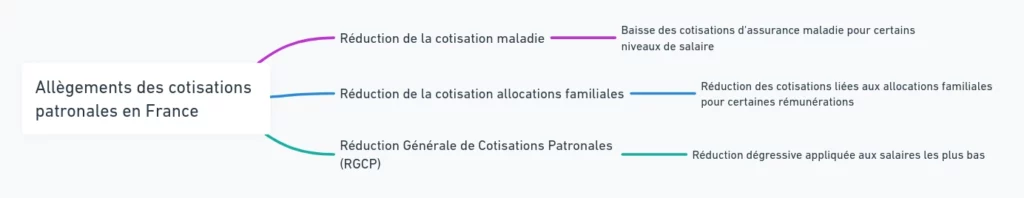

Jusqu’à présent, on avait trois dispositifs d’allègements des cotisations patronales en France. Chacun avait son propre mécanisme, et c’était pas toujours évident pour les entreprises de jongler avec tout ça.

- Réduction de la cotisation maladie : une baisse des cotisations d’assurance maladie patronales sur certains niveaux de salaire.

- Réduction de la cotisation allocations familiales : permet de réduire les cotisations liées aux allocations familiales pour certaines rémunérations.

- Réduction Générale de Cotisations Patronales (RGCP) : celle-ci est un peu le socle, avec une réduction dégressive qui s’applique aux salaires les plus bas.

Réduction des charges sociales : Ce qui change en 2025

L’année 2025 marquera une première étape dans cette refonte des allègements. On garde encore les trois dispositifs, mais avec des ajustements notables. Par exemple, les plafonds de salaires éligibles à ces réductions seront revus à la baisse.

Tableau comparatif des seuils d’éligibilité en 2024 et 2025 :

| Dispositif | Seuil en 2024 | Seuil en 2025 |

|---|---|---|

| Réduction de cotisation maladie | 2,5 SMIC | 2,2 SMIC |

| Réduction de cotisation allocations familiales | 3,5 SMIC | 3,2 SMIC |

| Réduction Générale de Cotisations Patronales (RGCP) | 1,6 SMIC (point de sortie) | 1,6 SMIC (inchangé) |

En clair, pour 2025, les entreprises ne pourront plus appliquer la réduction de cotisation maladie au-delà de 2,2 SMIC, alors qu’elles pouvaient le faire jusqu’à 2,5 SMIC en 2024. Même principe pour les allocations familiales, où le plafond est abaissé de 3,5 SMIC à 3,2 SMIC. Quant à la RGCP, elle reste dégressive jusqu’à 1,6 SMIC, mais son taux maximal au niveau du SMIC sera abaissé de 2 points.

Ce coup de rabot sur les seuils et les taux a pour objectif de réduire la dépense publique. C’est une façon de contenir les coûts tout en conservant une aide aux entreprises qui paient des salaires modestes.

Cap sur 2026 : une fusion pour plus de simplicité- PLFSS

Là où ça devient vraiment intéressant, c’est en 2026. À ce moment-là, la réforme devient bien plus profonde. Fini les trois dispositifs distincts : on passe à une réduction unique, applicable à toutes les cotisations patronales, avec un système dégressif qui s’étendra jusqu’à 3 SMIC. En gros, ce sera plus simple pour tout le monde, mais surtout pour les entreprises qui n’auront plus à jongler entre plusieurs types d’allègements.

L’objectif affiché par le gouvernement est de permettre aux entreprises de mieux anticiper les hausses de salaires, sans avoir peur de perdre tous les avantages d’un coup. Cette fusion devrait donner un peu plus d’air aux employeurs, notamment ceux qui se retrouvent souvent à hésiter à augmenter les salaires de leurs employés de peur de franchir un palier où les aides disparaissent.

Tableau de comparaison des réductions générales en 2025 et 2026 :

| Année | Taux maximal de réduction au SMIC | Point de sortie (en SMIC) |

|---|---|---|

| 2025 | Réduction maximale au SMIC, point de sortie à 1,6 SMIC | 1,6 SMIC |

| 2026 | Réduction dégressive jusqu’à 3 SMIC, taux réduit de 2 points au SMIC | 3 SMIC |

En 2026, on aura donc un système beaucoup plus étendu, avec une réduction qui s’appliquera de façon dégressive jusqu’à 3 SMIC. Cette mesure vise aussi à lever ce qu’ils appellent la « désmicardisation », c’est-à-dire encourager les entreprises à ne plus rester coincées autour du SMIC et à offrir des salaires plus attractifs.

Primes et autres ajustements : l’impact sur les employeurs

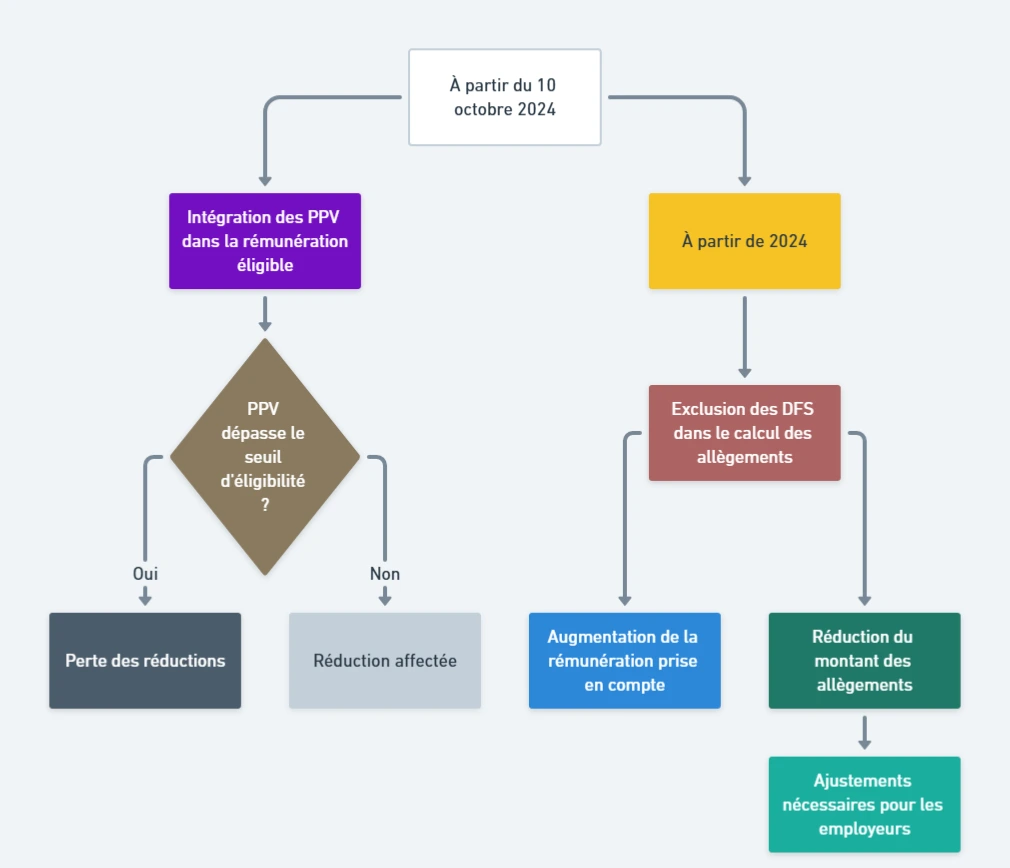

Dès le 10 octobre 2024, les primes de partage de la valeur (PPV) seront intégrées dans le calcul de la rémunération éligible aux allègements. Cela veut dire que si un employeur verse une PPV qui fait dépasser le seuil d’éligibilité, l’entreprise risque de perdre le bénéfice des réductions. Même si le salaire reste sous le plafond, le montant de la réduction pourrait être affecté par cette prime.

Autre point à noter : les Déductions Forfaitaires Spécifiques (DFS) pour frais professionnels ne seront plus prises en compte pour calculer le coefficient de réduction générale à partir de 2024. En clair, pour les entreprises qui utilisent ce dispositif, cela va augmenter la rémunération prise en compte et réduire le montant des allègements. Ça ne fait pas les affaires des employeurs, qui devront faire des ajustements en conséquence.

Un calendrier à surveiller : Réduction des charges sociales et optimisation fiscale pour les entreprises 2025

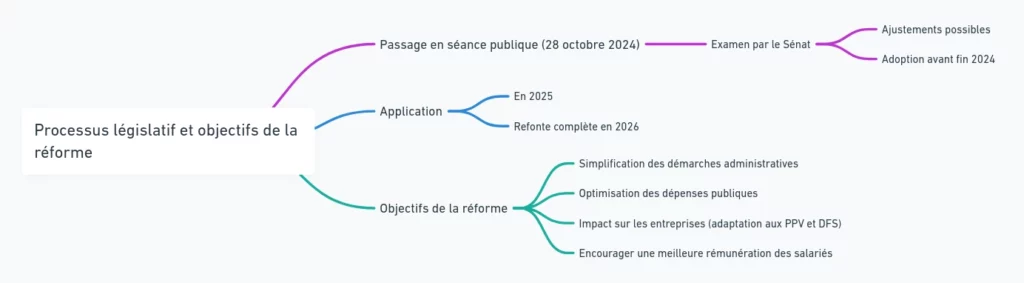

Le texte est encore en discussion au Parlement, avec un passage en séance publique prévu pour le 28 octobre 2024. Ensuite, ce sera au Sénat de l’examiner. On peut s’attendre à ce que des ajustements soient encore apportés au cours des débats, mais la réforme devrait être adoptée avant la fin de l’année, pour une application en 2025 et une refonte complète en 2026.

En résumé, cette réforme cherche à simplifier les démarches administratives tout en optimisant les dépenses publiques. Les entreprises devront s’adapter, notamment en anticipant l’impact des PPV et des DFS sur leurs allègements. Mais l’objectif affiché est clair : inciter à mieux rémunérer les salariés sans craindre de perdre immédiatement tous les avantages fiscaux.

Conclusion

La réforme du PLFSS 2025 apporte une vraie transformation dans le système des cotisations patronales. Avec la fusion des trois dispositifs en une réduction unique et dégressive, on simplifie le tout pour les entreprises. Certes, il y aura des ajustements à faire, notamment avec la révision des seuils d’éligibilité et l’inclusion des primes de partage de la valeur. Mais l’idée générale, c’est de pousser à mieux rémunérer les salariés tout en réduisant les coûts pour l’État.

On ne va pas se mentir, ce genre de réforme, ça bouscule un peu les habitudes. Mais à long terme, l’objectif est de fluidifier le système et d’encourager les entreprises à sortir de la « trappe à bas salaires ». Maintenant, il reste à voir comment tout ça va se dérouler dans les faits, notamment lors des débats parlementaires. Mais une chose est sûre, ça bouge du côté des cotisations patronales, et il va falloir suivre ça de près pour bien anticiper les changements à venir.

[…] Fusion des allègements pour une réduction dégressive unique […]

Oui, une réforme est prévue pour réduire les exonérations de cotisations patronales afin de favoriser la hausse des salaires.