CSG et CRDS, la CSG (Contribution Sociale Généralisée) et la CRDS (Contribution au Remboursement de la Dette Sociale) sont des prélèvements obligatoires qui concernent une large majorité des Français : salariés, retraités, indépendants, chômeurs, mais aussi investisseurs. Créées respectivement en 1991 et 1996, elles ont pour objectif de financer la protection sociale et de réduire la dette de la Sécurité sociale.

En 2025, ces contributions conservent un rôle majeur dans le financement du système social français. Les taux varient selon la nature des revenus (activité, pension, patrimoine, placements…), tandis que certains foyers bénéficient d’exonérations ou de taux réduits en fonction de leur revenu fiscal de référence (RFR). De plus, une partie de la CSG est déductible de l’impôt sur le revenu, ce qui peut avoir un impact direct sur la fiscalité des ménages.

Comprendre le fonctionnement de la CSG et de la CRDS en 2025 est donc essentiel pour anticiper leur impact sur ses revenus et sa feuille d’impôt. Cet article vous propose un tour d’horizon clair et actualisé.

Table des matières

Définitions & Objectifs (CSG et CRDS)

La CSG (Contribution Sociale Généralisée)

Créée par la loi de finances de 1991, la CSG est un impôt destiné à diversifier le financement de la Sécurité sociale. Contrairement aux cotisations sociales classiques, qui reposent surtout sur les salaires, la CSG s’applique à une large base de revenus (salaires, pensions, chômage, revenus du capital). Son objectif : assurer une répartition plus équitable de la contribution à la solidarité nationale.

La CRDS (Contribution au Remboursement de la Dette Sociale)

Instituée par l’ordonnance du 24 janvier 1996, la CRDS finance spécifiquement le remboursement de la dette sociale accumulée par la Sécurité sociale. Prévue initialement pour durer jusqu’en 2009, elle a été prolongée à plusieurs reprises et reste en vigueur en 2025. Son taux est fixe à 0,50 %, quelle que soit la nature des revenus concernés.

Ces deux contributions sont indissociables : la CSG finance le présent (prestations sociales) tandis que la CRDS épure le passé (dette sociale).

Qui paie la CSG/CRDS ?

La CSG et la CRDS touchent une très large majorité de la population, directement ou indirectement :

- Les salariés : prélèvement sur les salaires bruts, après un abattement forfaitaire (1,75 % en 2025) appliqué sur l’assiette.

- Les retraités : contributions appliquées sur les pensions, avec des taux variables selon le revenu fiscal de référence (exonération, taux réduit, médian ou plein).

- Les demandeurs d’emploi : les allocations chômage et autres revenus de remplacement sont soumis à la CSG et à la CRDS, sauf en cas d’exonération pour faibles revenus.

- Les indépendants et professions libérales : prélèvements sur leurs revenus professionnels selon les mêmes règles que les salariés.

- Les épargnants et investisseurs : revenus du patrimoine et de placement (intérêts, dividendes, plus-values mobilières et immobilières) supportent également la CSG et la CRDS.

Quelques cas particuliers :

- Les bénéficiaires de minima sociaux (RSA, ASPA, AAH, etc.) sont exonérés.

- Les résidents fiscaux à l’étranger sont parfois exclus des prélèvements sur certains revenus, en fonction de conventions fiscales internationales.

Économie.gouv – CSG et CRDS, fonctionnement et taux

Service public – Qui paie la CSG et la CRDS ?

Retraites de l’État – prélèvements sociaux sur pensions

L’Assurance Retraite – seuils et taux CSG 2025

CSG et CRDS – Quels types de revenus sont concernés ?

La CSG et la CRDS s’appliquent à une large gamme de revenus. En 2025, les catégories principales sont :

- Revenus d’activité

- Salaires et primes

- Indemnités journalières (maladie, maternité, accident du travail, etc.)

- Revenus des travailleurs indépendants

- Revenus de remplacement

- Pensions de retraite et d’invalidité

- Allocations chômage

- Indemnités de préretraite

- Revenus du patrimoine

- Revenus fonciers (loyers)

- Rentes viagères à titre onéreux

- Revenus non salariaux non professionnels

- Revenus de placement

- Intérêts, dividendes

- Plus-values mobilières et immobilières

- Assurance-vie (hors exonérations spécifiques)

Concrètement, presque tous les flux financiers perçus par un particulier peuvent être concernés, excepté certaines prestations sociales (RSA, AAH, ASPA, etc.) qui restent exonérées.

Les taux de prélèvement en 2025

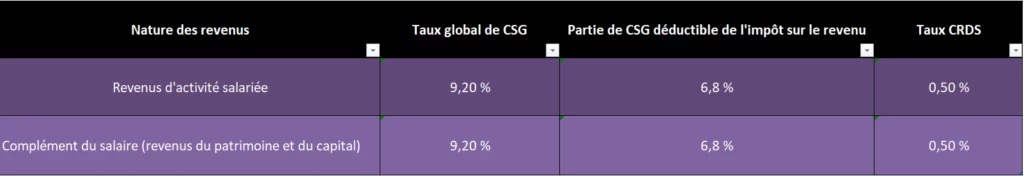

Les taux de la CSG et de la CRDS varient en fonction de la nature des revenus. Voici un tableau récapitulatif des taux applicables :

Taux pour les revenus d’activité et du capital

| Nature des revenus | Taux global de CSG | Partie déductible de la CSG | Taux de CRDS |

|---|---|---|---|

| Revenus d’activité salariée | 9,20 % | 6,80 % | 0,50 % |

| Revenus du capital et du patrimoine | 9,20 % | 6,80 % | 0,50 % |

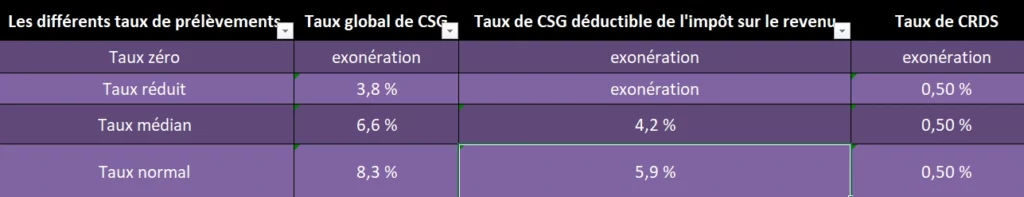

Taux pour les pensions de retraite et les revenus de remplacement

Pour les pensions de retraite, les taux dépendent du revenu fiscal de référence (RFR) et du quotient familial. Voici un aperçu des différents taux :

| RFR annuel | Taux global de CSG | CSG déductible | Taux de CRDS |

|---|---|---|---|

| Revenus modestes (exonération) | 0 % | 0 % | 0 % |

| Revenus intermédiaires (taux réduit) | 3,8 % | 0 % | 0,50 % |

| Revenus moyens (taux médian) | 6,6 % | 4,2 % | 0,50 % |

| Revenus élevés (taux plein) | 8,3 % | 5,9 % | 0,50 % |

Seuils d’application en fonction du quotient familial

Pour connaître le taux applicable à votre situation, il est essentiel de vérifier votre quotient familial et votre revenu fiscal de référence (RFR). Voici les seuils actualisés pour 2025 :

| Quotient familial | Taux zéro | Taux réduit | Taux médian | Taux normal |

|---|---|---|---|---|

| 1 part | Jusqu’à 12 817 € | De 12 818 € à 16 755 € | De 16 756 € à 26 002 € | Plus de 26 002 € |

| 2 parts | Jusqu’à 19 660 € | De 19 661 € à 25 702 € | De 25 703 € à 39 886 € | Plus de 39 886 € |

| Demi-part supplémentaire | +3 422 € | +4 474 € | +6 623 € | +6 940 € |

Cas pratiques : Calcul de la CSG et CRDS

Pour mieux comprendre l’impact de ces prélèvements, voici deux exemples :

Exemple 1 : Salarié avec un revenu annuel de 30 000 €

- Revenu soumis à la CSG-CRDS : 30 000 €

- CSG (9,2 %) : 2 760 €

- Dont déductible : 2 040 €

- CRDS (0,5 %) : 150 €

Exemple 2 : Retraité avec un RFR de 18 000 € et 1 part

- Taux applicable : Taux médian

- CSG (6,6 %) : 1 188 €

- Dont déductible : 756 €

- CRDS (0,5 %) : 90 €

Particularités et exonérations

Certaines situations permettent une exonération totale ou partielle de la CSG et de la CRDS. Voici les principaux cas :

- Exonération totale : Pour les personnes dont le RFR est inférieur aux seuils de taux zéro.

- Taux réduit ou médian : Appliqué en fonction des tranches de revenus intermédiaires.

- Les non-résidents ne sont pas soumis à la Sécurité sociale excepté s’ils perçoivent des revenus de source française.

Pourquoi ces prélèvements sont importants ?

La CSG et la CRDS ne sont pas simplement des taxes, mais des contributions essentielles :

- Elles garantissent le financement de prestations sociales indispensables, comme les allocations familiales, les remboursements de soins de santé, ou encore les retraites.

- Elles participent activement à la réduction de la dette sociale, qui pèse sur les finances publiques depuis plusieurs décennies.

Comment optimiser vos prélèvements sociaux ?

Pour réduire l’impact de la CSG et CRDS sur vos revenus :

- Investissez dans des dispositifs exonérés, comme certains contrats d’assurance-vie.

- Vérifiez votre éligibilité aux exonérations ou taux réduits, en tenant compte de votre RFR.

- Profitez des revenus déductibles, comme les CSG sur les revenus d’activité ou de remplacement.

Taux selon la nature des revenus

Taux des cotisations des pensions de retraite

Quelle est la différence entre la CSG et la CRDS ?

La CSG finance la Sécurité sociale et les dépenses courantes de protection sociale.

La CRDS sert uniquement à rembourser la dette sociale.

Tout le monde paie-t-il la CSG et la CRDS ?

Non. Certaines catégories de personnes sont exonérées (bénéficiaires du RSA, ASPA, AAH, foyers fiscaux modestes). Pour les retraités, les taux dépendent du revenu fiscal de référence (RFR).

La CRDS est-elle déductible des impôts ?

Non. La CRDS n’est jamais déductible de l’impôt sur le revenu.

En revanche, une partie de la CSG est déductible (par exemple, 6,80 % sur les salaires, environ 5,90 % pour les retraités au taux plein).

Quels revenus sont concernés par la CSG et la CRDS ?

Ils s’appliquent sur la plupart des revenus : salaires, retraites, allocations chômage, revenus fonciers, dividendes, plus-values… mais pas sur les minima sociaux.

Quels sont les taux de la CSG et de la CRDS en 2025 ?

Salaires et indépendants : CSG 9,20 % (dont 6,80 % déductibles) + CRDS 0,50 %.

Retraites : CSG entre 0 %, 3,80 %, 6,60 % ou 8,30 % selon le revenu + CRDS 0,50 %.

Revenus du patrimoine/placements : CSG 9,20 % + CRDS 0,50 %.

Comment savoir quel taux de CSG s’applique à ma retraite ?

Cela dépend de votre revenu fiscal de référence (RFR) indiqué sur votre avis d’imposition, ainsi que de votre nombre de parts fiscales. Les seuils sont révisés chaque année.

Existe-t-il un mécanisme pour éviter de changer de taux brutalement ?

Oui. Le changement de taux (par exemple du taux réduit au taux plein) n’intervient qu’après deux années consécutives de dépassement du seuil.

La CSG et la CRDS sont des contributions incontournables du système fiscal et social français. Comprendre leur fonctionnement, leurs taux, et les revenus concernés vous permet de mieux anticiper leur impact sur votre situation financière. Si ces prélèvements peuvent parfois sembler élevés, ils jouent un rôle essentiel dans le financement de notre système de protection sociale.

Pour aller plus loin, pensez à consulter régulièrement votre avis d’imposition et votre déclaration sociale nominative (DSN) pour vérifier les prélèvements appliqués.