Depuis juillet 2024, le Bulletin officiel de la sécurité sociale (BOSS) a subi un relooking en intégrant une section inédite dédiée aux contributions à la formation professionnelle et à la taxe d’apprentissage. Mais pourquoi c’est un sujet crucial pour les entreprises ? Si tu gères les RH, la compta ou que tu es à la tête d’une boîte, c’est un point à ne pas louper. On fait le point ensemble !

Le Contexte : Pourquoi ces Changements ?

Alors, avant de plonger dans le détail, un petit rappel : le BOSS, c’est comme le grand livre des règles des cotisations sociales en France. C’est là où sont consignées toutes les directives et les interprétations que les entreprises doivent suivre. Donc, quand une nouvelle rubrique débarque, ce n’est pas juste pour le plaisir de changer. Ça signifie généralement que des ajustements sont à prévoir, qu’il y a des clarifications apportées, et qu’il faudra s’adapter.

Points :

- Le BOSS : C’est la référence ultime pour les cotisations sociales en France, contenant toutes les règles à suivre pour les entreprises.

- Nouvelle Rubrique : Une nouvelle rubrique concerne les contributions à la formation professionnelle et la taxe d’apprentissage.

- Date d’Entrée en Vigueur : Cette nouvelle rubrique entrera en vigueur le 1er novembre 2024.

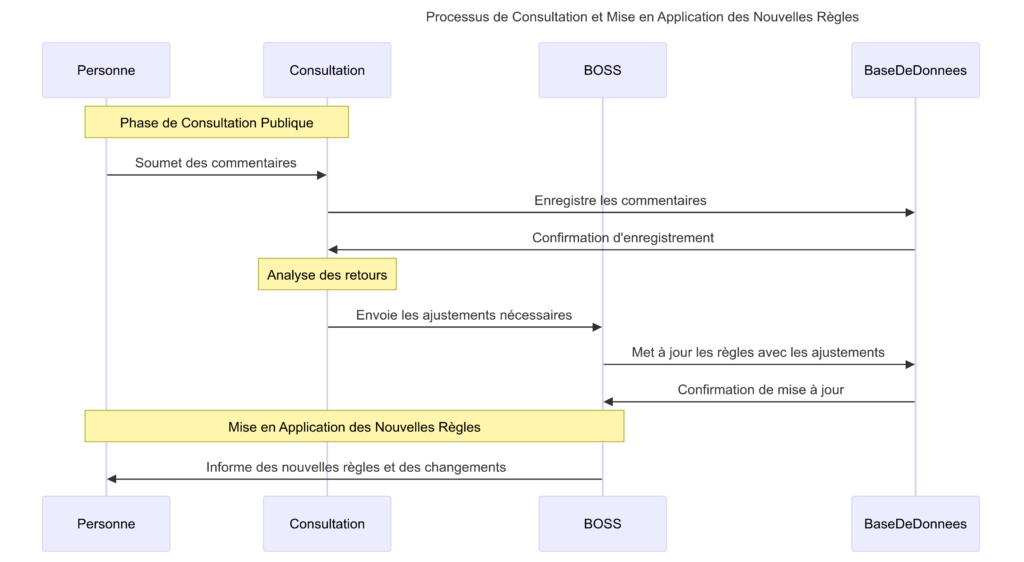

- Phase de Consultation Publique : La rubrique est en consultation publique jusqu’au 31 août 2024. Pendant cette période, tout le monde peut donner son avis, poser des questions ou faire des remarques.

- Ajustements : Après la consultation, les ajustements nécessaires seront intégrés, et les entreprises devront se conformer aux nouvelles règles à partir du 1er novembre 2024.

Détails de la Nouvelle Rubrique du BOSS

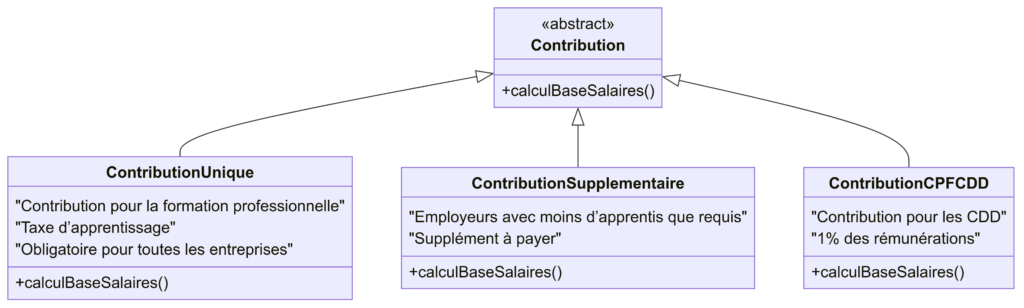

La nouvelle rubrique du BOSS est divisée en trois parties principales, chacune abordant un aspect différent des contributions liées à la formation et à l’apprentissage :

- Contribution Unique à la Formation Professionnelle et à l’AlternanceC’est la partie la plus importante. Elle regroupe deux éléments : la contribution pour la formation professionnelle et la taxe d’apprentissage. En gros, toutes les entreprises doivent s’y soumettre. Le calcul se fait sur la base des salaires soumis aux cotisations sociales.

- Contribution Supplémentaire à l’Apprentissage (CSA)Cette contribution concerne les entreprises qui emploient un nombre insuffisant d’apprentis par rapport à leur taille. Si vous avez moins d’apprentis que ce qui est exigé, vous devrez payer un supplément.

- Contribution au Compte Personnel de Formation pour les CDD (1 % CPF-CDD)Les entreprises qui embauchent des CDD doivent contribuer au financement du Compte Personnel de Formation (CPF) des salariés. La contribution est fixée à 1 % des rémunérations, calculée sur la base des salaires soumis à cotisation.

Points importants :

- La contribution unique couvre la formation professionnelle et la taxe d’apprentissage pour toutes les entreprises.

- La contribution supplémentaire à l’apprentissage s’applique si le nombre d’apprentis est insuffisant par rapport à la taille de l’entreprise.

- Les entreprises employant des CDD doivent verser 1 % de la rémunération de ces employés au financement du CPF.

Rémunérations des Dirigeants et Mandataires Sociaux : Le Casse-Tête Résolu

Dans cette nouvelle rubrique, on aborde un point épineux : la situation des dirigeants et mandataires sociaux. Jusqu’à récemment, c’était assez flou : les rémunérations des dirigeants affiliés au régime général mais sans contrat de travail devaient-elles être soumises aux contributions de formation professionnelle et à la taxe d’apprentissage ?

Au début de l’année 2024, les URSSAF avaient répondu par la négative. Mais cette réponse a vite été remise en question, car elle ne correspondait pas vraiment à la législation en place. Après quelques mois de confusion, le BOSS a tranché : oui, les dirigeants sans contrat de travail doivent effectivement payer ces contributions.

Concrètement, cela signifie que toutes les sommes versées à ces dirigeants, qu’ils aient ou non un contrat de travail, doivent être prises en compte pour calculer les contributions à la formation professionnelle et à la taxe d’apprentissage. Les entreprises devront donc intégrer ces rémunérations dans leurs déclarations sociales nominatives (DSN) dès mai 2024, avec une déclaration à faire en juin 2024.

Et les Stagiaires dans Tout ça ?

Autre point d’importance : les gratifications des stagiaires. On sait que les stagiaires ne sont pas des salariés à proprement parler, puisqu’ils n’ont pas de contrat de travail. Mais le BOSS a clarifié les choses : dès que la gratification dépasse le seuil de franchise de cotisation (généralement 4,05 € par heure en 2024), la part excédentaire est soumise aux cotisations de sécurité sociale. Et donc, logiquement, à la contribution à la formation professionnelle et à la taxe d’apprentissage. Encore un truc à surveiller pour les boîtes qui accueillent beaucoup de stagiaires.

Assiette des Contributions : Ce Qui Change (ou Pas)

L’assiette des contributions formation et de la taxe d’apprentissage, c’est-à-dire la base de calcul, reste globalement alignée sur celle des cotisations de sécurité sociale. Mais il y a quelques précisions à connaître.

- Salariés expatriés non affiliés au régime français : Les rémunérations de ces salariés sont exclues de l’assiette des contributions. Ça, c’est pas nouveau, mais c’est toujours bon de le rappeler.

- Salariés détachés en France : Même principe. Si un salarié est détaché en France mais qu’il reste affilié à la sécu de son pays d’origine, ses rémunérations ne rentrent pas dans le calcul des contributions.

Ces précisions sont logiques, vu que l’assiette des contributions est alignée sur celle des cotisations sociales. Mais c’est toujours mieux quand c’est écrit noir sur blanc !

Exonération de la Taxe d’Apprentissage : Les Employeurs d’Apprentis Toujours Avantagés

Les employeurs qui embauchent des apprentis bénéficient d’une exonération mensuelle de la taxe d’apprentissage. Mais attention, cette exonération n’est pas automatique. Pour en profiter, il faut que les rémunérations des apprentis soient inférieures ou égales à 6 fois le SMIC mensuel.

Comment ça se passe concrètement ?

Chaque mois, l’employeur doit vérifier si les critères d’exonération sont remplis, à savoir :

- Avoir au moins un apprenti.

- Que les rémunérations versées soient inférieures ou égales à 6 SMIC mensuels.

Si c’est le cas, bingo ! Tu ne payes pas de taxe d’apprentissage pour ce mois-là. Mais attention, pour cette comparaison, seules les rémunérations des salariés avec contrat de travail comptent. Par exemple, les rémunérations des dirigeants sans contrat de travail, même si elles sont soumises à cotisations, ne doivent pas être incluses. Idem pour la gratification des stagiaires qui dépasse le seuil d’exonération.

Quelques Cas Pratiques : Ce Que ça Change pour Toi

Cas 1 : T’as un dirigeant sans contrat de travail.

Avant, tu ne savais pas trop s’il fallait l’inclure dans les contributions formation et taxe d’apprentissage. Maintenant, c’est clair : tu dois l’inclure dans tes calculs. Ça veut dire plus de contributions à payer, mais au moins, c’est carré.

Cas 2 : Tu prends beaucoup de stagiaires

Fais gaffe à la gratification. Si elle dépasse le seuil d’exonération, tu devras payer des cotisations dessus, et donc aussi des contributions formation et taxe d’apprentissage. Là encore, ça peut alourdir la facture, donc anticipe !

Cas 3 : T’as des apprentis

Bonne nouvelle pour toi ! Tant que leurs salaires restent en dessous de 6 SMIC mensuels, t’es exonéré de la taxe d’apprentissage. Mais vérifie bien chaque mois que tu respectes les critères.

| Cas | Description | Conséquence |

| 1. Dirigeant sans contrat de travail | Le dirigeant sans contrat de travail doit être inclus dans les calculs pour les contributions formation et taxe d’apprentissage. | Augmentation des contributions à payer, mais la situation est clarifiée. |

| 2. Nombre élevé de stagiaires | La gratification des stagiaires ne doit pas dépasser le seuil d’exonération, sinon des cotisations sont dues. | Possible augmentation des cotisations et contributions, donc nécessité d’anticiper pour gérer le budget. |

| 3. Apprentis | Tant que le salaire des apprentis est sous les 6 SMIC mensuels, il y a exonération de la taxe d’apprentissage. | Pas de taxe d’apprentissage due si les conditions sont respectées, vérification régulière nécessaire. |

Le BOSS, Un Guide Incontournable pour les Entreprises

Le BOSS n’est pas juste une ressource parmi d’autres. C’est un document officiel qui fait autorité en matière de cotisations sociales. Les nouvelles rubriques sur les contributions à la formation professionnelle et la taxe d’apprentissage apportent des clarifications nécessaires pour les entreprises. En suivant ces règles, tu éviteras des erreurs coûteuses lors des contrôles URSSAF.

Si t’as un doute, un conseil : vérifie toujours sur le BOSS ou consulte un expert. Et surtout, n’oublie pas de te tenir à jour des évolutions, car comme tu le sais, en matière de droit social, ça bouge tout le temps !

[…] somme, cette mise à jour du BOSS simplifie la vie des entreprises en clarifiant ce qui est permis ou non en matière de réductions […]

[…] BOSS joue un rôle essentiel dans la compréhension et l’application des règles de paie en France. Il […]

[…] Programmes de formation pour les employeurs et les salariés sur l’ergonomie. […]

[…] prolongation est une vraie aubaine pour les dirigeants qui hésitaient à vendre leur entreprise ou à prendre leur retraite à cause de […]