Les dirigeants d’entreprise font face à divers risques financiers, et parmi eux, le décès ou l’incapacité d’une personne clé peut avoir de lourdes conséquences. Pour parer à ces éventualités, de nombreuses entreprises optent pour des contrats d’assurance-vie ou décès souscrits spécifiquement pour les dirigeants. Cependant, toutes les cotisations versées dans le cadre de ces contrats ne sont pas déductibles de manière identique sur le plan fiscal. Explorons en détail les conditions de déductibilité, les types de contrats et leurs impacts sur la gestion de l’entreprise.

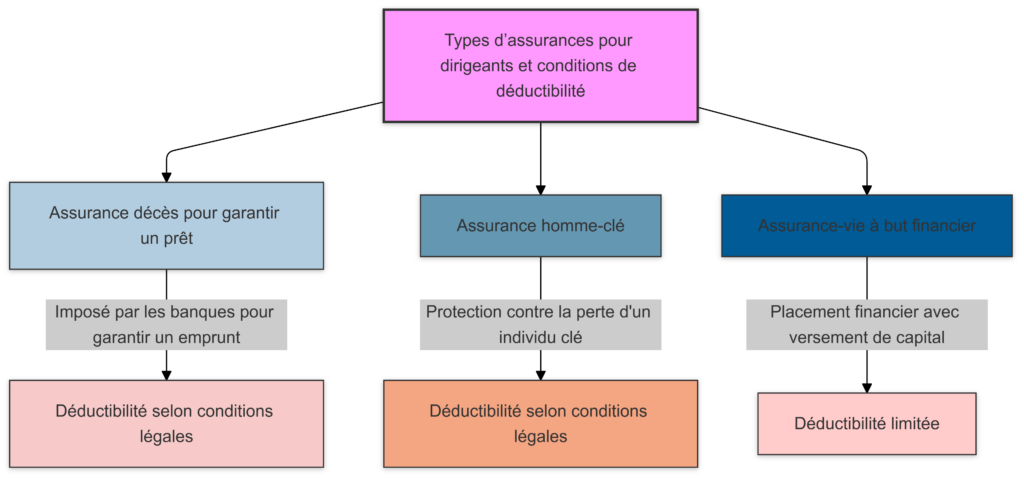

Types d’assurances pour dirigeants et conditions de déductibilité

Les assurances souscrites pour les dirigeants peuvent être de plusieurs types. Chacun d’eux est traité de manière spécifique par la législation fiscale en termes de déductibilité des primes. Voici les principaux contrats concernés :

- Assurance décès pour garantir un prêt

Ce type de contrat est souvent imposé par les banques lorsque l’entreprise contracte un emprunt. Cette assurance vise à sécuriser le remboursement du prêt en cas de décès du dirigeant. - Assurance « homme-clé »

Un contrat conçu pour protéger l’entreprise en cas de disparition ou d’incapacité d’un dirigeant ou d’un employé essentiel à l’activité. - Assurance-vie à but financier

Ces contrats n’ont pas pour but de couvrir un risque précis mais de constituer un placement financier, le versement d’un capital étant prévu à une date précise.

Tableau récapitulatif des types de contrats et déductibilité des cotisations

| Type de contrat | Objectif principal | Déductibilité des cotisations |

|---|---|---|

| Assurance décès pour prêt obligatoire | Garantir le remboursement d’un emprunt | Déductible au fil des échéances si imposée par le prêteur |

| Assurance décès souscrit librement | Prévoir le remboursement en cas de décès du dirigeant | Déductible uniquement au décès de l’assuré ou à l’expiration du contrat, avec possibilité d’étalement sur 5 ans |

| Assurance « homme-clé » | Couvrir les pertes d’exploitation en cas d’incapacité | Déductible immédiatement sans distinction sur la méthode d’indemnisation |

| Assurance-vie financière (placement) | Constituer un capital à une date donnée | Non déductible, sauf pour la part liée au risque décès (si contrat mixte) |

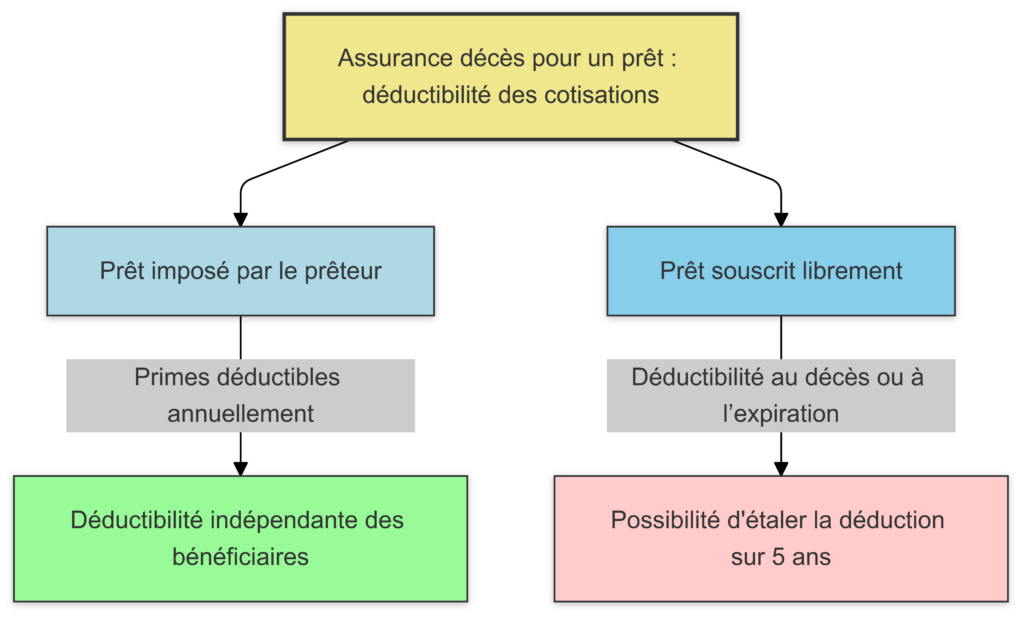

Assurance décès pour un prêt : déductibilité des cotisations

Lorsque l’assurance décès est souscrite pour garantir le remboursement d’un prêt, les cotisations sont déductibles, mais avec des nuances selon les modalités de souscription.

- Prêt imposé par le prêteur

Si le prêteur impose cette assurance, les primes peuvent être déduites des résultats annuels au fur et à mesure des paiements. Peu importe que des membres de la famille du dirigeant soient désignés comme bénéficiaires du capital décès. - Prêt souscrit librement

Si l’entreprise souscrit l’assurance décès sans obligation du prêteur, la déduction des primes ne s’applique qu’au moment du décès de l’assuré ou à l’expiration du contrat. De plus, si l’entreprise souhaite étaler la taxation du remboursement de l’emprunt (jusqu’à cinq ans), elle doit également étaler la déduction des primes sur la même période.

| Situation du contrat décès | Condition de déductibilité |

|---|---|

| Contrat imposé par le prêteur | Déduction annuelle des primes au fil des échéances |

| Contrat souscrit librement | Déduction globale au décès ou à l’expiration, avec possibilité d’étalement sur cinq ans si la taxation est étalée |

Assurance « homme-clé » : une protection immédiate et déductible

Les assurances « homme-clé » sont conçues pour protéger l’entreprise en cas de décès ou d’incapacité d’un dirigeant essentiel à l’activité. Dans ce cas, les primes versées sont déductibles dès leur paiement, peu importe si l’indemnisation prévue est sous forme de capital ou en fonction de la perte réelle d’exploitation. Cette flexibilité fait de ce type d’assurance un choix stratégique pour beaucoup d’entreprises.

| Type de couverture | Mode d’indemnisation | Déductibilité |

|---|---|---|

| Assurance homme-clé (décès) | Capital forfaitaire ou indemnisation sur perte | Déductibilité immédiate |

| Assurance homme-clé (incapacité) | Idem | Déductibilité immédiate |

Contrats d’assurance-vie à but financier : non déductibles

Contrairement aux assurances décès ou aux contrats homme-clé, les assurances-vie dont le but est purement financier (placement de fonds) ne sont pas déductibles. Les primes versées pour ces contrats ne le seront que lors du versement du capital final par la compagnie d’assurance. Si le contrat est mixte (combinant assurance décès et placement), seule la part de la prime couvrant le risque de décès est déductible.

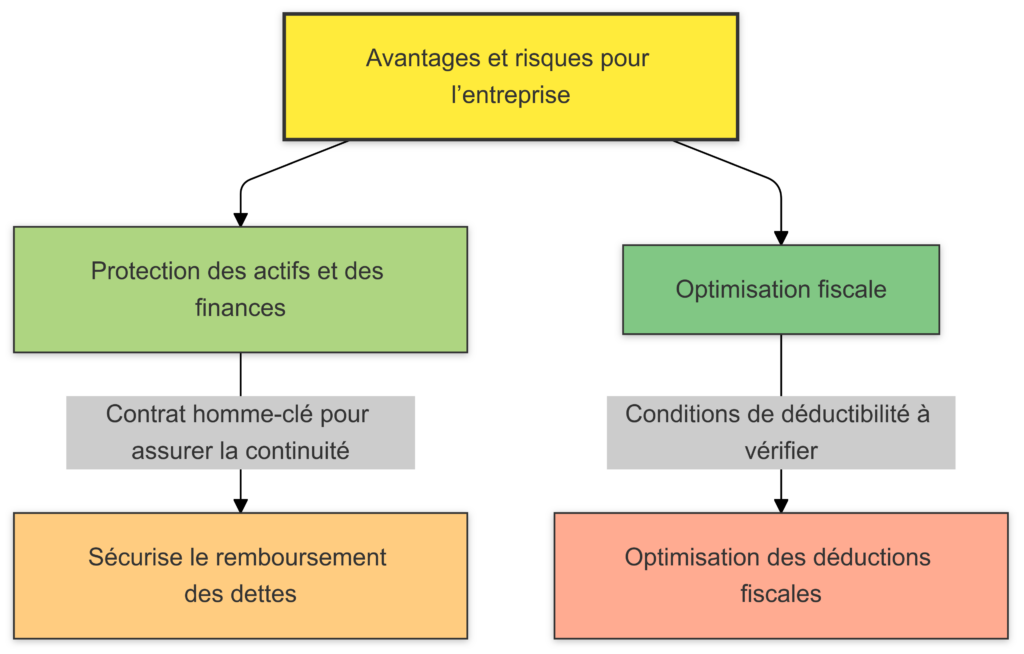

Avantages et risques pour l’entreprise

Souscrire une assurance-vie ou décès pour un dirigeant comporte des avantages stratégiques importants. Toutefois, il est essentiel d’évaluer chaque type de contrat et de comprendre les implications fiscales :

- Protection des actifs et des finances

En cas de décès ou d’incapacité du dirigeant, une assurance peut éviter de lourdes pertes et assurer une continuité dans le remboursement des dettes. Par exemple, avec un contrat homme-clé, l’entreprise peut continuer à fonctionner sans accuser de perte financière directe liée à la disparition d’un membre essentiel. - Optimisation fiscale

Bien que certaines primes soient déductibles, chaque entreprise doit bien vérifier les conditions de chaque type de contrat pour optimiser la déduction fiscale.

Exemples pratiques de déduction fiscale

Prenons deux exemples concrets pour illustrer la façon dont les déductions s’appliquent selon le type de contrat souscrit.

Exemple 1 : Contrat d’assurance décès pour prêt imposé

Une entreprise contracte un prêt de 100 000 € avec une assurance décès imposée par le prêteur. Les cotisations annuelles s’élèvent à 2 000 €. Dans ce cas, l’entreprise peut déduire 2 000 € chaque année du résultat imposable.

Exemple 2 : Contrat homme-clé

Un dirigeant souscrit un contrat homme-clé avec une cotisation annuelle de 3 500 € pour protéger l’entreprise en cas de décès. Ces 3 500 € sont immédiatement déductibles chaque année, ce qui réduit d’autant le résultat imposable.

| Exemple | Montant des cotisations | Déductibilité |

|---|---|---|

| Assurance décès pour prêt | 2 000 € par an | Déduction annuelle de 2 000 € |

| Assurance homme-clé | 3 500 € par an | Déduction immédiate de 3 500 € |

Conclusion

Les assurances-vie et décès pour dirigeants offrent une sécurité précieuse pour l’entreprise, en plus d’opportunités d’optimisation fiscale. Que ce soit pour garantir le remboursement d’un prêt, protéger les résultats de l’exploitation en cas de perte d’un membre clé, ou constituer un placement, chaque type de contrat a ses spécificités. En prenant soin de respecter les conditions fiscales de déductibilité, les entreprises peuvent maximiser les avantages de ces assurances tout en limitant leur impact sur les résultats financiers.

Pour une entreprise, comprendre et bien gérer ces contrats d’assurance devient alors un élément stratégique, non seulement pour protéger ses intérêts financiers mais aussi pour s’assurer un cadre fiscal avantageux.