Le projet de loi de finances pour 2025 (PLF 2025), présenté à l’Assemblée nationale le 10 octobre 2024, propose plusieurs mesures importantes, dont une prorogation très attendue concernant l’abattement fixe s’applique aux chefs de PME qui se retirent à la retraite. Ce dispositif, qui devait initialement expirer au 31 décembre 2024, sera prolongé de sept ans, jusqu’au 31 décembre 2031. Ce changement majeur est détaillé dans l’article 19 du projet de loi et concerne directement les plus-values issues des ventes de titres et parts sociales de dirigeants de PME.

Allègements fiscaux pour les entreprises et les retraités – Pourquoi cet abattement est-il important ?

L’abattement de 500 000 € permet aux dirigeants de réduire leur impôt sur les plus-values réalisées lors de la cession de leurs entreprises. Lorsqu’un dirigeant vend sa PME pour partir à la retraite, les gains qu’il réalise lors de cette vente sont soumis à l’impôt. Sans cet abattement, il serait redevable d’une somme bien plus élevée, ce qui pourrait dissuader certains de vendre ou même de partir à la retraite. En offrant une réduction significative sur la somme imposable, le gouvernement cherche à encourager la transmission d’entreprises et à faciliter la retraite des dirigeants.

Prolongation jusqu’au 31 décembre 2031 : Un soulagement pour les dirigeants / Allègements fiscaux pour les entreprises PLF 2025

La première mesure clé du PLF 2025 est la prolongation de cet abattement fixe. Prévu pour s’arrêter à la fin de l’année 2024, cet avantage fiscal est donc prolongé jusqu’au 31 décembre 2031, permettant ainsi aux dirigeants de PME de bénéficier de ce coup de pouce pendant sept années supplémentaires. Cela s’applique non seulement aux cessions de titres ou de droits sociaux réalisées jusqu’à cette date, mais aussi aux compléments de prix qui pourraient être perçus jusqu’en 2031.

Voici un aperçu synthétique des changements principaux dans un tableau pour une meilleure lisibilité :

| Ancienne date limite | Nouvelle date limite | Montant de l’abattement | Compléments de prix applicables jusqu’à |

|---|---|---|---|

| 31 décembre 2024 | 31 décembre 2031 | 500 000 € | 31 décembre 2031 |

Cette prolongation est une vraie aubaine pour les dirigeants qui hésitaient à vendre leur entreprise ou à prendre leur retraite à cause de l’échéance initiale de 2024. Désormais, ils ont plus de temps pour planifier leur succession et profiter de cet abattement fixe.

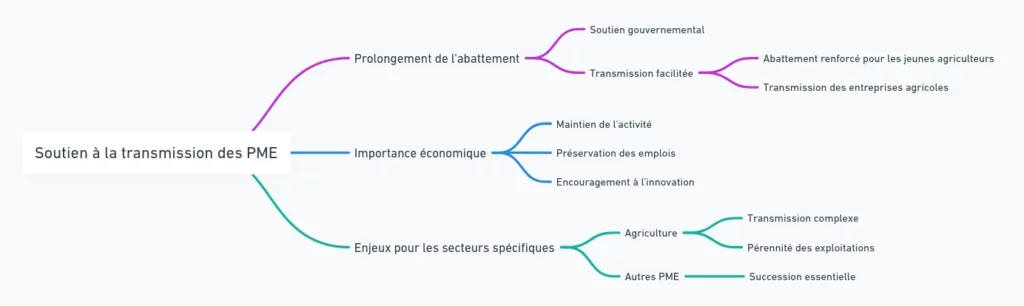

Un abattement majoré pour la transmission agricole / PLF 2025

Le PLF 2025 introduit une autre modification importante concernant cet abattement, cette fois-ci pour les dirigeants qui souhaitent transmettre leur entreprise dans le secteur agricole. Pour encourager les jeunes à s’installer en tant qu’agriculteurs, le projet de loi prévoit une majoration de l’abattement à 600 000 € lorsque la cession est réalisée au profit d’une personne bénéficiant des aides à l’installation des jeunes agriculteurs.

Deux scénarios permettent de bénéficier de cet abattement majoré de 600 000 € :

- Cession à une ou plusieurs personnes physiques qui ont reçu des aides à l’installation des jeunes agriculteurs.

- Cession à une société dont les associés bénéficient de ces mêmes aides.

Cette mesure vise à favoriser le renouvellement générationnel dans le secteur agricole, un domaine crucial pour l’économie française, où les reprises d’exploitations sont souvent compliquées.

Pour les agriculteurs ou les entreprises souhaitant céder à des jeunes, voici un tableau récapitulatif des conditions de majoration :

| Situation du cédant | Montant de l’abattement | Bénéficiaires de l’abattement majoré |

|---|---|---|

| Dirigeant PME non-agricole | 500 000 € | Pas d’augmentation spécifique |

| Dirigeant PME agricole cédant à un jeune agriculteur | 600 000 € | Jeunes bénéficiant d’aides à l’installation |

| Cession progressive sur 72 mois | 600 000 € | Applicable même en cas de cessions échelonnées |

Cet abattement majoré est une incitation fiscale directe pour passer le relais à la nouvelle génération d’agriculteurs, un enjeu crucial dans un secteur souvent fragilisé par des départs non remplacés.

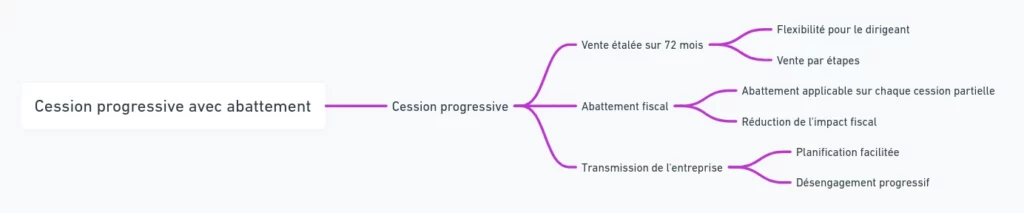

Transmission progressive : plus de flexibilité / Allègements fiscaux pour les entreprises et les retraités

Une autre caractéristique intéressante de cet abattement concerne la possibilité de réaliser une cession progressive. En effet, le projet de loi permet aux dirigeants de vendre leur entreprise sur plusieurs années (jusqu’à 72 mois, soit 6 ans) tout en bénéficiant toujours de l’abattement. Cette flexibilité est particulièrement avantageuse pour les dirigeants qui souhaitent vendre par étapes ou se désengager petit à petit de leur entreprise, sans subir une imposition trop lourde à chaque vente partielle.

Cela signifie que même si le dirigeant cède son entreprise sur une période prolongée, il pourra tout de même profiter de l’abattement sur l’ensemble de la transaction. En pratique, cela offre une grande marge de manœuvre pour planifier la transmission tout en limitant l’impact fiscal.

Une mesure en phase avec les enjeux économiques actuels / PLF 2025

Ce prolongement de l’abattement et sa majoration pour les jeunes agriculteurs s’inscrivent dans une volonté du gouvernement de soutenir la transmission des PME et d’assurer la pérennité du tissu économique français. Les PME représentent un pilier de l’économie du pays, et leur transmission réussie est essentielle pour maintenir l’activité économique, préserver des emplois, et encourager l’innovation.

La succession d’entreprises reste un enjeu majeur, surtout dans les secteurs comme l’agriculture, où la transmission est plus complexe. Avec un abattement renforcé et prolongé, le gouvernement montre qu’il est prêt à accompagner les dirigeants dans cette étape cruciale.

Conclusion : Une opportunité à saisir pour les dirigeants de PME / PLF 2025

En somme, la prorogation de cet abattement fixe jusqu’en 2031 est une excellente nouvelle pour les dirigeants de PME qui envisagent de prendre leur retraite dans les prochaines années. La flexibilité introduite, notamment avec la cession progressive et la majoration pour les jeunes agriculteurs, offre des options intéressantes pour maximiser l’avantage fiscal tout en favorisant une transition réussie.

Le PLF 2025 montre clairement une volonté de faciliter les transmissions d’entreprises tout en encourageant les jeunes à reprendre le flambeau, notamment dans des secteurs clés comme l’agriculture. Pour les dirigeants, c’est une occasion de planifier leur retraite avec plus de sérénité tout en bénéficiant d’un cadre fiscal avantageux.

[…] France, le système de retraite pour les salariés du privé repose sur deux éléments majeurs : la retraite de base, versée par […]