Quand on parle d’avantage en nature logement, on touche à un sujet qui concerne pas mal de monde, surtout dans les entreprises où les employeurs fournissent un logement à leurs salariés. C’est un bénéfice bien pratique pour ceux qui ont besoin de se loger sans tout payer de leur poche, mais ce n’est pas sans conséquences. Ce logement est considéré comme une forme de rémunération, et cela implique des règles strictes sur la façon dont il est évalué et déclaré. Dans cet article, on va voir ensemble ce que c’est exactement, comment on calcule sa valeur, et quelles sont les implications en termes de charges sociales et fiscales.

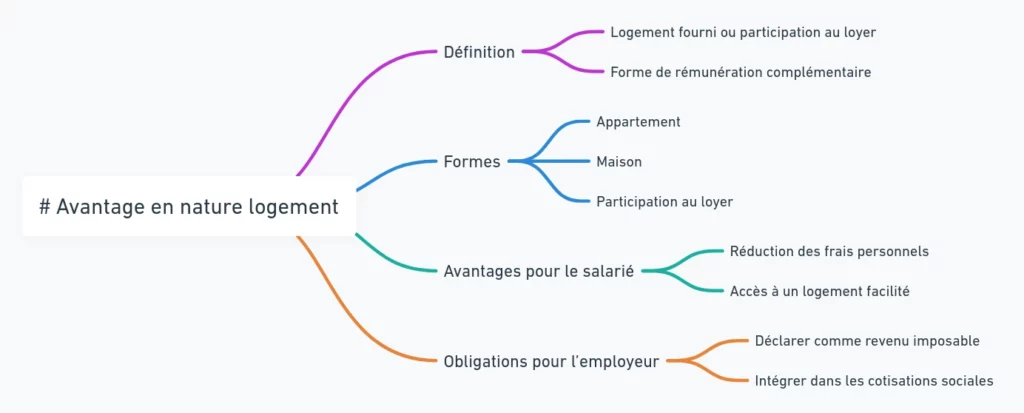

1. Qu’est-ce que l’Avantage en Nature Logement ?

L’avantage en nature logement, c’est quand un employeur met un logement à disposition de son salarié, ou bien prend en charge une partie de son loyer. Ce logement peut être sous forme d’appartement, de maison ou même d’une participation directe au loyer. L’idée est de réduire les frais personnels pour le salarié, mais comme c’est un bénéfice, il faut le déclarer.

Cet avantage est en fait une forme de rémunération complémentaire. Et comme tous les revenus, il est imposable et doit être intégré dans le calcul des cotisations sociales. Du coup, ce n’est pas seulement un coup de pouce pour le salarié ; c’est aussi une responsabilité pour l’employeur qui doit respecter certaines règles.

2. Les Méthodes d’Évaluation de l’Avantage en Nature Logement

Il existe plusieurs façons d’évaluer cet avantage. Généralement, les entreprises utilisent l’une des deux méthodes suivantes :

- L’évaluation forfaitaire : C’est la méthode la plus simple et la plus courante. Elle consiste à appliquer un barème officiel, qui prend en compte la rémunération du salarié et la superficie du logement. Ce barème est mis à jour régulièrement par l’administration fiscale.

- L’évaluation au réel : Ici, l’employeur évalue l’avantage en fonction des dépenses réelles liées au logement. Cela peut inclure le loyer, les charges et les frais d’entretien. Cette méthode est surtout utilisée pour les logements dont les coûts sont élevés ou variables.

Tableau : Évaluation Forfaitaire en Fonction du Barème 2024

| Catégorie de Salarié | Rémunération Mensuelle | Superficie Logement | Montant Forfaitaire Mensuel |

|---|---|---|---|

| Catégorie 1 | Moins de 2 000 € | Moins de 40 m² | 200 € |

| Catégorie 2 | De 2 000 € à 3 500 € | 40 à 80 m² | 400 € |

| Catégorie 3 | Plus de 3 500 € | Plus de 80 m² | 600 € |

À noter : Ces montants sont donnés à titre indicatif, basés sur des barèmes courants. Pour être certain des montants actuels, il est recommandé de consulter les dernières publications de l’administration fiscale.

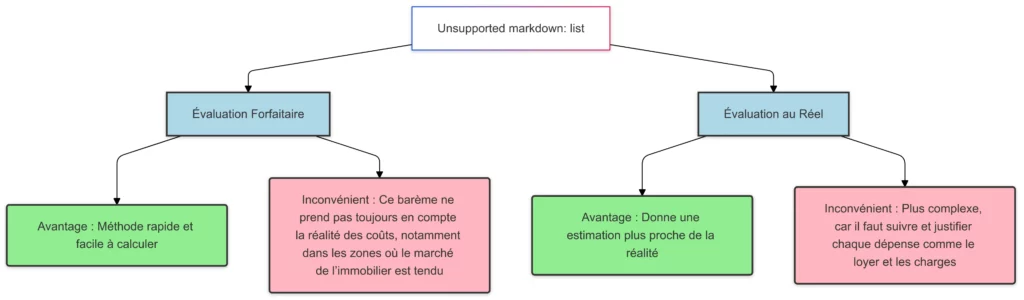

3. Détail des Méthodes d’Évaluation

Évaluation Forfaitaire

L’évaluation forfaitaire est utilisée pour simplifier le calcul. Avec un barème précis, l’entreprise peut estimer rapidement la valeur de l’avantage en nature. Le barème tient compte du salaire et de la taille du logement.

- Avantage : Méthode rapide et facile à calculer.

- Inconvénient : Ce barème ne prend pas toujours en compte la réalité des coûts, notamment dans les zones où le marché de l’immobilier est tendu.

Évaluation au Réel

Si l’on utilise l’évaluation au réel, on se base sur les dépenses exactes pour calculer le coût du logement. C’est plus précis, surtout pour les logements en zone où le coût est élevé.

- Avantage : Donne une estimation plus proche de la réalité.

- Inconvénient : Plus complexe, car il faut suivre et justifier chaque dépense (loyer, charges…).

4. Impact de l’Avantage en Nature Logement sur les Charges Sociales et Fiscales

Comme on l’a dit, cet avantage est soumis aux cotisations sociales. Il est ajouté au salaire brut pour calculer la base de cotisation. En plus, il est considéré comme un revenu imposable. Il est donc important que les entreprises fassent ce calcul correctement pour éviter des sanctions.

| Élément | Impact sur la Fiche de Paie |

|---|---|

| Cotisations Sociales | L’avantage augmente la base de cotisation |

| Impôt sur le Revenu | Considéré comme un revenu imposable |

| Charges Employeur | Augmente les cotisations patronales |

| Abattements ou Exonérations | Dépend des barèmes et des dispositions en vigueur |

Attention : Ne pas déclarer cet avantage ou faire une erreur dans son évaluation peut entraîner des redressements de l’URSSAF et des pénalités fiscales pour l’employeur.

5. Exemples Pratiques d’Évaluation de l’Avantage en Nature Logement

Pour mieux comprendre, voyons quelques exemples concrets.

Exemple 1 : Salarié à Faible Rémunération

- Rémunération : 1 800 € brut

- Logement : 35 m²

- Évaluation Forfaitaire : 200 € ajoutés en avantage en nature

Exemple 2 : Cadre avec une Rémunération Plus Élevée

- Rémunération : 4 000 € brut

- Logement : 90 m²

- Évaluation au Réel : 700 € ajoutés en avantage en nature, basé sur les coûts réels du logement.

Ces deux cas montrent bien comment la méthode d’évaluation peut varier en fonction de la rémunération et du type de logement fourni.

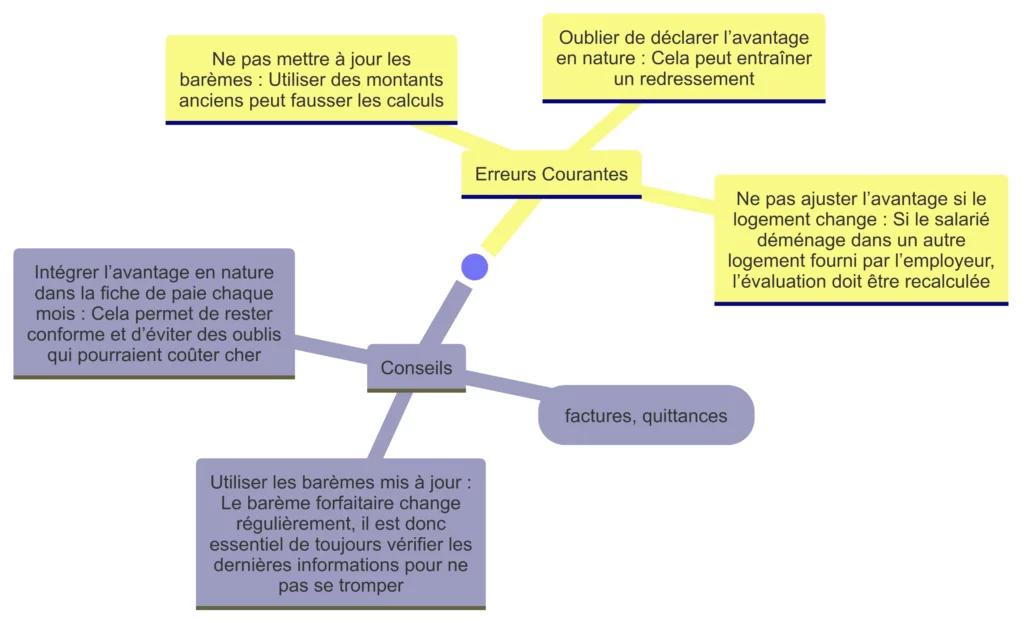

6. Conseils pour Gérer Correctement l’Avantage en Nature Logement

Pour éviter les erreurs, il y a plusieurs bonnes pratiques à adopter :

- Utiliser les barèmes mis à jour : Le barème forfaitaire change régulièrement, il est donc essentiel de toujours vérifier les dernières informations pour ne pas se tromper.

- Conserver les justificatifs de dépense : Pour l’évaluation au réel, il faut garder tous les documents qui prouvent les frais liés au logement (factures, quittances).

- Intégrer l’avantage en nature dans la fiche de paie chaque mois : Cela permet de rester conforme et d’éviter des oublis qui pourraient coûter cher.

Erreurs Courantes

- Ne pas mettre à jour les barèmes : Utiliser des montants anciens peut fausser les calculs.

- Oublier de déclarer l’avantage en nature : Cela peut entraîner un redressement.

- Ne pas ajuster l’avantage si le logement change : Si le salarié déménage dans un autre logement fourni par l’employeur, l’évaluation doit être recalculée.

7. L’Impact des Récentes Revalorisations du SMIC

Les barèmes sont souvent influencés par les revalorisations du SMIC et les évolutions fiscales. En 2024, par exemple, avec la hausse du SMIC, certains plafonds ont été ajustés pour tenir compte de cette augmentation. Cette revalorisation peut avoir des conséquences sur le calcul de l’avantage en nature pour les salariés aux revenus plus modestes.

Conseil : Vérifier régulièrement les ajustements de barème en lien avec les hausses du SMIC permet de rester conforme et d’éviter les surprises.

Récapitulatif des Points Clés sur l’Avantage en Nature Logement

| Aspect | Détails |

|---|---|

| Type d’Évaluation | Forfaitaire ou au Réel |

| Charges Sociales | Augmente la base de cotisation |

| Rémunération Imposable | Considéré comme un revenu imposable |

| Barème 2024 | À consulter pour chaque mise à jour annuelle |

| Suivi des Frais | Conservation des justificatifs pour l’évaluation au réel |

Conclusion : Pourquoi Maîtriser l’Avantage en Nature Logement est Crucial ?

En maîtrisant l’évaluation de l’avantage en nature logement, les employeurs peuvent éviter des erreurs coûteuses et des sanctions. De plus, les salariés peuvent comprendre l’impact de cet avantage sur leurs revenus et leur imposition. En appliquant les méthodes d’évaluation correctement, on assure une gestion conforme des fiches de paie et des obligations fiscales, pour une tranquillité d’esprit tant pour l’employeur que pour le salarié.

En résumé, l’avantage en nature logement est un outil précieux pour fidéliser et motiver les salariés, mais il nécessite une bonne gestion pour éviter tout risque administratif.

Textes de référence : Article L.136-1-1 du code de la sécurité sociale, Cour de cassation, chambre sociale, 27 mars 1990, n° 87-43.813

Legifrance

[…] Il existe des cas où l’employeur peut bénéficier de certaines exonérations, par exemple dans les secteurs agricoles ou pour les salariés à faibles revenus. Ces exonérations permettent de réduire la charge de cotisations sur l’avantage en nature. […]