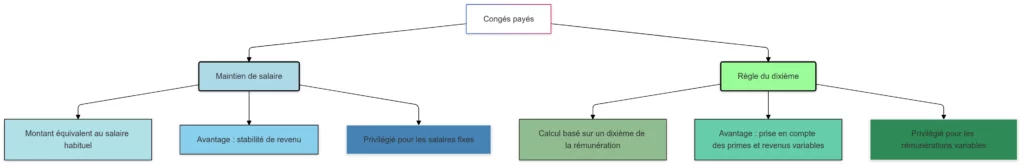

Lorsqu’un salarié prend des congés, la question de la rémunération se pose : combien va-t-il percevoir pendant son absence ? La réglementation française offre deux méthodes pour calculer l’indemnité de congés payés : la règle du maintien de salaire et la règle du dixième. Mais comment ces deux méthodes fonctionnent-elles, et dans quels cas l’une est-elle plus avantageuse que l’autre ? Cet article va te guider à travers les principes de chaque méthode, les étapes de calcul, et des exemples pratiques.

Pourquoi le Maintien de Salaire est-il une Option Intéressante ?

Le maintien de salaire consiste à verser au salarié un montant équivalent à son salaire habituel pendant ses congés. C’est une solution intéressante car elle assure au salarié une stabilité de revenu, même s’il ne travaille pas. Mais pour comprendre pleinement le maintien de salaire, il faut également connaître la règle du dixième. Cette dernière peut être plus appropriée dans certains cas, surtout pour des salariés ayant une rémunération variable ou des primes fréquentes.

Le Maintien de Salaire vs. La Règle du Dixième : Quand les Utiliser ?

- Le maintien de salaire : convient souvent aux salariés avec un salaire fixe et régulier, car il assure un montant constant, similaire à leur salaire habituel.

- La règle du dixième : plus adaptée pour les salariés avec un salaire variable, ou ceux qui bénéficient de commissions, car elle prend en compte les variations de revenus sur l’année.

Exemple de Cas Pratique : Comprendre avec un Cas Concret

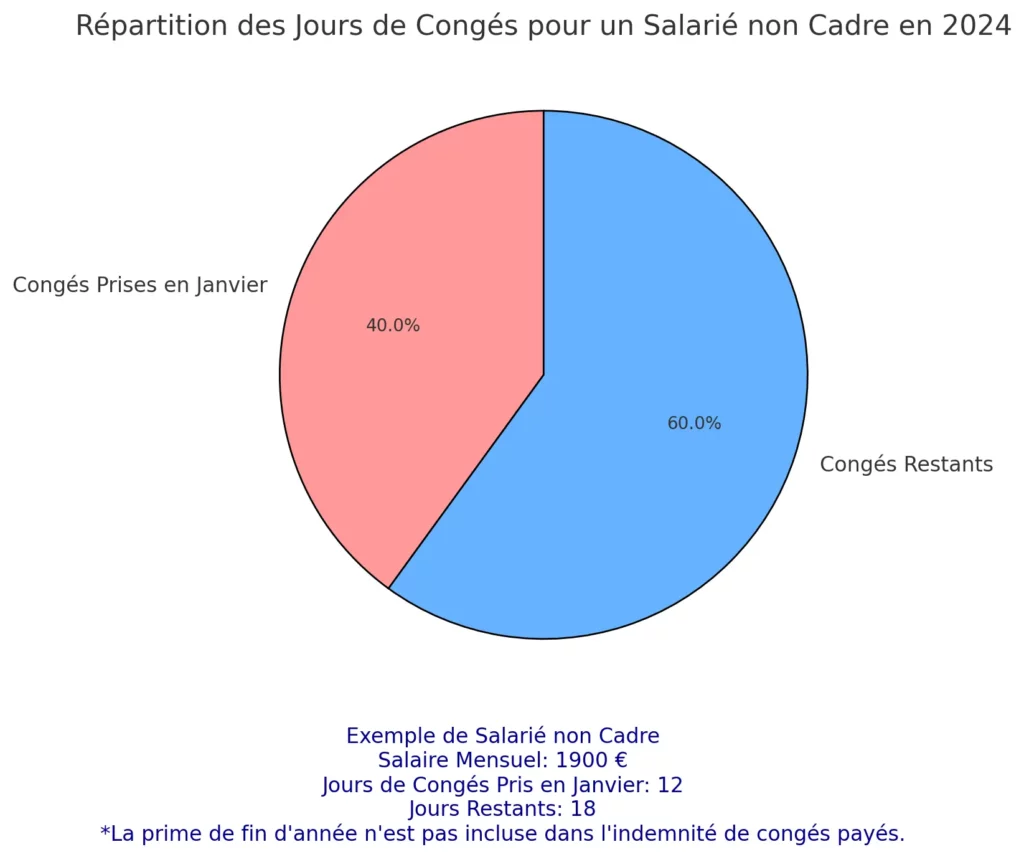

Prenons l’exemple d’un salarié non cadre qui prend 12 jours ouvrables de congés en janvier 2024, sur les 30 jours auxquels il a droit. Ce salarié gagne un salaire mensuel de 1 900 € et a également reçu une prime de fin d’année en décembre, mais cette prime n’est pas incluse dans le calcul de l’indemnité de congés payés.

Calcul de la Rémunération Totale pour la Période de Référence

La première étape est de déterminer la rémunération totale du salarié sur la période de référence, qui inclut habituellement les 12 mois précédant les congés :

| Période | Salaire Mensuel | Nombre de Mois | Rémunération Totale |

|---|---|---|---|

| 01/06/2022 – 31/12/2022 | 1 610 € | 7 mois | 11 270 € |

| 01/01/2023 – 31/05/2023 | 1 900 € | 5 mois | 9 500 € |

| Total | 20 770 € |

La rémunération totale de référence est donc de 20 770 € pour ces 12 mois.

Application de la Règle du Dixième

La règle du dixième consiste à calculer l’équivalent de 1/10e de la rémunération totale de la période de référence, puis de l’ajuster en fonction du nombre de jours de congés pris.

Indemnité totale de congés payés (1/10e) :

Calcul de l’Indemnité de Congés Payés : Règle du Dixième

Pour calculer l’indemnité de congés payés d’un salarié, il existe la règle du dixième, qui est souvent utilisée lorsque le salarié a un revenu variable. Cette méthode consiste à prendre 1/10e de la rémunération totale perçue par le salarié durant la période de référence.

Exemple de calcul : Si la rémunération totale du salarié est de 20 770 €, alors l’indemnité de congés payés sera de :

20 770 € x 1/10 = 2 077 €

Ce montant représente l’indemnité totale selon la règle du dixième.

Pourquoi Utiliser la Règle du Dixième ?

La règle du dixième est avantageuse pour les salariés ayant des revenus variables ou des primes, car elle inclut les fluctuations de salaire. Cependant, pour les salariés au salaire fixe, la méthode du maintien de salaire peut parfois être plus favorable.

Indemnité pour les 12 jours de congé :

Calcul de l’Indemnité de Congés Payés pour 12 Jours : Exemple Pratique

Pour un salarié qui prend 12 jours de congés payés, l’indemnité est calculée en utilisant la règle du dixième. Cela signifie que l’on prend 1/10e de la rémunération totale de la période de référence, puis on le prorate en fonction du nombre de jours de congé.

Exemple de calcul :

Indemnité pour 12 jours = (2 077 € / 30) × 12

Indemnité pour 12 jours = 69,23 € × 12 = 830,80 €

Montant de l’indemnité pour 12 jours de congé : 830,80 €

Pourquoi Utiliser ce Calcul ?

Ce calcul permet de déterminer l’indemnité en fonction du nombre de jours de congés pris, en assurant une compensation juste pour les salariés. C’est une méthode couramment utilisée dans les entreprises pour les salariés aux revenus variables.

Cette méthode nous donne une indemnité de 830,80 € pour les 12 jours de congé.

Calcul du Maintien de Salaire pour la Période de Congé

Avec le maintien de salaire, le calcul se base sur le salaire habituel du salarié, sans inclure les variations. Pour calculer la rémunération due pour les 12 jours de congés, on fait une simple règle de trois sur le mois de janvier (27 jours ouvrables) :

- Salaire quotidien = 11 900 € / 27 jours = 70,37 €

- Montant pour les 12 jours de congé = 70,37 € × 12 = 844,44 €

Avec cette méthode, l’indemnité de congés payés se monte à 844,44 €, ce qui est légèrement plus favorable que la règle du dixième dans cet exemple.

Comparaison : Quelle Méthode est la Plus Favorable ?

Voyons les deux résultats côte à côte :

| Méthode | Montant Calculé |

|---|---|

| Règle du Dixième | 1 886,36 € |

| Maintien de Salaire | 1 900 € |

Dans ce cas, la méthode du maintien de salaire est plus favorable pour le salarié. En France, l’employeur doit appliquer la méthode la plus avantageuse pour le salarié, ce qui implique ici le maintien de salaire.

Exemple de Bulletin de Paie Détail pour le Maintien de Salaire

Sur le bulletin de paie, il est essentiel de mentionner distinctement les jours d’absence et l’indemnité de congés payés. Cela permet de donner une vue claire sur la rémunération et les retenues pour l’employé. Voici un exemple type :

| Libellé | Nombre d’heures/Jours | Montant |

|---|---|---|

| Salaire de base | 151,67 h | 1 900,00 € |

| Absence pour CP | 12 jours | -844,44 € |

| Indemnité de CP | 12 jours | +844,44 € |

| Total Brut | 1 900,00 € |

Cet exemple montre comment les congés payés sont traités de façon claire et compréhensible sur le bulletin de paie, tout en respectant le montant de maintien de salaire.

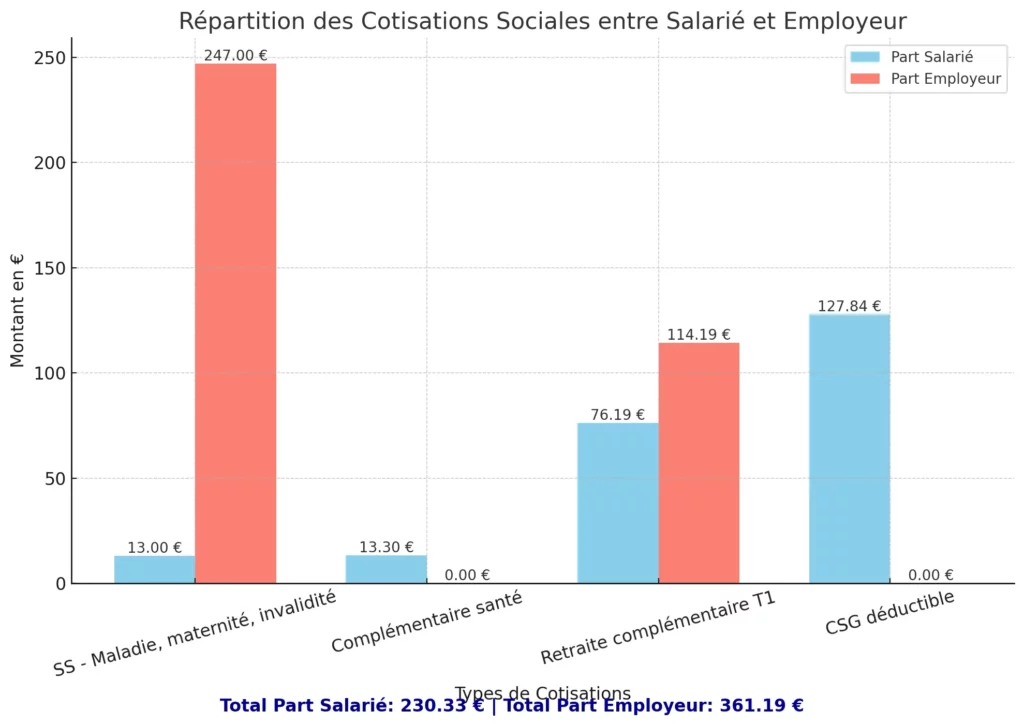

Les Cotisations Sociales : Comment Sont-elles Appliquées ?

Lors du maintien de salaire, les cotisations sociales habituelles s’appliquent au montant brut. Voici un aperçu des taux appliqués en fonction des différentes cotisations :

| Cotisation | Assiette | Taux Part Salarié | Taux Part Employeur |

|---|---|---|---|

| SS – Maladie maternité invalidité | 1 900 € | 13,00 € | 247,00 € |

| Complémentaire santé | 1 900 € | 13,30 € | – |

| Retraite complémentaire T1 | 1 900 € | 76,19 € | 114,19 € |

| CSG déductible | 1 880,05 € | 127,84 € | – |

| Total des cotisations | 410,55 € | 259,00 € |

Le total des cotisations pour le salarié et l’employeur est calculé de façon transparente pour donner une vue d’ensemble des contributions sociales déduites.

Questions Fréquemment Posées

1. Quelle méthode est la plus avantageuse pour les salariés ?

La méthode du maintien de salaire est souvent plus avantageuse pour les salariés ayant un revenu fixe, car elle garantit un montant stable. Cependant, pour ceux qui ont des primes régulières ou des salaires variables, la règle du dixième peut parfois offrir une meilleure couverture.

2. Comment l’employeur choisit-il la méthode de calcul ?

L’employeur doit appliquer la méthode la plus avantageuse pour le salarié. Cela signifie qu’un calcul des deux méthodes est généralement effectué pour déterminer celle qui favorise le plus le salarié.

3. Est-il possible de combiner les deux méthodes ?

Non, en principe, l’employeur doit choisir une méthode pour le calcul des congés payés, en fonction de celle qui est la plus avantageuse.

Conclusion : L’Importance du Maintien de Salaire pour la Stabilité des Revenus

En fin de compte, le maintien de salaire est un choix judicieux pour assurer la stabilité des revenus des salariés pendant leurs congés, surtout pour ceux avec des revenus fixes. En appliquant cette méthode, l’employeur respecte non seulement la réglementation, mais favorise également la fidélité et le bien-être de ses salariés. Cette approche permet également de simplifier le calcul et la présentation sur le bulletin de paie, en rendant le processus transparent pour les deux parties.

Textes de loi et références

Legifrance

Code de la sécurité sociale : articles L313-1 à L313-6

Droit aux indemnités journalières de la Sécurité sociale

Code de la sécurité sociale : articles R313-1 et R313-17

Droit aux indemnités journalières de la Sécurité sociale

Code de la sécurité sociale : articles L323-1 à L323-7

Montant et versement des indemnités journalières de la Sécurité sociale

Code de la sécurité sociale : articles R323-1 à R323-12

Montant et versement des indemnités journalières, cumuls avec d’autres revenus

Code du travail : articles L1226-1 et L1226-1-1

Indemnité complémentaire versée par l’employeur

Code du travail : articles D1226-1 à D1226-8

Indemnité complémentaire versée par l’employeur

Circulaire du 26 mai 2015 relative aux modalités d’attribution des IJ dues au titre de la maladie (PDF – 176.6 KB)

Décret n° 2021-13 du 8 janvier 2021 relatif à l’indemnisation d’un salarié en arrêt maladie lié au Covid