Le Bulletin Officiel de la Sécurité Sociale (BOSS) est devenu un outil incontournable pour les entreprises, notamment pour comprendre les règles complexes liées aux contributions sociales. Dans sa mise à jour du 18 novembre 2024, deux points clés concernant les contributions formation et la taxe d’apprentissage ont été corrigés. Ces changements visent à simplifier la compréhension des employeurs et à aligner les pratiques avec les textes législatifs en vigueur.

Plongeons dans les détails, sans oublier les implications pratiques pour les entreprises.

Contexte : Pourquoi ces ajustements ?

Tout a commencé avec une fiche publiée le 29 octobre 2024 dans le cadre du BOSS, dédiée à la contribution formation et à la taxe d’apprentissage. Ce document, applicable depuis le 1er novembre, a suscité des interrogations et des critiques lors de sa phase de consultation publique. L’administration a donc publié une mise à jour corrective pour éclaircir deux sujets principaux :

- Le traitement des rémunérations des salariés expatriés et détachés.

- Le décompte des salariés dans le calcul de la contribution supplémentaire à l’apprentissage (CSA).

Ces clarifications montrent l’importance pour les entreprises d’être réactives et bien informées face aux évolutions réglementaires.

1. Les Rémunérations des Expatriés et Détachés

L’un des ajustements majeurs concerne les salariés expatriés et détachés. Dans ce cas, le BOSS précise clairement quelles rémunérations doivent être incluses ou exclues des assiettes des contributions formation et de la taxe d’apprentissage.

Règles appliquées depuis la mise à jour :

| Type de Salariés | Traitement des Rémunérations |

|---|---|

| Expatriés (hors sécurité sociale française) | Exclus de l’assiette des contributions formation et taxe d’apprentissage. |

| Détachés (affiliés à un régime étranger) | Exclus, même si la mission est réalisée en France. |

| Pluriactifs (France et étranger) | Exclus si rattachés uniquement à un régime étranger selon les règles de coordination internationale. |

Cette position confirme les directives en vigueur depuis 2022 et diffusées par la base DSN du GIP-MDS.

L’erreur initiale corrigée

Dans la version du 29 octobre, il était indiqué que les rémunérations des salariés résidents fiscaux à l’étranger, mais employés par une société française, étaient soumises à la taxe et à la contribution. Ce point a été jugé contradictoire et supprimé dans la mise à jour du 18 novembre.

2. Contribution Supplémentaire à l’Apprentissage (CSA)

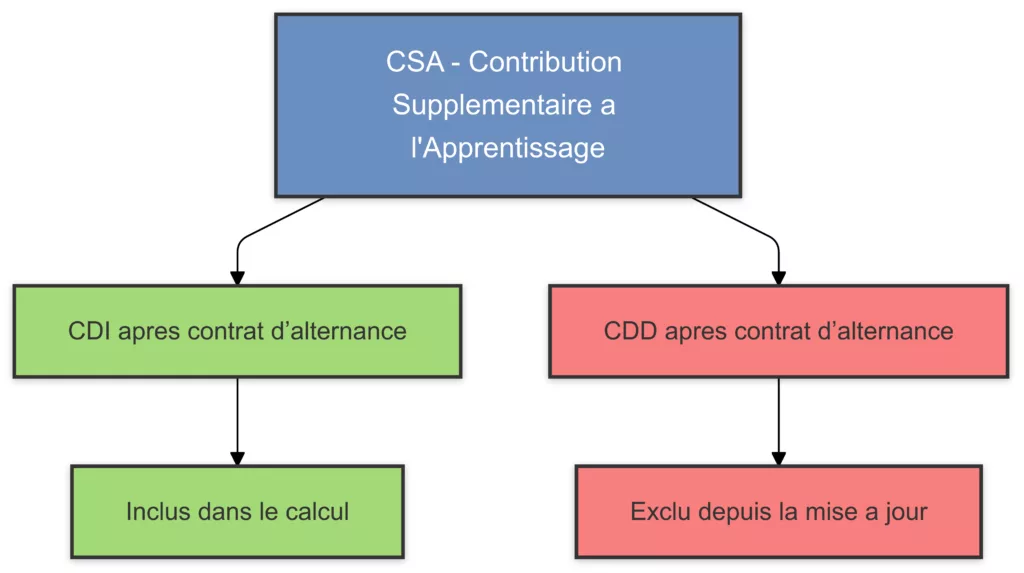

La CSA est une taxe que les entreprises doivent payer lorsqu’elles emploient un faible pourcentage d’alternants (moins de 5 % de leur effectif total). Les ajustements récents concernent le décompte des salariés dans ce calcul, particulièrement pour ceux embauchés après un contrat d’alternance.

Précision apportée :

Dans la fiche initiale, il était mentionné que les salariés en CDD, embauchés à l’issue d’un contrat de professionnalisation ou d’apprentissage, pouvaient être comptabilisés comme alternants dans le calcul. Cette précision a été retirée pour aligner le BOSS avec le Code du Travail, qui limite cette reconnaissance aux salariés embauchés en CDI.

| Type de Contrats | Statut dans le Calcul des Alternants (CSA) |

|---|---|

| CDI après contrat d’alternance | Inclus dans le calcul. |

| CDD après contrat d’alternance | Exclu depuis la mise à jour. |

Cette modification est essentielle pour éviter toute erreur dans la déclaration des effectifs.

Exemples Pratiques

1. Exclusion des Salariés Expatriés

Contexte : Une entreprise française envoie un cadre en mission à l’étranger. Ce salarié est affilié au régime de sécurité sociale du pays d’accueil.

Impact : Les rémunérations de ce salarié ne doivent pas être incluses dans l’assiette des contributions formation et taxe d’apprentissage, même si le contrat est signé en France.

2. Calcul de la CSA avec la Nouvelle Règle

Données de l’entreprise :

- Effectif total : 100 salariés.

- Alternants en CDI : 3.

- Alternants en CDD : 2.

Calcul :

- Avec la règle initiale (avant la mise à jour), l’entreprise aurait inclus les 2 CDD dans son effectif d’alternants, atteignant 5 % (5 alternants sur 100).

- Après la mise à jour, seuls les 3 alternants en CDI sont comptabilisés. Résultat : un taux de 3 %, entraînant l’assujettissement à la CSA.

| Données | Avant Mise à Jour | Après Mise à Jour |

|---|---|---|

| Alternants comptabilisés | 5 | 3 |

| Taux d’alternants | 5 % | 3 % |

| CSA due | Non | Oui |

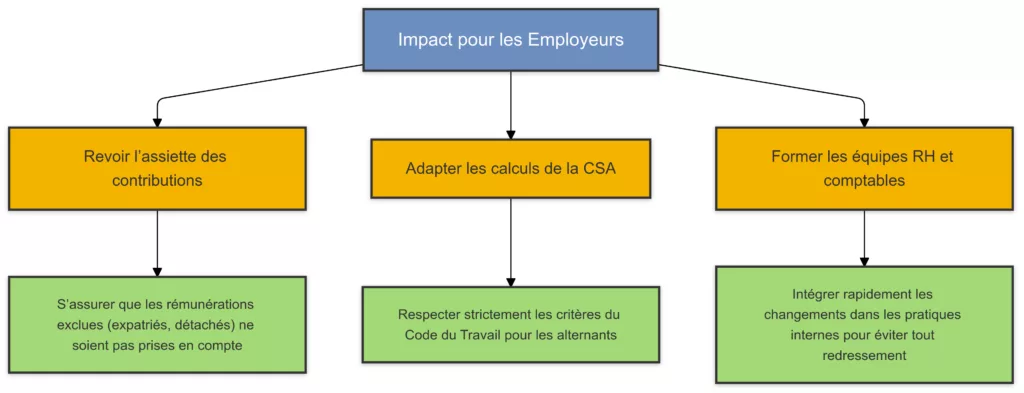

Impact pour les Employeurs

Ces modifications ne sont pas anodines et nécessitent une révision des pratiques pour rester conforme. Voici les principaux impacts :

- Revoir l’assiette des contributions : Les employeurs doivent s’assurer que les rémunérations exclues (expatriés, détachés) ne soient pas prises en compte.

- Adapter les calculs de la CSA : Les effectifs d’alternants doivent désormais respecter strictement les critères du Code du Travail.

- Former les équipes RH et comptables : Ces changements doivent être intégrés rapidement dans les pratiques internes pour éviter tout redressement.

Les Erreurs Fréquentes à Éviter

- Inclure des rémunérations inéligibles : Vérifiez systématiquement l’affiliation à la sécurité sociale française.

- Calcul erroné des quotas d’alternants : Intégrez uniquement les CDI pour éviter de fausses estimations.

- Ignorer les mises à jour du BOSS : Ces ajustements sont opposables et peuvent être utilisés en cas de contrôle.

Conclusion

Les dernières mises à jour du BOSS apportent des clarifications essentielles sur des sujets complexes comme les rémunérations des expatriés et détachés ou le calcul de la contribution supplémentaire à l’apprentissage (CSA). Ces ajustements permettent aux entreprises de mieux comprendre leurs obligations sociales tout en évitant les malentendus ou les erreurs de déclaration.

Pour les employeurs, il est crucial de :

- Réviser leurs pratiques internes en tenant compte des nouvelles règles ;

- Former leurs équipes RH et comptables pour s’assurer d’une gestion conforme des contributions sociales ;

- Anticiper les contrôles éventuels en suivant rigoureusement les directives opposables du BOSS.

En adoptant ces bonnes pratiques, vous limitez les risques de redressement tout en optimisant la gestion de vos charges sociales. Les enjeux financiers étant importants, une bonne maîtrise de ces évolutions est un véritable levier pour une gestion d’entreprise sereine et efficace.