Le prélèvement SEPA est un mode de paiement automatisé largement utilisé en Europe. Il facilite le règlement des factures récurrentes comme les abonnements, les services publics et les paiements d’impôts. Son adoption a permis d’uniformiser les transactions bancaires entre les pays membres, garantissant ainsi plus de fluidité et de sécurité dans les paiements.

Cet article détaille son fonctionnement, ses avantages, les étapes pour le mettre en place ainsi que les recours possibles en cas de problème.

Table des matières

Définition du prélèvement SEPA

Le prélèvement SEPA (Single Euro Payments Area) est un système de paiement bancaire automatisé mis en place pour standardiser les transactions au sein de la zone euro. Il permet à un créancier d’obtenir un paiement régulier ou ponctuel d’un débiteur, après qu’un mandat de prélèvement a été signé par ce dernier.

le prélèvement SEPA est obligatoire pour toutes les transactions en euros dans les pays suivants :

Liste des pays couverts par SEPA

| Pays membres de l’UE | Pays hors UE |

|---|---|

| Allemagne | Islande |

| France | Liechtenstein |

| Espagne | Norvège |

| Italie | Suisse |

| Belgique | Royaume-Uni |

| Pays-Bas | Monaco |

| Luxembourg | Andorre |

Les prélèvements SEPA ont remplacé les systèmes nationaux existants et garantissent une gestion simplifiée des paiements récurrents pour les entreprises comme pour les particuliers.

Les types de prélèvements SEPA

Il existe deux principaux types de prélèvements SEPA :

1. Le prélèvement SEPA Core

- Destiné aux particuliers et aux entreprises

- Accessible à tous les clients bancaires des pays membres.

- Le client peut contester un prélèvement dans un délai de 8 semaines après débit.

- En cas de prélèvement frauduleux ou non autorisé, le délai de contestation s’étend à 13 mois.

2 Le prélèvement SEPA B2B (Business to Business)

- Réservé aux transactions entre entreprises

- Aucun droit au remboursement une fois le prélèvement effectué.

- L’entreprise doit impérativement donner une autorisation spécifique à sa banque avant tout paiement.

| Type de prélèvement | Destinataire | Contestation possible | Autorisation bancaire |

|---|---|---|---|

| SEPA Core | Particuliers et entreprises | Non obligatoire. | Non. |

| SEPA B2B | Uniquement entreprises | Non | Obligatoire. |

Le choix du type de prélèvement dépend de l’accord entre le créancier et le débiteur.

Le mandat de prélèvement SEPA

Pour qu’un prélèvement soit autorisé, le débiteur doit signer un mandat de prélèvement SEPA qui formalise son accord.

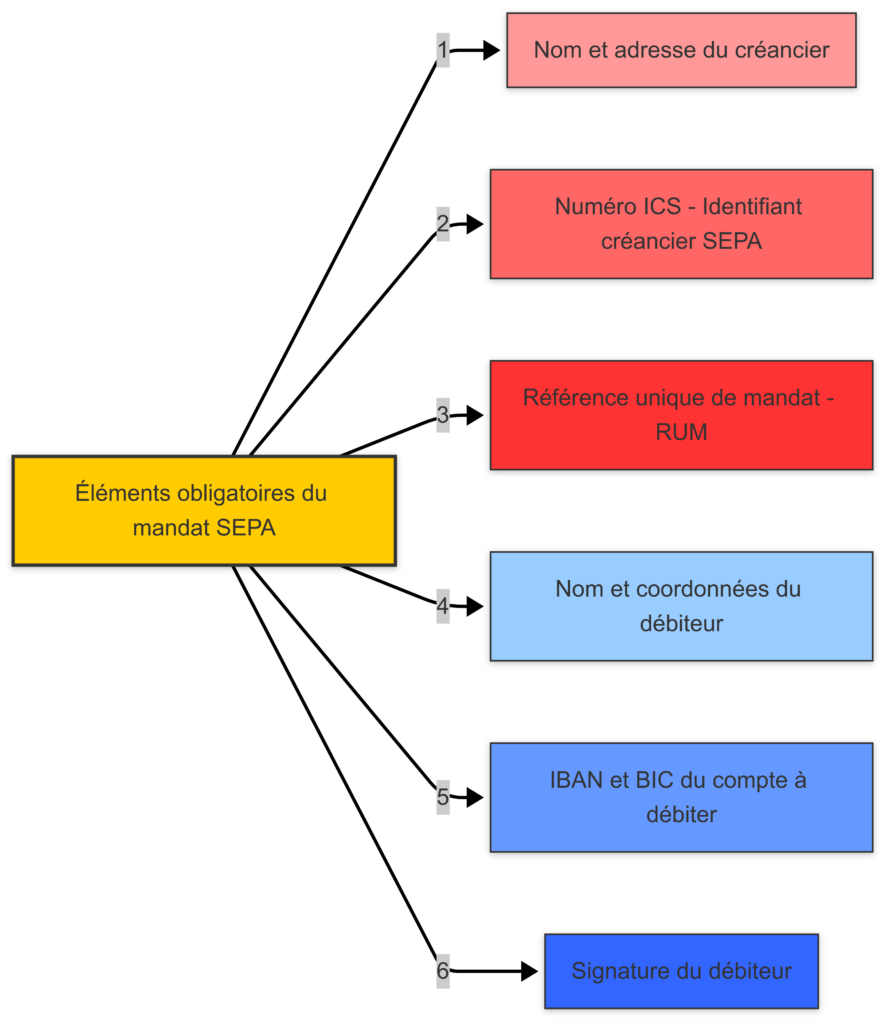

1 Les éléments obligatoires d’un mandat SEPA

- Nom et adresse du créancier

- Numéro ICS (identifiant créancier SEPA)

- Référence unique de mandat (RUM)

- Nom et coordonnées du débiteur

- IBAN et BIC du compte bancaire à débiter

- Signature du débiteur

Exemple de mandat SEPA Core :

| Champ du mandat | Description |

|---|---|

| Identifiant créancier | Numéro d’enregistrement du créancier |

| RUM | Référence unique du mandat |

| Nom du débiteur | Titulaire du compte bancaire |

| IBAN | Numéro de compte international |

| Signature | Accord du débiteur |

Ce document est essentiel pour initier un prélèvement automatique. Il est conservé par le créancier et peut être demandé en cas de litige.

Avantages et inconvénients du prélèvement SEPA

1 Avantages

Le prélèvement SEPA présente plusieurs avantages, tant pour les particuliers que pour les entreprises.

- Automatisation des paiements : il permet de régler des factures de manière automatique, sans risque d’oubli.

- Simplicité administrative : une fois le mandat signé, plus besoin d’intervenir pour chaque paiement.

- Sécurité et protection juridique : les prélèvements sont encadrés par des règles strictes, offrant aux consommateurs un droit de contestation.

- Uniformisation des paiements en Europe : elle facilite les transactions transfrontalières, notamment pour les expatriés et les entreprises internationales.

- Possibilité de contestation : un prélèvement non autorisé peut être contesté sous 8 semaines et jusqu’à 13 mois en cas de fraude.

- Réduction des retards de paiement : utile pour les entreprises, il assure un paiement régulier et prévisible.

2 inconvénients

Malgré ses atouts, le prélèvement SEPA présente aussi quelques inconvénients :

- Risques d’erreur ou de fraude : un mandat mal géré ou usurpé peut entraîner des débits non souhaités.

- Délai de contestation : le remboursement peut prendre plusieurs semaines selon la banque.

- Frais bancaires : en cas de rejet pour solde insuffisant, des frais peuvent être appliqués par la banque.

- Dépendance au créancier : pour annuler un prélèvement, il faut contacter directement l’entreprise concernée, ce qui peut être fastidieux.

Bien que très pratique, le prélèvement SEPA nécessite donc une surveillance régulière des transactions bancaires.

Mettre en place un prélèvement SEPA

La mise en place d’un prélèvement SEPA nécessite plusieurs étapes, aussi bien pour le débiteur (celui qui paie) que pour le créancier (celui qui reçoit le paiement).

1 Étapes pour le débiteur

Le débiteur doit suivre ces étapes pour autoriser un prélèvement SEPA :

- Fournir ses coordonnées bancaires (IBAN et BIC) au créancier.

- Signer un mandat de prélèvement SEPA, qui autorise le créancier à prélever les fonds.

- Recevoir une notification préalable avant le premier prélèvement.

- Vérifier ses relevés bancaires pour s’assurer que les prélèvements sont bien conformes aux autorisations données.

2 étapes pour le créancier

Le créancier doit également respecter plusieurs obligations avant de pouvoir prélever un compte bancaire :

- Obtenir un identifiant créancier SEPA (ICS) auprès de sa banque.

- Faire signer un mandat SEPA au débiteur avant tout prélèvement.

- Notifier le débiteur avant chaque prélèvement (généralement 14 jours avant).

- Envoyer l’ordre de prélèvement à la banque, qui traitera la transaction.

| Acteur | Étapes clés | Obligation |

|---|---|---|

| Débiteur | Fournir IBAN et BIC | Obligatoire. |

| Débiteur | Signer un mandat SEPA | Obligatoire. |

| Créancier | Obtenir un ICS | Déposer l’ordre de prélèvement à la banque. |

| Créancier | Notifier le débiteur avant prélèvement | Recommandé |

| Créancier | Obligatoire. | Obligatoire |

Le prélèvement SEPA étant un engagement à long terme, il est essentiel que les deux parties respectent ces étapes afin d’éviter toute contestation ou rejet de paiement.

Contestation et annulation d’un prélèvement SEPA

1 Contestation d’un prélèvement

Un prélèvement SEPA peut être contesté dans plusieurs cas :

- Prélèvement erroné : montant incorrect

- Prélèvement non autorisé : absence de mandat

- Prélèvement frauduleux : usurpation d’identité

Le débiteur dispose de 8 semaines pour demander un remboursement en cas de prélèvement autorisé et de 13 mois en cas de fraude.

2 Révocation d’un mandat de prélèvement

Pour révoquer un mandat, il faut :

- Notifier le créancier par courrier recommandé.

- Prévenir la banque pour bloquer les futurs prélèvements.

- Vérifier sur les relevés bancaires que le prélèvement a bien cessé.

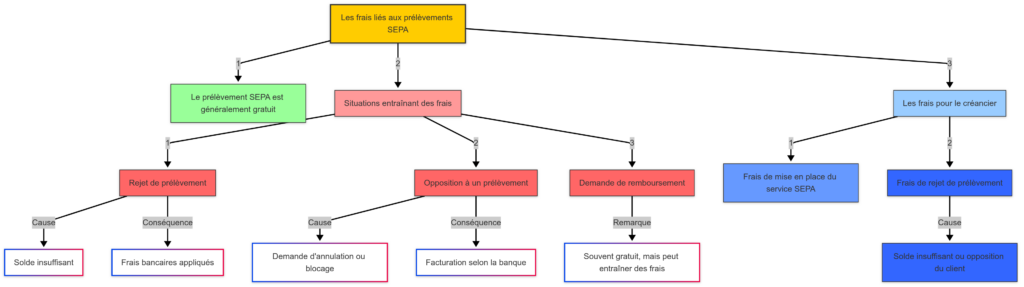

Les frais liés aux prélèvements SEPA

Le prélèvement SEPA est généralement gratuit pour le débiteur lorsqu’il est correctement exécuté. Toutefois, certaines situations peuvent entraîner des frais bancaires, notamment en cas de rejet ou d’opposition.

1 Les frais pour le débiteur

Les principales causes de frais bancaires pour le débiteur sont :

- Rejet de prélèvement : si le compte n’a pas assez de fonds, la banque peut appliquer des frais pour insuffisance de provision.

- Opposition à un prélèvement : une demande d’annulation ou de blocage d’un prélèvement peut être facturée selon les conditions de la banque.

- Demande de remboursement : bien que souvent gratuite, une procédure spécifique peut entraîner des frais supplémentaires.

2 Les frais pour le créancier

Les entreprises et fournisseurs qui utilisent le prélèvement SEPA doivent également supporter certains coûts :

- Frais de mise en place du service SEPA auprès de leur banque.

- Frais de rejet si le prélèvement échoue en raison d’un solde insuffisant ou d’une opposition du client.

| Type de frais | Montant estimé | Responsable |

|---|---|---|

| Rejet de prélèvement | 10 à 20 € | Débiteur |

| Opposition à un prélèvement | 5 à 15 € | Débiteur |

| Demande de remboursement | Gratuit à 20 € | Débiteur |

| Frais de mise en place | Variable | Créancier |

| Rejet de prélèvement (créancier) | Variable | Créancier |

Les frais varient d’une banque à l’autre, il est donc recommandé de vérifier les conditions de son établissement bancaire avant d’utiliser le prélèvement SEPA.

Conclusion

Le prélèvement SEPA s’est imposé comme un moyen de paiement incontournable en Europe, offrant une solution automatisée et sécurisée pour les transactions récurrentes. Grâce à son uniformisation, il simplifie le règlement des factures pour les particuliers et assure aux entreprises un encaissement fiable et prévisible.

Ses avantages sont nombreux : simplicité, gain de temps, sécurité juridique et possibilité de contestation en cas d’erreur ou de fraude. Toutefois, il présente aussi des inconvénients, notamment les frais bancaires en cas de rejet, la nécessité de transmettre ses coordonnées bancaires au créancier et la dépendance à ce dernier pour toute modification ou annulation du prélèvement.

Pour éviter les désagréments, il est essentiel de surveiller ses prélèvements, de bien comprendre ses droits et d’anticiper les éventuels rejets en s’assurant d’une provision suffisante sur son compte. En cas de problème, les recours existent : opposition, révocation du mandat ou demande de remboursement.

Au final, le prélèvement SEPA demeure une solution efficace et largement adoptée, à condition d’en maîtriser les règles et de rester vigilant sur les transactions effectuées.