En 2024, les exploitants agricoles en France sont soumis à des règles spécifiques en matière de cotisations et de prestations familiales, qui visent à leur fournir un filet de sécurité sociale tout en allégeant leurs charges. Ce guide aborde de manière détaillée les obligations légales, les taux de cotisation, les exonérations, ainsi que les modalités de calcul pour les exploitants agricoles affiliés à la Mutualité sociale agricole (MSA).

Les prestations familiales, bien qu’étant semblables à celles des autres régimes sociaux, sont financées de manière particulière dans le secteur agricole. En effet, les cotisations sont directement liées aux revenus professionnels des exploitants ou, pour les nouveaux installés, à une assiette forfaitaire. Avec un coût de la vie en constante évolution et des revenus agricoles souvent fluctuants, il est essentiel pour les agriculteurs de maîtriser ces règles afin d’optimiser leur gestion financière.

Table des matières

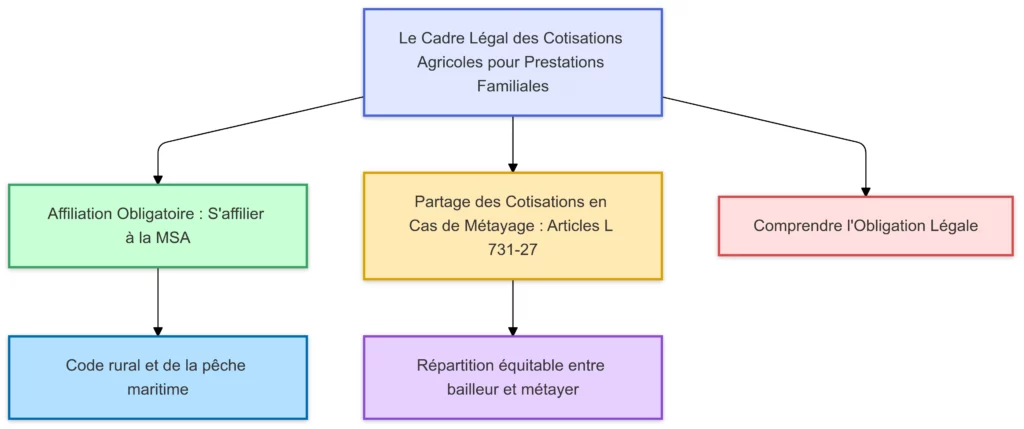

1. Le cadre légal des cotisations agricoles pour prestations familiales

Le système de cotisation des exploitants agricoles pour les prestations familiales est encadré par le Code rural et de la pêche maritime, notamment par les articles L 722-9 et L 731-25. Ces dispositions imposent aux exploitants agricoles l’affiliation obligatoire à la caisse de MSA, qui leur donne accès aux prestations familiales tout en contribuant financièrement au régime.

Les principales obligations légales incluent :

- Affiliation obligatoire : tout exploitant agricole doit s’affilier à la MSA.

- Partage des cotisations en cas de métayage : dans les cas de métayage, les frais de cotisation sont répartis équitablement entre le bailleur et le métayer, comme précisé dans l’article L 731-27 du Code rural.

Pour les exploitants agricoles, il est crucial de comprendre que ces cotisations constituent une obligation légale et sont calculées en fonction de l’assiette de revenus définie chaque année par le Code rural.

2. Assiette et taux des cotisations MSA pour les prestations familiales

La cotisation pour les prestations familiales dépend soit des revenus professionnels de l’exploitant agricole, soit, dans le cas des nouveaux agriculteurs, d’une assiette forfaitaire. Cette cotisation ne connaît pas de plafond et n’exige pas de base minimum, ce qui signifie qu’ en cas de déficit ou de revenu nul, aucune cotisation n’est due.

L’assiette de cotisation se base soit :

- sur les revenus professionnels, soit

- sur une assiette forfaitaire pour les agriculteurs nouvellement installés.

Voici un tableau récapitulatif des critères d’assiette et de taux pour 2024 :

| Critère | Description | Valeur en 2024 |

|---|---|---|

| Assiette forfaitaire | Base de calcul pour les nouveaux installés | 6 990 € |

| Revenu minimum pour exemption | Taux appliqué lorsque le revenu dépasse 140 % du plafond annuel de la Sécurité sociale (PASS) | 51 005 € |

| Taux de cotisation standard | Taux appliqué lorsque le revenu dépasse 140 % du plafond annuel de la Sécurité sociale (PASS). | 3,10 % |

Taux de cotisation progressif

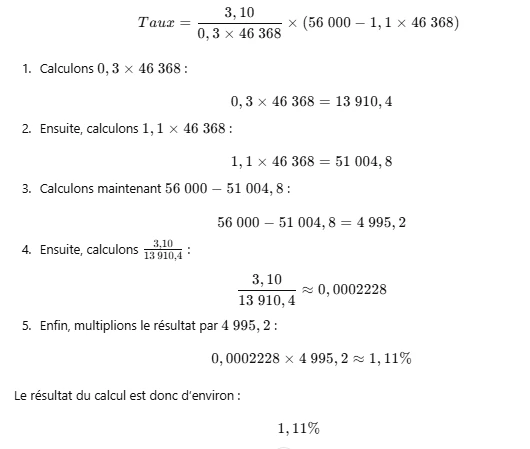

Entre 110 % et 140 % du PASS, le taux de cotisation pour les prestations familiales augmente progressivement. Ce taux est déterminé par une formule de calcul précise :

Taux = (3,10 / (0,3 × PASS)) × (RP – 1,1 × PASS)

où :

- PASS est le plafond annuel de la Sécurité sociale (51 005 € en 2024),

- RP est le revenu professionnel.

Exemple de calcul

Pour un revenu annuel de 56 000 €, le taux de cotisation est calculé de la manière suivante :

Cet exemple démontre comment un taux progressif s’applique aux revenus intermédiaires, avec une cotisation ajustée au plus près des capacités contributives de l’exploitant.

3. Exonérations et réductions de taux

Certaines catégories d’exploitants agricoles bénéficient de taux réduits, voire d’exonérations complètes, en fonction de leur situation spécifique.

- Exonération pour les agriculteurs non employeurs : les exploitants agricoles sans salarié, en service sous les drapeaux au 1ᵉʳ janvier, sont exonérés de toute cotisation.

- Réduction de taux pour les jeunes agriculteurs : les jeunes installés comme chefs d’exploitation peuvent bénéficier d’une réduction de taux pendant leurs premières années d’activité.

- Abattement pour incapacité : les exploitants avec une incapacité de travail d’au moins 66 %, en raison d’une invalidité prolongée, bénéficient d’un abattement d’assiette de cotisation de 10 369 € en 2024.

| Catégorie d’exploitant | Condition | Type d’allégement |

|---|---|---|

| Exploitants non employeurs | Sous les drapeaux au 1er janvier | Exonération totale |

| Jeunes agriculteurs | Début d’activité en tant que chef d’exploitation | Réduction de taux |

| Exploitants en incapacité | Invalidité de plus de 66 % | Abattement de 10 369 € |

4. Remises exceptionnelles de cotisations

Dans certains cas, la MSA peut accorder des remises de cotisations partielles ou totales, généralement en raison de l’âge avancé de l’exploitant ou de sa condition physique. Ces remises exceptionnelles sont octroyées après étude de chaque situation particulière.

| Dispositif | Conditions | Montant de l’abattement en 2024 |

|---|---|---|

| Remises exceptionnelles | Variable selon les critères. | Variable selon les critères |

Il est à noter que les remises exceptionnelles sont limitées aux cotisations de prestations familiales pour le non-salarié lui-même et ne peuvent être combinées avec d’autres dispositifs de réduction.

5. Impact et bénéfices des prestations familiales pour les exploitants agricoles

Les prestations familiales ont un rôle essentiel dans la protection des familles agricoles, en contribuant au bien-être des exploitants et de leurs proches. Grâce à des cotisations adaptées aux revenus des exploitants, le régime MSA offre un soutien financier permettant de faire face aux aléas de la vie agricole.

En 2024, le secteur agricole peut également bénéficier d’un environnement fiscal plus stable grâce aux ajustements de l’assiette forfaitaire et du plafond annuel de la Sécurité sociale.

| Année | Taux maximum applicable | Assiette forfaitaire pour débutants | 2023. |

|---|---|---|---|

| 2023 | 3,10 % | 6 850 € | 50 375 € |

| 2024 | 2024. | 6 990 € | 51 005 € |

Cette stabilité contribue à mieux planifier les finances des exploitants, en offrant une base de référence pour la gestion de leurs revenus.

Conclusion

En résumé, les cotisations agricoles pour prestations familiales offrent un équilibre entre obligations et protections pour les exploitants agricoles. En fonction des revenus de chaque exploitant, les cotisations sont ajustées, permettant aux familles de bénéficier de prestations sociales sans mettre en péril la viabilité économique de leur exploitation.

Les dispositifs d’exonération, d’abattement et de remise offrent une flexibilité précieuse, notamment pour les jeunes agriculteurs, les exploitants en situation de précarité ou d’invalidité. Dans un contexte où le secteur agricole est confronté à de nombreux défis, la connaissance de ces règles est un atout pour optimiser la gestion financière et sociale de l’exploitation.

En cas de besoin, les exploitants peuvent se tourner vers leur caisse MSA pour des informations supplémentaires ou pour faire des demandes d’allégements spécifiques.

[…] cotisations déductibles sont une belle opportunité pour alléger vos impôts tout en assurant votre avenir et […]