Souscrire une assurance est une démarche qui demande de la réflexion. Les contrats d’assurance peuvent être complexes, et il est essentiel d’être bien informé avant de signer. En France, le Code des assurances impose aux assureurs de fournir aux souscripteurs divers documents informatifs. Ces documents permettent aux clients de comprendre les modalités de leur contrat, les garanties, les risques, et leurs droits. Ce guide explore en détail les différents documents obligatoires, leurs objectifs, et l’importance de bien les lire avant de souscrire.

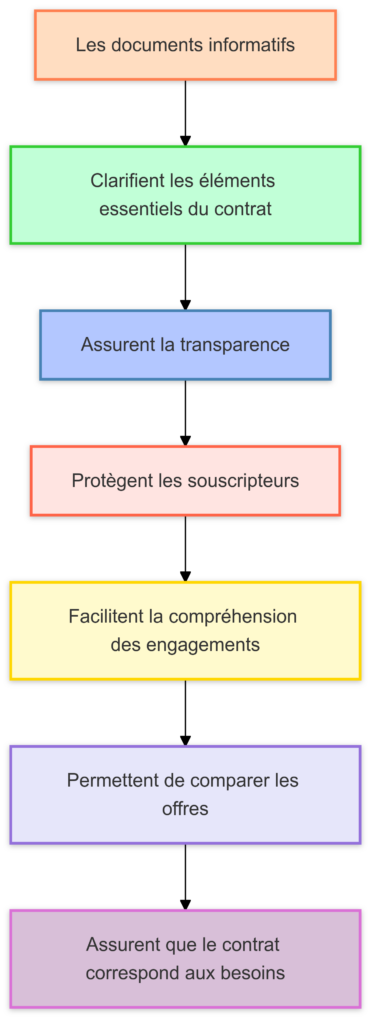

Assurance – Pourquoi ces documents sont-ils importants ?

Les documents informatifs aident à clarifier les éléments essentiels d’un contrat d’assurance. Ils sont pensés pour protéger les souscripteurs en garantissant la transparence et en facilitant la compréhension des engagements pris. En prenant le temps d’examiner ces informations, vous pouvez mieux comparer les offres des assureurs et vous assurer que le contrat correspond bien à vos besoins.

Proposition d’Assurance et Droit de Renonciation

L’un des premiers documents remis par l’assureur est la proposition d’assurance ou le projet de contrat. Cette proposition inclut toutes les informations nécessaires pour que le souscripteur puisse évaluer les caractéristiques du contrat. Elle contient notamment les éléments permettant d’exercer le droit de renonciation. Ce droit, réglementé par le Code des assurances, offre un délai durant lequel le souscripteur peut se rétracter sans pénalité, ce qui est crucial pour éviter les engagements hâtifs.

Les éléments contenus dans la proposition d’assurance

La proposition d’assurance doit inclure :

- Un modèle de rédaction pour la renonciation : Un document prérempli pour exercer ce droit facilement.

- La date limite de renonciation : Généralement de 14 à 30 jours, selon le type de contrat.

- L’adresse de renvoi : L’assureur indique l’adresse à laquelle envoyer le formulaire de renonciation, par courrier recommandé ou électronique.

- Les modalités de renonciation : Tous les détails nécessaires pour exercer ce droit de manière correcte.

Tableau des informations clés de renonciation

| Éléments | Description |

|---|---|

| Délai de renonciation | Généralement entre 10 et 30 jours, selon le type de contrat |

| Mode d’envoi | Par lettre recommandée ou envoi recommandé électronique avec avis de réception |

| Modalités spécifiques | L’assureur doit indiquer toutes les informations nécessaires pour effectuer la renonciation |

| Adresse de renvoi | Spécifiée dans la proposition d’assurance |

La faculté de renonciation est un droit précieux pour les consommateurs. Elle offre un temps de réflexion supplémentaire pour lire le contrat en détail et se rétracter si des éléments ne conviennent pas.

Valeur de Rachat et Frais Associés

Pour les contrats d’assurance vie ou de capitalisation, qui sont souvent des contrats à long terme, l’assureur doit fournir un tableau indiquant les valeurs de rachat pendant les huit premières années du contrat. Cela signifie que si vous décidez de rompre votre contrat en cours de route, ce tableau vous permet de connaître la somme que vous récupérerez, en fonction des années passées. La valeur de rachat prend en compte les frais déjà engagés, ce qui aide les souscripteurs à mieux comprendre les pertes potentielles associées à un retrait anticipé.

Exemple de tableau de valeurs de rachat

| Année du contrat | Valeur de rachat (en €) | Somme des primes versées (en €) | Mention sur les unités de compte |

|---|---|---|---|

| 1 | 800 | 1 000 | La valeur des unités de compte fluctue en fonction du marché |

| 3 | 2 500 | 3 000 | Les unités ne sont pas garanties et varient selon les marchés |

| 5 | 4 200 | 5 000 | Les frais de gestion sont déduits de cette valeur |

| 8 | 8 000 | 9 000 | Cette valeur inclut les unités de compte et le capital en euros |

Le tableau des valeurs de rachat est particulièrement important pour les contrats en unités de compte. Ces contrats sont partiellement investis en actions ou obligations, et leur valeur varie. L’assureur doit donc informer que la valeur de rachat est calculée en fonction des unités, sans garantie de rendement.

La Note d’Information : Un Résumé Complet du Contrat

La note d’information est un document essentiel qui permet de comprendre en détail les caractéristiques principales du contrat d’assurance. Elle explique les garanties offertes, les conditions de rachat, les frais associés, et les modalités de désignation des bénéficiaires. Cette note est un condensé des éléments du contrat, qui facilite la comparaison entre plusieurs produits d’assurance.

Les éléments inclus dans la note d’information

- Les garanties : Description des garanties de décès, d’invalidité, d’épargne, etc.

- Les frais : Les frais de gestion, d’entrée, de sortie, et d’arbitrage pour les contrats en unités de compte.

- La durée du contrat : Information sur la durée minimale et maximale.

- Les modalités de versement des primes : Mensuelles, trimestrielles, ou annuelles.

- La participation aux bénéfices : Les conditions et taux de participation aux bénéfices de l’assureur.

- Les modalités de sortie : Conditions et frais éventuels pour résilier le contrat.

Tableau des caractéristiques principales du contrat d’assurance

| Élément | Description |

|---|---|

| Type de garanties | Assurance décès, épargne, couverture maladie, capitalisation |

| Durée du contrat | Durée déterminée ou à vie |

| Modalités de versement | Paiement mensuel, trimestriel, annuel |

| Frais applicables | Frais de gestion, frais d’entrée, frais de sortie |

| Participation aux bénéfices | Une part des bénéfices est versée annuellement selon le rendement de l’assureur |

| Sortie du contrat | Possibilité de résiliation anticipée avec valeur de rachat |

Ce tableau aide le souscripteur à visualiser les caractéristiques essentielles de son contrat. La note d’information est indispensable pour garantir une transparence totale et permettre au souscripteur de faire un choix éclairé.

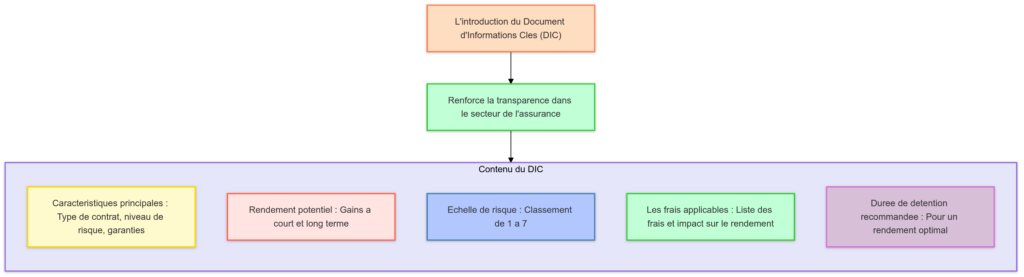

Le Document d’Informations Clés (DIC) : Une Norme Européenne pour la Transparence

L’introduction du Document d’Informations Clés (DIC) par l’Union Européenne a renforcé la transparence dans le secteur de l’assurance. Le DIC est un document synthétique, limité à trois pages, qui présente les éléments essentiels du produit d’assurance de manière concise et visuelle. Il permet au souscripteur de comparer les produits facilement, grâce à une présentation standardisée.

Contenu du DIC

Le DIC contient :

- Les caractéristiques principales du produit : Type de contrat, niveau de risque, garanties.

- Le rendement potentiel : Un aperçu des gains possibles à court et long terme.

- L’échelle de risque est un indicateur qui classe le risque entre 1 et 7.

- Les frais applicables : Liste des frais, avec leur impact sur le rendement.

- La durée de détention recommandée : Durée suggérée pour obtenir un rendement optimal.

Exemple de DIC pour un produit d’assurance

| Élément | Description |

|---|---|

| Caractéristiques | Contrat d’assurance vie, option de rachat |

| Niveau de risque | 4 (Risque modéré avec fluctuation moyenne) |

| Rendement potentiel | Jusqu’à 5% par an, selon les conditions du marché |

| Frais applicables | 2% de frais de gestion, 1% frais d’entrée, aucun frais de sortie |

| Durée de détention | 10 ans |

| Informations supplémentaires | Disponibles sur le site de l’assureur |

Conclusion : L’Importance de Bien Comprendre son Contrat

Les documents informatifs obligatoires en assurance ne sont pas là pour complexifier la démarche de souscription, mais bien pour garantir la transparence et protéger les souscripteurs. En prenant le temps de lire et comprendre la proposition d’assurance, la note d’information, et le DIC, le consommateur peut évaluer si le produit est adapté à ses besoins et s’il présente un risque acceptable.

Un contrat d’assurance est souvent un engagement à long terme, et les conséquences financières peuvent être importantes. Les documents d’information jouent un rôle clé pour éviter les mauvaises surprises et permettent de comparer les offres entre assureurs. En tant que souscripteur, il est essentiel d’examiner ces documents et de poser des questions si certains éléments restent flous. Les contrats en unités de compte, par exemple, sont sensibles aux variations de marché, ce qui doit être bien compris avant de s’engager.

[…] L’assurance-vie reste un outil de transmission très avantageux, mais pour en profiter au maximum, il est essentiel d’anticiper. La fiscalité appliquée aux versements après 70 ans est moins favorable, ce qui peut peser lourdement sur les bénéficiaires au moment de la succession. Pour éviter cela, pense à faire les versements principaux avant 70 ans. Enfin, si un litige survient, sache que seuls les bénéficiaires peuvent éventuellement réclamer un dédommagement en cas de faute de la banque ou de l’assureur. […]