Les réductions et crédits d’impôt représentent une véritable bouffée d’air pour de nombreux foyers fiscaux en France. Que ce soit pour l’emploi d’une aide à domicile, la garde d’enfants, les dons aux associations ou encore les cotisations syndicales, ces dispositifs permettent non seulement de diminuer votre impôt à payer, mais aussi, dans certains cas, de recevoir un remboursement.

Avec l’arrivée de l’année 2025, il est essentiel de bien comprendre les règles en vigueur et d’anticiper vos démarches. En effet, une avance de 60 % des réductions et crédits d’impôt sera automatiquement versée en janvier. Mais attention : si vos dépenses changent d’une année sur l’autre, vous pourriez devoir rembourser une partie de cette avance. Pour éviter toute mauvaise surprise, une gestion proactive est indispensable.

Table des matières

Dans cet article, nous allons détailler les différents dispositifs, expliquer le fonctionnement de l’avance, et vous guider pas à pas pour ajuster vos déclarations. Que vous soyez particulier ou chef de famille, c’est le moment idéal pour optimiser vos avantages fiscaux en toute sérénité.

1. Comprendre les Réductions et Crédits d’Impôt

Les crédits et réductions d’impôt ne fonctionnent pas de la même manière :

- Réduction d’impôt : Elle diminue directement le montant de l’impôt dû. Si votre impôt est inférieur à la réduction, l’excédent est perdu.

- Crédit d’impôt : Plus avantageux, il est remboursé si son montant dépasse l’impôt dû.

Principaux exemples de dépenses éligibles :

| Dépenses | Type | Montant maximum pris en compte | Taux de réduction/crédit |

|---|---|---|---|

| Emploi d’une aide à domicile | Crédit d’impôt | 12 000 € par an (plus selon âge) | 50 % |

| Frais de garde d’enfants (< 6 ans) | Crédit d’impôt | 2 300 € par enfant | 50 % |

| Dons aux associations | Réduction d’impôt | Variable selon type d’association | 66 % ou 75 % |

| Cotisations syndicales | Réduction d’impôt | 1 % du revenu brut imposable | 66 % |

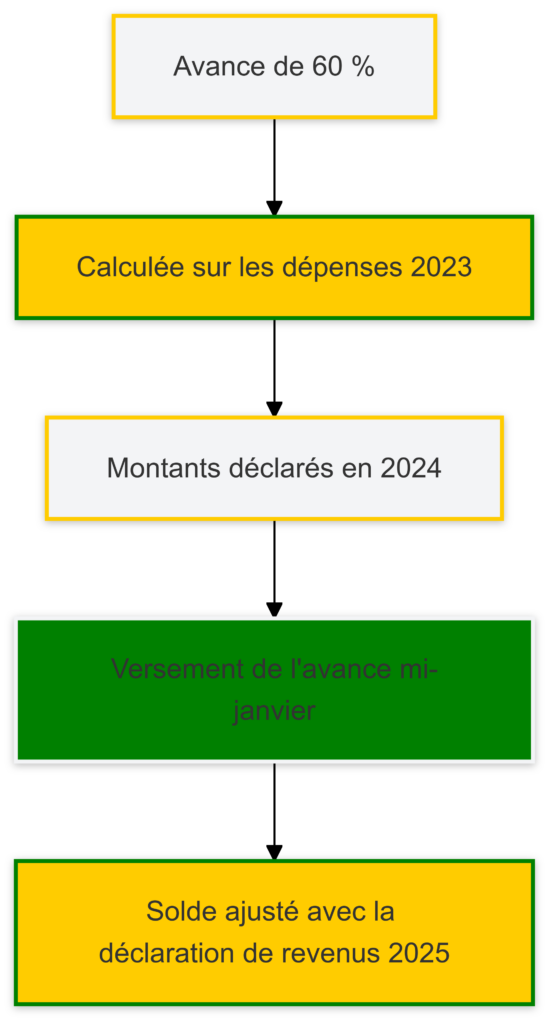

2. L’avance de 60 % : Fonctionnement et Avantages

En janvier 2025, une avance de 60 % des crédits et réductions d’impôt calculée sur vos dépenses de 2023 sera versée automatiquement. Cette avance vise à alléger vos charges dès le début de l’année.

Les étapes de calcul :

- L’administration fiscale se base sur les montants déclarés en 2024 pour l’année 2023.

- Une avance équivalente à 60 % du total des avantages fiscaux est versée mi-janvier.

- Le solde restant est ajusté lors de la déclaration de revenus en 2025.

3. Pourquoi Modifier ou Renoncer à l’Avance ?

Recevoir une avance trop importante peut entraîner un remboursement en septembre si vos dépenses diminuent d’une année sur l’autre. Par exemple :

- Vous arrêtez d’employer une aide à domicile.

- Vous réduisez vos dons à des associations.

Exemple d’un trop-perçu en 2025 :

| Dépense déclarée en 2023 | Montant du crédit/réduction | Avance reçue en janvier 2025 (60%) | Dépense en 2024 | Montant réel dû | Trop-perçu à rembourser |

|---|---|---|---|---|---|

| 3 000 € | 1 500 € | 900 € | 2 000 € | 1 000 € | 400 € |

4. Comment Modifier ou Annuler l’Avance ?

Pour éviter de rembourser un trop-perçu, vous pouvez ajuster ou renoncer à l’avance jusqu’au 12 décembre 2024. Voici comment faire :

- Connectez-vous à votre espace personnel sur impots.gouv.fr.

- Accédez à la rubrique « Gérer mon prélèvement à la source ».

- Sélectionnez « Gérer vos avances de réductions et crédits d’impôt ».

- Modifiez ou annulez l’avance en fonction de vos prévisions pour 2024.

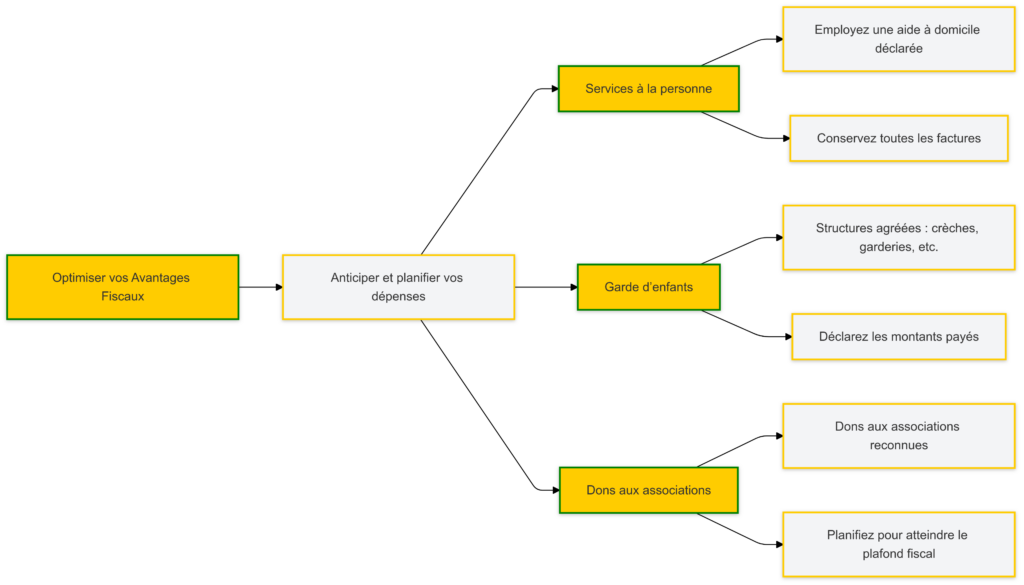

5. Optimiser vos Avantages Fiscaux

Pour maximiser vos avantages fiscaux, il est important d’anticiper et de planifier vos dépenses. Voici quelques conseils pratiques :

a. Services à la personne :

- Employez une aide à domicile déclarée via CESU ou une entreprise agréée.

- Gardez toutes les factures pour justifier les dépenses auprès des impôts.

b. Garde d’enfants :

- Inscrivez vos enfants dans des structures agréées (crèches, garderies, assistantes maternelles).

- Déclarez les montants payés à l’aide du formulaire fiscal dédié.

c. Dons aux associations :

- Privilégiez les dons aux associations reconnues d’utilité publique pour bénéficier du taux de réduction de 75 %.

- Planifiez vos dons pour atteindre le plafond fiscal.

6. À Savoir pour 2024

- Si vous bénéficiez de l’avance immédiate de l’Urssaf pour des services à la personne, cette somme sera déduite de l’avance fiscale versée en janvier 2025.

- Le taux de prélèvement à la source peut également être ajusté en fonction de vos changements financiers.

7. Questions Fréquemment Posées

Quels sont les plafonds pour les dépenses de services à la personne ?

Le plafond est fixé à 12 000 € par an, majoré de 1 500 € par enfant ou membre du foyer fiscal âgé de plus de 65 ans, dans la limite de 15 000 €.

Peut-on déclarer les frais de garde d’enfants pour des enfants de plus de 6 ans ?

Non, seuls les frais pour les enfants de moins de 6 ans sont éligibles à ce crédit d’impôt.

Doit-on justifier les dons faits aux associations ?

Oui, conservez les reçus fiscaux délivrés par l’association pour pouvoir les présenter en cas de contrôle.

Conclusion

Les réductions et crédits d’impôt sont des outils puissants pour alléger vos charges fiscales et optimiser votre budget. Cependant, leur gestion demande un minimum d’anticipation et de rigueur, notamment lorsque l’administration fiscale vous verse une avance de 60 % dès janvier. En ajustant vos déclarations avant le 12 décembre 2024, vous évitez les désagréments d’un remboursement futur et gardez le contrôle sur vos finances.

Que vous employiez une aide à domicile, que vous fassiez garder vos enfants ou que vous souteniez des associations, chaque dépense éligible peut devenir un avantage concret si elle est bien déclarée. Prenez le temps de vérifier vos dépenses, d’utiliser les outils disponibles sur impots.gouv.fr, et assurez-vous de profiter pleinement des dispositifs en place.

En adoptant une stratégie proactive, vous transformez vos obligations fiscales en opportunités financières. Et surtout, n’oubliez pas : mieux vaut prévenir que guérir, surtout en matière d’impôts.