Janvier marque le début d’une nouvelle année, et pour les employeurs, auto-entrepreneurs et professions libérales, c’est aussi le moment de faire face à un calendrier administratif chargé. Les déclarations sociales, les versements de cotisations, et les obligations fiscales sont autant de démarches essentielles pour garantir la conformité de votre activité. Pourtant, il est facile de se perdre dans la multitude de dates et d’exigences.

Dans ce guide complet, nous allons passer en revue toutes les échéances clés de janvier 2025. Que vous soyez dirigeant d’une grande entreprise, gérant d’une TPE ou travailleur indépendant, ce calendrier vous aidera à respecter vos obligations sans stress. Prenez le temps de noter les dates importantes et les démarches à réaliser pour éviter les pénalités et commencer l’année du bon pied.

Table des matières

Janvier 2025 : Pourquoi cet agenda social est crucial ?

Respecter les échéances administratives est plus qu’une formalité :

- Pour les employeurs : Cela garantit la conformité légale de l’entreprise, protège les salariés et permet de bien gérer les risques professionnels.

- Pour les auto-entrepreneurs et professions libérales : Les démarches sont indispensables pour éviter des retards dans les cotisations, ajuster les régimes de paiement et optimiser la gestion de votre activité.

En suivant cet agenda, vous serez sûr(e) de respecter toutes les exigences légales.

1. Les obligations à ne pas manquer début janvier

Le lundi 6 janvier 2025

Cette date concerne principalement les employeurs ayant au moins 50 salariés. Voici les démarches à effectuer :

| Obligation | Description | Références |

|---|---|---|

| DSN (Déclaration Sociale Nominative) | Souscription obligatoire pour les salaires de décembre payés en décembre. | MS n° 24015, MF n° 22200 |

| Déclaration des risques professionnels | Déclarer les salariés exposés en 2023 à des facteurs de risques. | MS n° 71350 |

| Versement des cotisations sociales à l’Urssaf | Cotisations dues sur les salaires de décembre. | MS n° 23880 |

| Versement des cotisations agricoles à la MSA | Pour les employeurs agricoles, paiement des cotisations liées aux salaires de décembre. | G-II-3650 |

| Prélèvement à la source (PAS) | Télérèglement à la DGFiP pour l’impôt sur le revenu prélevé sur les salaires de décembre. | MF n° 3845 |

Bon à savoir : La DSN simplifie les démarches, mais elle nécessite d’être rigoureux sur les délais pour éviter les pénalités.

Exemple pratique : Déclaration des risques professionnels

Si un salarié a été exposé en 2023 à des tâches présentant un risque (manutention, travail en hauteur, exposition chimique), vous devez le déclarer via la DSN souscrite le 6 janvier. Cette information est cruciale pour ajuster les cotisations et garantir la couverture des accidents du travail.

2. Les échéances mi-janvier : tous employeurs concernés

Le mercredi 15 janvier 2025

Cette date est importante pour tous les employeurs, qu’ils soient grandes ou petites entreprises. Voici les principales démarches à effectuer :

| Obligation | Description | Références |

|---|---|---|

| DSN mensuelle | Obligatoire pour tous les employeurs réglant les salaires de décembre en janvier. | MS n° 24015, MF n° 22200 |

| Versement trimestriel (moins de 11 salariés) | Paiement des cotisations pour octobre-décembre, si l’option trimestrielle a été choisie. | MS n° 23880 |

| Prélèvement à la source (PAS) | Paiement des retenues pour les salaires payés en décembre ou janvier, selon les cas. | MF n° 3845 |

| Risques professionnels | Déclarer les salariés exposés en 2023, via la DSN souscrite le 15 janvier. | MS n° 71350 |

Pour les petites entreprises : Si vous employez moins de 11 salariés, le paiement trimestriel peut vous offrir une flexibilité supplémentaire. Vérifiez si vous avez opté pour cette modalité lors de vos inscriptions.

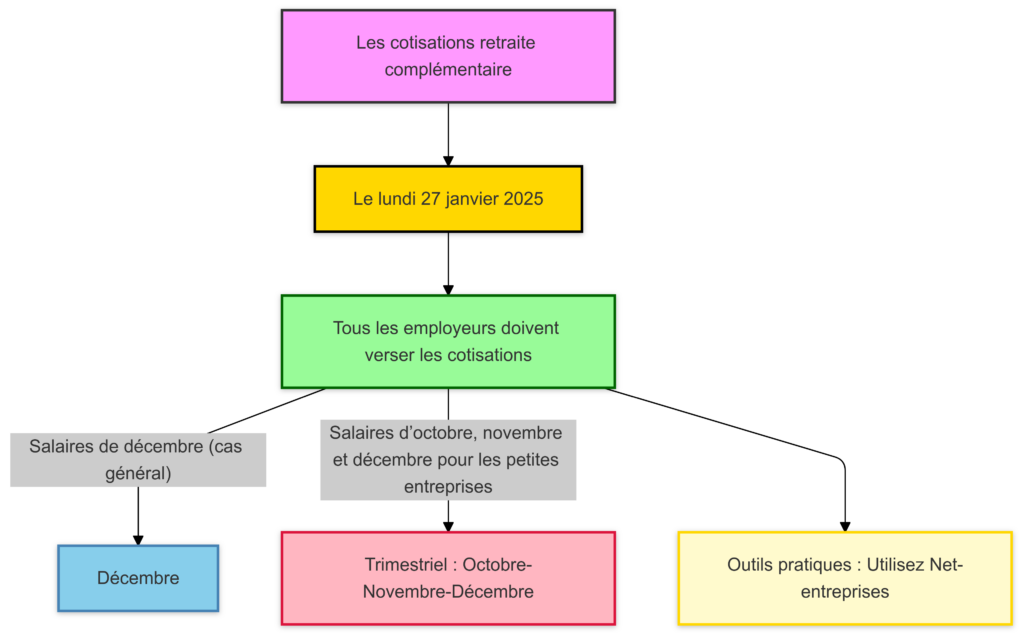

3. Les cotisations retraite complémentaire (Agirc-Arrco)

Le lundi 27 janvier 2025

Tous les employeurs, quelle que soit la taille de leur entreprise, doivent verser les cotisations retraite complémentaire pour leurs salariés. Cela concerne :

- Les salaires de décembre (cas général).

- Les salaires d’octobre, novembre et décembre pour les entreprises d’au plus 9 salariés ayant opté pour le versement trimestriel.

Astuce pratique : Les outils en ligne comme Net-entreprises simplifient ce type de déclaration. Assurez-vous que vos données soient à jour pour éviter des ajustements coûteux en fin d’année.

4. Les échéances spécifiques de fin janvier

Le vendredi 31 janvier 2025

Cette date regroupe plusieurs obligations importantes pour différents publics :

| Public concerné | Obligation | Détails |

|---|---|---|

| Tous employeurs | Déclaration d’emploi des seniors (via DSN). | Départs en préretraite, ruptures conventionnelles en 2023. |

| Entreprises de presse | Envoi de la liste des correspondants locaux rémunérés en 2023 à l’Urssaf. | Inclure adresse et rémunération nette annuelle. |

| Auto-entrepreneurs | Modification de la périodicité des déclarations pour 2024. | Via auto-entrepreneur.urssaf.fr. |

| Avocats non salariés | Changement de classe de cotisation retraite complémentaire. | Demande via le site CNBF. |

Pour les auto-entrepreneurs : Si vous trouvez la déclaration mensuelle trop contraignante, profitez de cette date pour passer à un rythme trimestriel. Cela peut alléger votre gestion administrative.

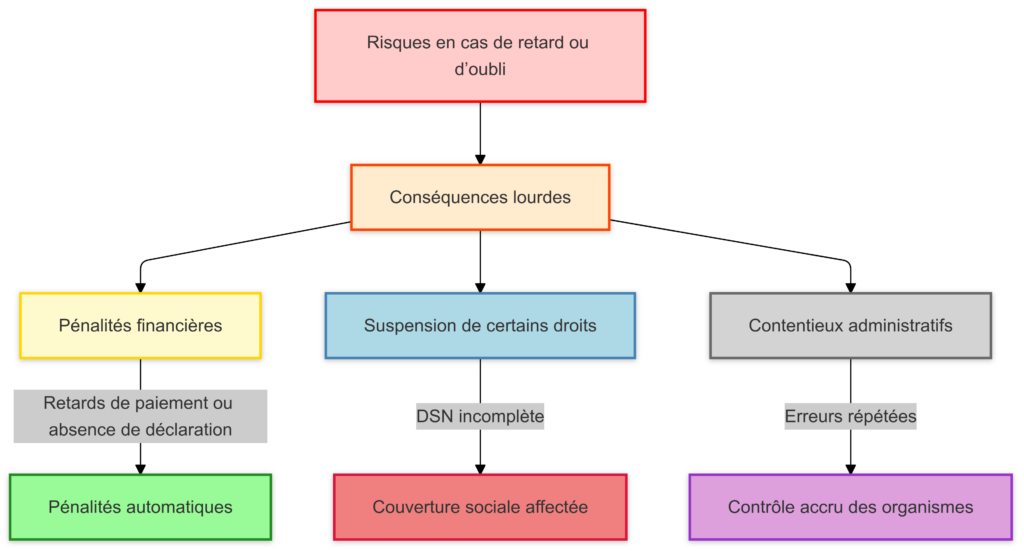

Les risques en cas de retard ou d’oubli

Les conséquences d’un non-respect des échéances sont souvent lourdes :

- Pénalités financières : Retards de paiement ou absence de déclaration = pénalités automatiques.

- Suspension de certains droits : Une DSN incomplète peut affecter la couverture sociale de vos salariés.

- Contentieux administratifs : Des erreurs répétées peuvent attirer l’attention des organismes de contrôle.

Exemple de calendrier récapitulatif

Voici un résumé visuel pour mieux organiser vos démarches ce mois-ci :

| Date | Action principale | Public concerné |

|---|---|---|

| 6 janvier | DSN et paiements des salaires de décembre. | Employeurs (50 salariés ou +) |

| 15 janvier | Déclarations trimestrielles et risques professionnels. | Tous employeurs |

| 27 janvier | Versement retraite complémentaire (Agirc-Arrco). | Tous employeurs |

| 31 janvier | Déclarations spécifiques (seniors, auto-entrepreneurs, avocats). | Divers secteurs |

Conseils pratiques pour bien gérer votre agenda social

- Planifiez en avance : Les plateformes administratives comme Net-entreprises peuvent être saturées en début d’année. Évitez les connexions de dernière minute.

- Automatisez les tâches : Utilisez des logiciels de paie qui intègrent directement les déclarations DSN et les paiements Urssaf.

- Gardez une veille juridique : Les règles fiscales et sociales évoluent chaque année. Consultez régulièrement les mises à jour pour éviter les erreurs.

- Formez votre équipe RH : Si vous avez des salariés, sensibilisez-les sur l’importance des risques professionnels et des démarches administratives.

Conclusion

Janvier est sans aucun doute un mois stratégique pour les employeurs, auto-entrepreneurs et professions libérales. Respecter les nombreuses échéances fiscales et sociales peut sembler complexe, mais c’est un passage obligatoire pour garantir la conformité de votre activité et protéger vos salariés. Chaque démarche, qu’il s’agisse de la DSN, des paiements des cotisations ou des déclarations spécifiques, joue un rôle clé dans la bonne gestion de votre entreprise.

En anticipant vos formalités, en utilisant des outils numériques adaptés, et en restant informé(e) des évolutions légales, vous mettez toutes les chances de votre côté pour aborder l’année 2025 avec sérénité. N’hésitez pas à intégrer ces échéances dans un calendrier personnalisé pour une organisation optimale.

Rappelez-vous : une bonne gestion administrative en début d’année est le socle d’une activité professionnelle performante et en règle. Prenez les devants, et démarrez 2025 sur une base solide !